Derecho

SS (Seguridad Social) en Chile

Antiguo Sistema Previsional y

Causas del Cambio

(1920 a 1980)

Tradicionalmente, en nuestro país, el Sistema de Seguridad Social se caracterizó por la coexistencia de regímenes de pensiones diferentes entre sí, tanto por estar destinados a distintos grupos ocupacionales, como por contemplar reglas y beneficios diversos,

No obstante, la característica común a las 52 «Cajas» o Instituciones de Previsión que llegaron a coexistir, es que ellos operaban bajo el esquema de Reparto. Esto significa que con los aportes de los afiliados activos se financiaban las pensiones de los pasivos y, por tanto, la subsistencia del Sistema estaba supeditada a la relación "trabajador / pensionado" existentes en la población en cada momento del tiempo.

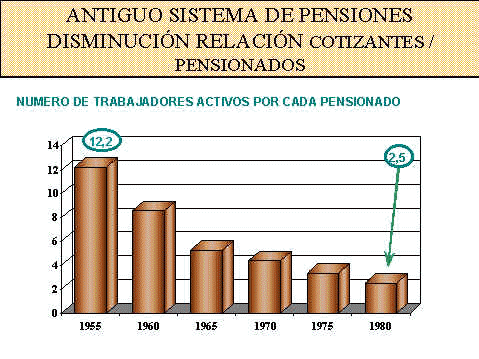

Durante los primeros años de existencia del sistema, la proporción de trabajadores fue suficiente para financiar los beneficios de los pensionados. Sin embargo, los cambios demográficos, que fueron reflejando una permanente disminución de la natalidad y un aumento en las expectativas de vida, revirtieron esta relación, provocando un fuerte desfinanciamiento del Sistema.

Mientras que en el año 1955, por cada 12,2 trabajadores cotizantes había un pensionado, en 1980 por cada 2,5 trabajadores cotizantes había un pensionado. Es decir, que en sólo 25 años el costo de los trabajadores cotizantes, se incrementó en casi 5 veces.

Un agravante del problema del financiamiento lo constituyó la fuerte evasión previsional, ya que a trabajadores y empleadores les resultaba más económico hacer imposiciones por el mínimo legal, preocupándose sólo de imponer por valores reales los últimos años de la vida activa del trabajador, cuando las imposiciones eran consideradas para la jubilación. Esta situación obligaba al Estado a elevar las imposiciones lo que, a su turno, incentivaba una mayor evasión previsional y así sucesivamente.

A ello cabe agregar también que el Estado fue proclive a otorgar beneficios sin el adecuado financiamiento, lo que acentuó el problema reseñado, ocasionando un déficit fiscal creciente, equivalente a un 28% del gasto en la década 1970 - 1980.

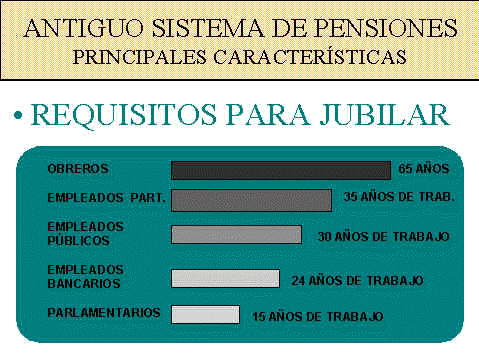

El Antiguo Sistema se caracterizó también por su falta de equidad. Dado que no existía una relación directa entre los aportes de los trabajadores y los beneficios percibidos, se apreciaban notables desigualdades entre los múltiples grupos cubiertos. Esta situación se sustentaba en la facultad del poder político para definir quién se beneficiaba y cuánto, quedando de manifiesto el otorgamiento de mayores concesiones a los grupos que ejercían mayor presión.

En efecto, en el año 1965 (1), los obreros chilenos, que representaban el 70% de los cotizantes y cuyos ingresos eran los más bajos, percibían en términos absolutos, pensiones equivalentes a la mitad de lo que obtenían los empleados privados y a un catorceavo de lo obtenido por los empleados públicos, los cuales eran grupos de mayores ingresos. Al mismo tiempo, el aporte efectuado por estos trabajadores en el mismo período(2), era equivalente a más del doble del que realizaban los empleados públicos y sólo un 10% Inferior al de los privados.

Es importante señalar que desde hace mucho tiempo en nuestro país, se presentaba la necesidad de introducir cambios al sistema de Seguridad Social. Ya en la década del `60 se elaboraron diversos informes sobre las falencias del antiguo sistema de Seguridad Social Chileno, en los que se proponían cambios profundos. En 1968, el Presidente de la época, don Eduardo Frei Montalva y su Ministro de Hacienda, don Andrés Zaldívar Larraín, trataron de reformar el antiguo sistema, enviando un Proyecto de Ley al Congreso Nacional, el cual finalmente no fue aprobado.

De esta forma, el desfinanciamiento y la iniquidad del esquema de reparto dieron origen en nuestro país, a una reforma Previsional que creó, mediante el D.L. 3.500 de 1980, un Nuevo Sistema de Pensiones basado en la Capitalización Individual y administrado por entidades privadas denominadas Administradoras de Fondos de Pensiones (AFP). El Antiguo Sistema continuó funcionando, principalmente a través de un ente único, denominado Instituto de Normalización Previsional (INP), el cual fusionó a las principales Cajas de Previsión y que es el encargado de administrar los regímenes de prestaciones que tenían a su cargo dichas Instituciones.

La permanencia en el tiempo del Sistema de Reparto y el traslado masivo que se produjo hacia el Sistema de Capitalización Individual, obligó al Estado a asumir el costo de cubrir dicho déficit.

Del mismo modo, el Estado ha debido reconocer y hacerse responsable del financiamiento de las cotizaciones pagadas en el Antiguo Sistema por aquellas personas que se cambiaron al Nuevo Sistema. Ello se materializa a través de unos instrumentos financieros denominados Bonos de Reconocimiento, los cuales son representativos de dichos períodos de cotizaciones y que el trabajador hace efectivo al instante de pensionarse o fallecer.

El Bono de Reconocimiento se reajusta de acuerdo a la variación de la inflación y devenga un interés del 4% real anual, el que se capitaliza cada año.

Estas son algunas de las Instituciones de Previsión fusionadas en el INP:

S.S.S. Servicio Seguro Social

CANAEMPU Nacional de Empleados Públicos y Periodistas

EMPART Caja de Previsión de Empleados Particulares

BANCARIA Caja Bancaria de Pensiones , Sección de Previsión del Banco Central de Chile ,Caja de Previsión y Estimulo del Banco de Chile

CAJAFERRO Caja de Retiro y Previsión Social de los Ferrocarriles del Estado.

CAMUVAL Caja de Previsión Social de los Empleados Municipales de Valparaíso

CAPREBECH Caja de Previsión y Estimulo de los empleados del Banco del estado de Chile

CAPREMER Caja de Previsión de la Marina Mercante Nacional Sección Oficiales y Empleados y Sección Tripulantes de Naves y Operarios Marítimos.

CAPREMUSA Caja de Previsión de los Empleados Municipales de Santiago

CAPRESOMU Caja de Previsión Social de los Obreros Municipales de la Republica

EMOS Caja de Previsión de los Empleados y Obreros de la Empresa Metropolitana de Obras Sanitarias, Departamentos de Empleados y departamento Obreros.

GASCO Previsión social de los empleados de la compañía de consumidores de gas de Santiago.

GILDEMEISTER De previsión Gildemeister

HÍPICA Caja de previsión social de la Hípica nacional

El nuevo sistema de administración privada ha mostrado grandes fortalezas, y ha aprovechado con inteligencia las oportunidades que se le han planteado. El hecho de que haya sido recogido como una experiencia de interés para los cambios en curso en otros países, es una buena señal de sus primeros resultados y de la consiguiente acogida que se le brindo.

Evolucion del Sistema Chileno de Pensiones

El 13 de noviembre de 1980 se publico el DL N°3500 que reformo el sistema previsional vigente en el país, estableciendo un nuevo sistema de pensiones de Vejez, Invalidez y Sobrevivencia derivado de la Capitalización Individual, se llama de Capitalización Individual porque ahora el afiliado es el responsable directo de su propia jubilación , por lo tanto el nivel de pensión que se logre sera producto de los montos cotizados , de los años que cotice y de la rentabilidad que genere el Fondo donde deposito sus cotizaciones. Este es administrado por instituciones creadas especialmente para tal efecto, denominadas Administradoras de Fondos de Pensiones (A.F.P), cuyo único objetivo es administrar los Fondos de Pensiones y otorgar los beneficios que estipula la Ley.

Veamos que dice el Decreto Ley 3500:

DECRETO LEY N° 3.500

(Publicado en el Diario Oficial N°30.814, de 13 de Noviembre de 1980)

MINISTERIO DEL TRABAJO Y PREVISIÓN SOCIAL

Subsecretaria de Previsión Social

ESTABLECE NUEVO SISTEMA DE PENSIONES

Santiago, 4 de Noviembre de 1980.Hoy se dicto el siguiente:

Num.3.500.Visto: Lo dispuesto en los decretos leyes Nos. 1 y 128, de 1973;527, de 1974;y 991 , de 1976,

La junta de Gobierno de la Republica de Chile ha acordado dictar el siguiente Decreto Ley:

TITULO I

Normas Generales

“Articulo 1°.- Crease un Sistema de Pensiones de Vejez , de Invalidez y Sobrevivencia derivado de

la capitalización individual que se regira por las normas de la presente ley.

La capitalización se efectuara en organismos denominados Administradoras de Fondos de Pensiones.

El Estado garantiza pensiones minimas de vejez, invalidez y sobrevivencia a todos los afiliados al Sistema

que cumplan con los requisitos establecidos en este cuerpo legal.”

Bases del Sistema

El Sistema de Pensiones chileno establecido en el DL 3.500 de 1980, tiene por objetivo fundamental, asegurar un ingreso estable a los trabajadores que han concluido su vida laboral, procurando que dicho ingreso guarde una relación próxima con aquél percibido durante su vida activa. Las principales bases que respaldan este Sistema son:

1. Capitalización Individual:

El Sistema de Pensiones está basado en la capitalización individual. Cada afiliado posee una cuenta individual donde deposita sus cotizaciones previsionales, las cuales se capitalizan y ganan la rentabilidad de las inversiones de que las Administradoras realizan con los recursos de los Fondos. Al término de la vida activa, este capital le es devuelto al afiliado o a sus beneficiarios sobrevivientes en la forma de alguna modalidad de pensión. La cuantía de las pensiones dependerá del monto del ahorro, existiendo por lo tanto una relación directa entre el esfuerzo personal y la pensión que se obtenga.

2. Administración Privada de los Fondos:

El Sistema de Pensiones está administrado por entidades privadas, denominadas Administradoras de Fondos de Pensiones (AFP).

Estas instituciones son sociedades anónimas, cuyo objeto exclusivo es la administración de un Fondo de Pensiones y de otras actividades estrictamente relacionadas con el giro previsional, además de otorgar y administrar las prestaciones y beneficios que establece la ley.

Las Administradoras recaudan las cotizaciones previsionales, las depositan en la cuenta personal de cada afiliado e invierten los recursos, para otorgar posteriormente los beneficios que correspondan. Adicionalmente contratan un seguro para financiar las pensiones de invalidez y sobrevivencia que generen sus afiliados.

Por su gestión de administración de Fondos de Pensiones, las Administradoras tienen derecho a una retribución establecida sobre la base de comisiones de cargo de los afiliados. Las comisiones son fijadas libremente por cada Administradora; con carácter uniforme para todos sus afiliados.

3. Libre Elección de la Administradora:

El trabajador elige la entidad a la cual se afilia, pudiendo cambiarse de una Administradora a otra cuando lo estime conveniente.

4. Rol del Estado:

Las funciones de Estado en este Sistema consisten en garantizar el financiamiento de ciertos beneficios, dictar normas para su buen funcionamiento y controlar el cumplimiento de éstas.

Beneficios Garantizados:

En primer término, con el propósito de satisfacer el objetivo de equidad en los beneficios otorgados por el Sistema, todos los afiliados que cumplan ciertos requisitos básicos tienen derecho a recibir una pensión mínima, garantizada por el Estado, aún cuando no cuenten con un saldo suficiente en su cuenta de capitalización individual.

En segundo término, cada mes las AFP son responsables de que la rentabilidad real de los últimos doce meses del Fondo de Pensiones que administran alcance un nivel mínimo, el cual está relacionado con la rentabilidad promedio de todos los Fondos de Pensiones en el mismo período. Si una Administradora no alcanza la rentabilidad mínima una vez agotadas todas las restantes instancias establecidas por la ley, el Estado realiza la compensación faltante y procede a liquidar la Administradora.

En tercer término, en caso de cesación de pagos o quiebra de una Administradora, el Estado garantiza los siguientes conceptos: aportes adicionales en caso de invalidez o fallecimiento de un afiliado no pensionado, contribuciones, las pensiones de invalidez originadas por un primer dictamen y la cuota mortuoria. Además, en caso de cesación de pagos o quiebra de una Compañía de Seguros, el Estado garantiza las rentas vitalicias hasta un 100% de la pensión mínima y el 75% del exceso sobre ésta con un máximo de 45 UF (1.460 dólares a mayo de 1997) mensuales por pensionado o beneficiario.

Rol Fiscalizador y Organismo Contralor del Sistema

En primer lugar, con el objeto de asegurar que los trabajadores y sus grupos familiares puedan mantener sus necesidades satisfechas ante situaciones de vejez, invalidez o muerte del jefe de hogar, los trabajadores dependientes están obligados a cotizar el diez por ciento de sus remuneraciones y rentas imponibles en alguna AFP. Por lo tanto, la contrapartida natural de la obligación de cotizar es que el Estado se comprometa a velar por la seguridad de los recursos acumulados en los Fondos de Pensiones.

En segundo lugar, las garantías estatales mencionadas en el punto anterior comprometen la futura utilización de recursos fiscales, por lo tanto, se hace necesario controlar el funcionamiento de los Fondos de Pensiones para que las garantías se entreguen sólo cuando los afiliados carezcan de medios para alcanzar la pensión mínima o por razones de fuerza mayor y no por ineficiencia o mal funcionamiento del Sistema o de la AFP.

Finalmente, además de los elementos cualitativos, relacionados con la mantención de la confianza pública acerca de la eficiencia con que son administrados los Fondos de Pensiones, es de suma importancia para el desarrollo económico del país mantener a los Fondos de Pensiones como fuente de oferta de recursos para los principales sectores económicos.

Al interior del Sistema, el Estado está representado por la Superintendencia de Administradoras de Fondos de Pensiones (SAFP), que es la autoridad técnica de supervigilancia y control de las Administradoras de Fondos de Pensiones. Es una institución autónoma con patrimonio propio, que se financia con recursos estatales. Sus funciones comprenden las áreas financiera, actuarial, jurídica y administrativa y se relaciona con el Gobierno a través del Ministerio del Trabajo y Previsión Social, por intermedio de la Subsecretaría de Previsión Social

Características del Sistema

1. Cobertura Legal

El Sistema de Pensiones de Capitalización Individual es obligatorio para todos los trabajadores dependientes y optativo para los trabajadores que se encontraban en el Sistema Antiguo al momento de implementarse la reforma, así como para los independientes.

2. Afiliados y Cotizantes

La categoría de afiliado la adquiere todo trabajador que se incorpore al sistema previsional de capitalización individual; perdiéndola sólo en el caso en que el trabajador, cumpliendo la totalidad de los requisitos legales exigidos, decida desafiliarse, volviendo a imponer en el antiguo régimen previsional.

Además, pueden afiliarse todas las personas que tengan la calidad de trabajadores, sean dependientes o independientes, sin ninguna distinción entre la actividad que desarrollan o el empleador al cual prestan servicios. Al afiliarse a una administradora, el trabajador queda incorporado al sistema de pensiones, aun cuando cambie de empleo, quede desempleado o se retire de la fuerza de trabajo.

Por otra parte la categoría de cotizante identifica al afiliado que efectivamente cotiza en cada mes por remuneraciones devengadas el mes anterior, excluyendo a los pensionados del nuevo Sistema que continúan cotizando.

3. Financiamiento del Sistema

Las pensiones de vejez se financian con una cotización individual correspondiente al 10% de las remuneraciones y rentas imponibles con un tope de 60 Unidades de Fomento, más la rentabilidad ganada por este ahorro personal. En caso de invalidez o fallecimiento del afiliado durante su vida activa, el ahorro individual se complementa con un seguro de invalidez y sobrevivencia que las AFP contratan para sus afiliados con las Compañías de Seguros de Vida. Este seguro y los gastos de administración del sistema, se financian con una cotización adicional al 10% antes mencionado. Esta cotización también se expresa como un porcentaje de la renta imponible.

4. Separación entre AFP y Fondo

El Fondo de Pensiones es un patrimonio independiente del patrimonio de la Administradora, es decir los recursos acumulados por los Fondos de Pensiones son propiedad, en la fracción que corresponde, de cada uno de los afiliados al Sistema. Además la Administradora debe llevar contabilidad separada del Patrimonio del Fondo. Los bienes y derechos que componen el patrimonio de los Fondos de Pensiones son inembargables.

BENEFICIOS DEL SISTEMA DE PENSIONES

a)Pension de Vejez

b)Pension de Vejez Anticipada

c)Pension de Invalidez

d)Pension de Sobrevivencia

e)Beneficio de Garantia Estatal

f)Bono de Reconocimiento

g)Cuenta de Ahorro Voluntario

h)Cuenta de Ahorro de Indemnización para trabajadores de casa particular

i)Cuenta de Ahorro de Indemnización para trabajadores Dependientes en General

j)Depositos Convenidos

k)Otros beneficios previsonales que mantiene el afiliado

Tipos de Pensiones

1.Pensión de Vejez: Tiene derecho a pensionarse por vejez todos los afiliados que cumplan con la edad legal exigida, esto es, 65 años para los hombres y 60 años de edad en el caso de las mujeres.

El afiliado no esta obligado a pensionarse cuando cumpla la edad legal, tiene desde ese momento el derecho a pensionarse.

Se determina considerando el saldo final que se forma con los siguientes recursos:

![]()

Cuenta de capitalización Individual.

![]()

Cotizaciones voluntarias si las ha efectuado.

![]()

Bono de reconocimiento si corresponde.

![]()

Traspaso de fondos desde su cuenta de ahorro voluntario si lo desea.

![]()

Contribución de la compañía de seguros si corresponde.

2.Pension de Vejez Anticipada: Asimismo, la Ley permite pensionarse anticipadamente, siempre y cuando el afiliado logre:

![]()

Obtener una pensión igual o superior al 50% del promedio de las rentas imponibles de los últimos 10 años de trabajo y

![]()

Obtener una pensión igual o superior al 110% de la pensión mínima garantizada por el Estado, equivalente a US$ 119 para los pensionados menores de 70 años (dólar de septiembre de 1997).

3.Pensión de Invalidez: Además de las pensiones por vejez, existen las pensiones de invalidez total o parcial, que son financiadas por las Administradoras a través de la contratación del seguro de invalidez y sobrevivencia empleando para ello los ingresos provenientes de la cotización adicional. Tienen derecho a este beneficio aquellos afiliados no pensionados que tengan menos de la edad legal exigida para pensionarse, y que cumplan con:

![]()

La pérdida de al menos dos tercios de su capacidad de trabajo (derecho a una pensión de invalidez total),

![]()

La pérdida superior al 50% de su capacidad de trabajo a consecuencia de enfermedad o debilitamiento de sus fuerzas físicas o intelectuales , por causas distintas a enfermedad profesional o accidente de trabajo.(invalidez parcial)

![]()

Haber sido declarado invalido por una comisión medica

La invalidez Total :Debe exixitir una perdida de capacidad detrabajo igual o mayor a 66.6%.

La invalidez Parcial: Debe existir una perdida de capacidad de trabajo igual o mayor al 50% e inferior al 66.6%.

Cabe destacar que aquellos afiliados que se encuentren cesantes al momento de producirse el siniestro mantienen el derecho al seguro de invalidez y sobrevivencia, siempre que: la invalidez ocurra dentro del período de doce meses desde la última cotización, habiendo el trabajador cotizado como mínimo durante seis meses en el año anterior al primer mes de cesantía, si se trata de trabajadores dependientes. En el caso de los trabajadores independientes los requisitos exigidos son más estrictos.

Además de lo anterior, el Estado también garantiza, en este caso, el pago de pensiones mínimas. En particular, si al momento de pensionarse, o estando pensionado, el afiliado no alcanza a cubrir con sus propios recursos la pensión mínima vigente, el Estado se compromete a financiar la parte restante, siempre que cumpla el requisito legal de acumular al menos 20 años de cotizaciones en algún Sistema Previsional, en el caso de pensiones de vejez, y 10 años en caso de pensiones de invalidez o sobrevivencia. A su vez la normativa establece algunos requisitos adicionales para cada uno de estos casos.

¿Cómo se financia la pensión de invalidez?

Depende si el afiliado se encontraba o no cubierto por el seguro al momento de declararlo invalido, esta cubierto por el seguro cuando:

![]()

El afiliado se encuentra cotizando en la AFP y tenia contrato de trabajo vigente a la fecha del siniestro.

![]()

Si era trabajador independiente

Si hubiere cotizado en el mes anterior a la declaración de Invalidez

![]()

Si es trabajador dependiente que se encontraba cesante por un periodo no mayor de 12 meses y registra a lo menos 6 meses de cotizaciones en el año anterior, contados desde el último día que dejo de prestar servicios.

La Pensión de Invalidez se financia según dos Dictámenes de una Comisión Medica:

Cuando el afiliado solicita el beneficio de pension y la AFP ha verificado que cumple con los requisitos el afiliado debera escoger en que modalidad desea resibirla:

-

Retiro Programado

-

Renta Vitalicia Inmediata

-

Renta Temporal con renta vitalicia diferida

Descargar

| Enviado por: | Ximena |

| Idioma: | castellano |

| País: | Chile |