Relaciones Laborales

Derecho de la SS (Seguridad Social)

Tema 29

Prestación por Invalidez no Contributiva

1.- Introducción.

En el art. 16 RD 5/99 se establece la cuantía de las pensiones en general. Las de invalidez y jubilación no contributivas quedan fijadas en 531.370 ptas. anuales. En su DA 6ª figura una alusión a las asignaciones económicas por hijos a cargo, estableciendo un límite de ingresos para poder percibirla (debido a su carácter no contributivo).

Para las prestaciones no contributivas cabe demostrar un estado de necesidad. Se demuestra mediante el establecimiento de un límite máximo de ingresos.

2.- Concepto

La invalidez no contributiva es la situación derivada de deficiencias físicas o psíquicas, de carácter permanente, congénitas o no, que anulan la capacidad física, psíquica , o sensorial para trabajar de aquellos que las padecen (art. 134 LGSS). Se regula la invalidez no contributiva en los arts 134 y 144 LGSS, en la L 26/90 (ley de Prestaciones no Contributivas) y su Reglamento RD 357/91 que puso en marcha el sistema de pensiones no contributivas.

Las diferencias más importantes entre invalidez no contributiva y contributiva son las siguientes:

-

La no contributiva puede ser debida deficiencias congénitas o no, cosa que no ocurre con la contributiva.

-

En la no contributiva no se alude a la disminución en cuanto a la capacidad laboral. De esta forma, la incapacidad puede afectar a cualquier persona , independientemente de que sea o no trabajador por cuenta ajena.

-

En la invalidez permanente no contributiva no existen grados como en la contributiva. Sólo se habla de invalidez permanente. En cualquier caso, sólo se hablará de grados cuando los afectados tuvieran más de un 75 % de disminución, produciéndose entonces una semejanza a la Gran Invalidez.

3.- Legislación básica.

Dentro del Texto Refundido de la LGSS, hacen relación a la invalidez en su modalidad no contributiva los arts. 134, 144, y 149, y su DA 18.

Estos artículos son refundición de las disposiciones de la L 26/1990 (Ley de Prestaciones no Contributivas). Hasta entonces no había prestaciones asistenciales con derechos reconocidos, y en todo caso, si las había, eran concedidas de modo discrecional. Esta Ley regula invalidez permanente, jubilación asistencial, y prestación por hijos a cargo.

El objetivo de la Ley es cumplir el mandato del art. 41 CE: “existencia de un régimen público de Seguridad Social para todos los ciudadanos”. Hasta la citada Ley, los ciudadanos que no habían trabajado, o no en el tiempo suficiente, no tenían derecho a prestación. A las prestaciones por hijos a cargo les da la Ley un sentido distinto al que venían teniendo hasta entonces.

El preámbulo de la Ley dice que los objetivos son:

-

Establecer regulación unitaria de las distintas acciones asistenciales de los poderes públicos en un sistema único que ayude o compense a las personas que no disponen de los índices mínimos de subsistencia. Debe demostrarse, según la Ley, la situación de necesidad para tener derecho a las prestaciones no contributiva, y ello se demuestra mediante unos límites máximos de ingresos. En cuanto al acceso a las prestaciones, no discrimina entre los que han contribuido y los que no han contribuido al sistema de la Seguridad Social.

-

Dar respuesta al principio de solidaridad básico en cualquier sistema de Seguridad Social.

-

Configurar a los sujetos como verdaderos sujetos pensionistas, con derechos reconocidos de prestación. Los pensionistas de la modalidad no contributiva tienen derecho a la asistencia sanitaria, de la misma forma que los pensionistas contributivos.

4. Requisitos

-

Generales

-

El sujeto tiene que acreditar la condición de residente en el territorio nacional. Hay casos de interrupción (abandono del territorio) que no van a romper la prestación.

-

Demostración de la insuficiencia de recursos, no sobrepasando un límite máximo de ingresos. Las rentas se valoran en dinero y en especie. Se equiparan a rentas de trabajo, las pensiones o prestaciones públicas o privadas.

-

Específicas

-

Para jubilación, tener cumplidos los 65 años.

-

Para incapacidad, se determina una edad mínima de 18 años y tener un determinado grado de incapacidad.

5. Cuantía

Se establece todos los años, por RD de Revalorización de Pensiones, una pensión básica que será función de los componentes de la unidad familiar. Si hay varios componentes recibiendo prestación no contributiva, la cuantía se reducirá proporcionalmente a cada uno de ellos. Las pensiones se redondean al múltiplo de 10 más cercano por exceso.

La Ley potencia las unidades familiares en que se integran padres e hijos, pretendiendo que se ayuden entre sí por discapacidades y/o vejez. En estas unidades familiares se establecen unos límites económicos más altos (2.5 veces el límite normal).

En cuanto a la financiación de estas prestaciones, la Ley establece que estarán a cargo de aportaciones del Estado dirigidas a la Seguridad Social. Se obliga a refundir todas estas materias en Texto Refundido posterior, que sería la LGSS 94.

Para marcar los limites de ingresos, entre rentas de trabajo, de capital, pensiones, etc. Se excluyen.:

-

Prestaciones por hijos a cargo (sean o no minusválidos)

-

Subsidio de movilidad y compensación de gasto (Ley de Integración Social para Minusválidos).

-

Premios o recompensas para minusválidos.

6. Cambios en las condiciones

En el RD 357/91, para la invalidez permanente no contributiva, establece un techo de edad que son los 65 años, pasando entonces a pensión de jubilación. Los mayores de 65 años, no pueden acceder a invalidez permanente no contributiva, pero si directamente a pensión de jubilación no contributiva.

Hay tres formas de revisión que se establecen en el RD:

-

Agravación o mejoría de la situación de incapacitado.

-

Error de diagnóstico o aplicación de baremo

-

Variación de los factores sociales que posibilitaron el acceso a esa prestación (límite de ingresos, modificación de la unidad de convivencia).

Las condiciones para los plazos de la revisión son:

-

Inicial de dos años, tras la primera declaración.

-

Podrá haber sucesivas revisiones año a año.

-

El sujeto tiene obligación de informar de los cambios de sus condiciones a la Entidad Gestora, así como si realiza o va a realizar un trabajo, ya sea por cuenta propia o por cuenta ajena.

El plazo para comunicar variaciones a la Entidad Gestora es de una máximo de 30 días tras surgir la variación. Existe obligación de reintegrar las cantidades que se hubieran recibido indebidamente. Para estos reintegros hay un plazo de prescripción de 5 años.

.

Nacimiento

La concesión de la prestación se inicia a petición del interesado o de su representante, y debiendo justificar el cumplimiento de los requisitos. Los solicitudes pueden ser rechazadas o aceptadas.

-

Aceptadas.: La Res. hará constar el limite para su posible Revisión. Para esta se establecen dos sistemas: De oficio o a petición del interesado.

Se establecen Comisiones de Seguimiento que: Deben recibir informes sobre la gestión de estas prestaciones, proponer fórmulas para mejorar la gestión, etc.

Existe un fichero en el que figuran las pensiones no contributivas que se están pagando. Donde haya transferencia de competencias, las CCAA deberán comunicar antes del 15 de cada mes las modificaciones de estas prestaciones. Este fichero se traslada al Banco de Datos de la Seguridad Social. La pensión de invalidez se podrá conceder entre 18 y 65 años, constituyendo puente entre prestación por hijo a cargo y la jubilación en cuanto a evolución temporal de carácter asistencial.

Se establece para estos pensionistas el derecho a las prestaciones farmacéuticas y sanitarias. En este tipo de prestación, el IMSERSO se encarga de su gestión, y de establecer el grado a partir del cual se tiene derecho a la prestación

| Nº Convivientes | Limite Rentas (1) 1º grado consanguinidad | Limite Rentas(2) Ayuda por discapacidad | |||||||

| 1 | 531. 370 | ||||||||

| 2 | 1'7 * 531370 (70%) 903329 | 903329 x 2'5 | |||||||

| 3 | 2'4 * 531370 (2*70%) 1272288 | 1272288 x 2'5 | |||||||

Si en la unidad convivencia, hay mas de un sujeto con derecho a estas prestaciones, la pensión que cobrara cada uno de ellos será un porcentaje de las 531370 Ptas.

3 minusválidos 531370 + 70% (531370) x 2 = 425096 Ptas.

3

Una vez establecido el importe de la prestación, el siguiente paso es que si el sujeto convive con personas no beneficiarias, si la suma de los ingresos totales más las pensiones de los beneficiarios no contributivos, la pensión o pensiones se reducirán para no sobrepasar dicho límite de forma proporcional.

Condiciones de los beneficiarios

-

Ser mayor de 18 años y menor de 65.

-

Residir legalmente en territorio español y haberlo hecho durante 5 años, de los cuales dos deberán ser inmediatamente anteriores a la fecha de solicitud.

-

Carecer de rentas o ingresos superiores a los límites que se establecen en art. 11 del RD 357/91.

-

Acreditar un grado de minusvalía o por una enfermedad crónica igual o superior al 65%.

Si la minusvalía, siendo superior al 75%, exige para el sujeto la ayuda de otra persona para necesidades vitales, se establecerá un complemento del 50% de la pensión fijada anualmente (art. 4 RD 357/91).

Puede haber lugar a la variación de la pensión por: agravación o mejoría, error en el diagnóstico, y cambio en las condiciones socioeconómicas del sujeto.

Ejemplo:

En una unidad de convivencia donde conviven tres sujetos A, B, C.

Ay B son pensionistas por invalidez no contributiva.

C no es titular de ninguna pensión.

Los ingresos de cada uno de los sujetos fuera de la pensión son :

A 210000

B 180000

C 390000

Entonces, el límite de la cuantía de las pensiones para esa unidad será:

Pens. A = 451664 - 21000 = 241664 ptas.

Pens. B = 451664 - 18000 = 271664 ptas.

.

El límite de convivencia es 1.257.288, y con las pensiones los ingresos de la unidad son:

ING = 210000 + 180000 + 390000 + 241664 + 271664 = 1.293.328 ptas., que sobrepasa el límite.

Por tanto, hay que detraer el importe de las dos pensiones por el exceso del límite establecido:

1293328 - 1275288 = 18040 ptas.

Esta cantidad hay que deducirla a cada pensión en proporción a su cuantía. Hechas las reducciones, el límite que no se puede sobrepasar es el 25% de la pensión básica (531.070).

Dinámica de la prestación

Nacimiento

Su reconocimiento lleva aparejada automáticamente la posibilidad de reconocimiento de otras prestaciones como:

-

Asistencia sanitaria farmacéutica

-

Acceso a los servicios sociales establecidos.

Los efectos económicos se producen a partir del día primero del mes siguiente a aquel en que se hubiera presentado la solicitud.

Duración

En principio se trata de una pensión vitalicia y por tanto, las condiciones o circunstancias de exclusión serían:

-

Perder la residencia en territorio español.

-

Mejorar en el grado de minusvalía de forma que se pase a tener minusvalía inferior al 65%.

-

Disponer de rentas superiores, en cada caso, al límite establecido en función de la unidad de convivencia.

-

Fallecimiento .

-

Cumplir los 65 años, en cuyo caso se pasa automáticamente a pensión de jubilación no contributiva.

Compatibilidad e Incompatibilidad

La pensión de invalidez es compatible con cualquier trabajo, siempre y cuando no suponga un riesgo para la gravedad de la situación del sujeto y que no represente una cambio en su capacidad de trabajo. Se trata de una compatibilidad relativa ya que por ese trabajo se obtendrán unas rentas o ingresos que pueden exceder el límite de ingresos para acceder a esta pensión con lo que se perdería el derecho a la pensión.

Será incompatible con:

-

La pensión de jubilación en su modalidad no contributiva.

-

Con la pensión por hijo a cargo que podrían recibir los padres o la que podría recibir el hijo inválido por este motivo cuando fuera huérfano.

Tema 30

Jubilación

1 Antecedentes y situaciones condicionantes

A diferencia de las prestaciones IT y de invalidez, relacionadas con el riesgo sobre la integridad física del trabajador, la jubilación tiene como fundamento el riesgo laboral de pase de vida en activo a situación de inactividad causada por el cumplimiento de una determinada edad.

Esto se debe a dos causas.:

-

Desgaste progresivo y normal de la capacidad de trabajo. Esta situación es una situación “presunta”, ya que la edad no es garantía de que se produzca realmente una incapacidad para trabajar. También es presunta en el sentido de que el componente económico aparejado a la prestación no es debido a una situación de necesidad real, consiste en una devolución por las cotizaciones que efectúan los trabajadores. (Lo que cotizan los cotizantes sirve para remunerar a los jubilados).

-

Necesidad económica derivada del cese de actividad: Sustituye al salario de por vida, una vez que se inicia la jubilación. La pensión de jubilación es, quizás, la prestación mas importantes debido al carácter sustitutivo del salario y siendo vitalicia..

Es importante analizar la viabilidad presente y futura de la prestación de jubilación, debido a las características de nuestro sistema de Seguridad Social como “Sistema de reparto”. Este sistema se encuentra con graves problemas de financiación debido a varias causas.

-

Retiro o jubilación a edades cada vez mas bajas, debido muchas veces a necesidades de reducción de plantilla, usando las jubilaciones anticipadas.

-

El paro juvenil: Tienen que dedicarse cantidades importantes en el desempleo que puede incidir en el futuro en la prestación de jubilación.

-

Índice de actividad cada vez mas bajo, porque bajo el índice de natalidad y la edad de incorporación al trabajo es mas alta.

-

Índice de longevidad mas alto, con lo cual, hay mayor proporción de personas jubiladas.

Todos estos elementos están produciendo una elevación de los costes por partes de la Seguridad Social. Esta elevación de costes se fundamenta principalmente en.:

-

Envejecimiento cada vez mas tardío mayor numero de personas jubiladas.

-

Aumento de la esperanza de vida mas personas y mas tiempo de prestación

-

Disminución del número de los cotizantes.

-

La idea de proporcionalidad de la prestación con respecto a los últimos salarios.

1.2 Filosofía de protección

-

Sistema A.: Parte de que el jubilado tiene como único medio de vida la prestación de jubilación.

-

Sistema B.: Parte de que el jubilado puede tener otras fuentes de ingresos o ayudado dentro de un entorno familiar. En el sistema actual de S.S. la filosofía que permanece es el primero. Los primeros sistemas de jubilación utilizaban el segundo sistema. Actualmente se tiende, debido a los problemas de financiación, a recurrir al primer sistema.

La tendencia es a eliminar el sistema de reparto mediante:

-

Sistema de capitalización.: El trabajador va creándose su propia jubilación mediante los fondos y planes de pensión.

La base legal para la existencia de las prestaciones de jubilación es el art. 50 CE.: “El gobierno deberá establecer pensiones adecuadas y periódicamente actualizables que sean suficientes para garantizar la suficiencia económica de los ciudadanos” y liga estas prestaciones a los servicios sociales (ocio, vivienda, y cultura). Introduce la obligatoriedad de establecer pensiones no contributivas de jubilación al hablar de “todos los ciudadanos”.

1.3 Diferencias entre P. Jubilación contributiva y P. Jubilación asistencial.:

-

La no contributiva afecta a cualquier persona independientemente de su condición de trabajador.

-

La no contributiva depende de la acreditación de una insuficiencia de ingresos, la contributiva es independiente de los ingresos.

2 Legislación básica reguladora de la jubilación contributiva

-

Arts. 160-166 LGSS. Texto Refundido

-

Reglamento General de Prestaciones.

-

O. 18-1-67 que desarrollo reglamentariamente la pensión de jubilación.

-

L. 26/1985 de “Racionalización de las pensiones de jubilación e invalidez”. Ya no esta en vigor. Fue la primera que rebajo substancialmente los importes de las pensiones de jubilación e invalidez.

-

Ley de Consolidación y Racionalización L. 24, 15-7-1987. Constituye la ultima modificación que afecta a las pensiones de jubilación (arts. 4, 5, 6, 7).

Con los “Pactos de Toledo” se sentaron las bases de lo que podían ser en el futuro las pensiones. Se establecieron unas series de directrices que sirven de base para leyes ya desarrolladas, y otras para leyes aun por desarrollar próximamente. En el Pacto se habla de un horizonte hasta el 2000-2001, para en esos años volver a analizar el sistema.

3 Definición Legal Pensión de Jubilación

No existe definición legal en el Texto Refundido. Lo que hace es analizar las condiciones que dan derecho a la pensión. La jubilación puede definirse como “la situación de capacidad de ganancia por defecto de ingresos debido a una incapacidad fisiológica y presunta pero trabajar a causa de la edad”.

-

Defecto de ingresos. La pensión trata de compensar los salarios que se dejan de percibir.

-

Incapacidad fisiológica.: No es debido a alteración o patología, sino a la evolución normal del organismo humano (deterioro por la edad).

-

Incapacidad presunta para trabajar.: En la edad marcada para la incapacidad , algunos trabajadores podrán estar en perfectas condiciones para trabajar.

4 Cuantía de la pensión de jubilación

La pensión es única, vitalicia, e imprescriptible (no prescribe el derecho a recibir la prestación).

Hay dos variables a tener en cuenta para la obtención de la cuantía.

-

Bases de cotización

-

Los años a tener en cuenta para calcular la BR.

En cuanto al numero de años se ha tratado de endurecer la cuantía de la pensión y por tanto, rebajarla. Cuando se estableció la BR de 8 años se decidió que las bases de los años anteriores a los dos últimos se actualizasen de acuerdo al IPC del mas anterior a los dos últimos (unos 25) y el IPC de cada uno de los meses anteriores.

Otro aspecto que tiene importancia en la BR son los años totales de cotización. Para la BR, se establece en principio el cambio de los actuales 8 años a los 15 futuros. La LCR modifica el art. del Texto

Refundido.

La LCR para poner en vigor esta BR establece un régimen transitorio. Así, en 1999 la BR se calcula en base a 11 años.

En el denominador se incluyen las mensualidades correspondientes a las pagas extras.

En el año 2000 serán 12 años

En el año 2001 serán 13 años

En el año 2002 serán 15 años

Por tanto, en el 2002 entra en vigor los 15 años.

La cifra obtenida se tendrá que modificar con los años totales cotizados. Si hubiera habido lagunas de cotización, se van a completar las bases inexistentes con las bases mínimas que existiesen en cada momento.

Ante prácticas que siguieron algunos empresarios de incrementar excesivamente la base de los dos últimos años de cotización de algunos trabajadores, se estableció la ilegalidad de estas subidas:

No se pueden computar en los 2 últimos años.:

-

Incrementos superiores al incremento medio aplicable según el Convenio Colectivo establecido, en los dos últimos años, se consideran injustificados.

-

Si esos incrementos corresponden a aumentos decretados unilateralmente por la empresa, no tendrán efectos en las bases de cotización.

-

Los aumentos superiores al incremento interanual no so aplicables siempre que hayan sido aplicado debido a la proximidad de la edad de jubilación, según TS, por lo que se cumplía ese periodo de dos años de los casos anteriores.

Si podrían formar parte de las Bases, los incrementos debidos a.:

-

Aumentos consecuencia de la antigüedad

-

Ascensos de categoría

-

Cualquier otro incremento consecuencia de un incremento de tipo general.

Normas importantes para el cálculo de la pensión de jubilación

-

Orden Reglamentaria de 18 de Enero de 1967: Desarrolla todas las normas legales que afectan a la jubilación.

-

Decreto 1564/97 de 6 de Julio: Regula las situaciones derivadas del sistema previo al SOVI (Seguro Obligatorio de Vejez e Invalidez)

-

Arts. 38-51, 120-125, 143.4, 160-166 de la LGSS (94).

-

Disposiciones Adicionales 5ª y 7ª, Disposiciones Transitorias 1ª-5ª, y 10ª, y Disposición Adicional 4ª de la LGSS.

-

Ley de Consolidación y Racionalización (LCR)

-

RD 5/1998 de 28 de Mayo que regula el reconocimiento de la jubilación en algunos casos especiales.

Relación entre la Jubilación y el Pluriempleo

En pluriempleo, una persona está prestando servicios en distintos trabajos dentro del régimen general. En pluriactividad, el trabajador realiza varias actividades encuadradas en regímenes diferentes.

Las normas que regulan la relación entre jubilación y pluriempleo son:

Art. 162 LGSS (principios)

Orden de 4 de Julio de 1983. Desarrollo que mantiene dos situaciones distintas:

-

Si el trabajador ha permanecido en pluriempleo en los 10 años anteriores al hecho causante, se computarán en su totalidad las bases de cotización acreditadas en los empleos en los que haya trabajado en esos años.

-

Si el sujeto no ha permanecido en pluriempleo en los 10 años anteriores, hay 3 posibles reglas

-

Se toman el 100% de las bases de cotización correspondientes a los trabajos en los que haya permanecido en alta o alta asimilada en los 10 años anteriores al hecho causante.

-

Si no se acreditan los 10 años en ningún empleo, se toma el 100% de la base de cotización del empleo que tenga bases de cotización más altas.

-

Para los importes de las restantes bases de cotización comprendidas en el período elegido para calcular la Base Reguladora:

Al dividir esto, se obtiene un promedio diario. Este cociente, se multiplica por el número de días que el sujeto haya cotizado durante los 10 años.

Para obtener la base reguladora:

Cálculo de la pensión de jubilación partiendo de la Base Reguladora

La situación actual ha cambiado frente a la anterior legislación. La regla a aplicar es la contenida en el art. 163 LGSS. El cambio de la situación se produjo con la LCR.

El porcentaje de la Base Reguladora a aplicar está en función de los años cotizados. Para acreditar tener derecho al 100% hay que acreditar 35 años de cotización. El nuevo período de carencia es de 15 años de los cuales 2 deben estar dentro de los 15 años inmediatamente anteriores al hecho causante. De está forma:

-

Si se tienen 15 años cotizados se tendrá derecho al 50 % de la Base Reguladora.

-

De 16 a 25 años cotizados se sumará un 3% por cada año.

-

De 26 a 35 años cotizados se sumará un 2% por cada año.

Así, se priman más los primeros años cotizados, por ejemplo, a los 25 años se tendría derecho al 80% de la base.

Antes de la tabla actual, el sistema que se utilizaba empezaba con el 50% por los 10 primeros años anteriores de cotización, y sumando un 2% por cada año adicional hasta 35 años de cotización. Además, la base se obtenía de dos partes: Una mitad de la cotización a los seguros sociales, y la otra mitad de la afiliación a las mutualidades.

Para los trabajadores que cotizaron en el antiguo sistema (antes del 1-1-67), se tiene la posibilidad de jubilarse anticipadamente desde los 60 años. En ese caso hay que aplicar un nuevo porcentaje dependiendo de la edad a la que se jubile (se resta, del 100% de la pensión obtenida por los años de cotización que correspondería los 65 años, un 8% por cada año de jubilación anticipada). Este tipo de jubilación anticipada es totalmente voluntaria.

Cotizaciones a tener en cuenta, se establecen tres etapas en las cotizaciones:

Días efectivamente cotizados desde el 1-1-67 hasta el hecho causante.

Días efectivamente cotizados entre el 1-1-60 y el 31-12-66 (Entra todo lo cotizado a los Seguros Sociales y a distintas entidades)

Si cotizó a Mutualidades, se da al trabajador un tiempo de cotización presunta en función de la edad que tuviera 31-12-66,. Estos días presuntos se obtienen de una tabla. Si el trabajador tuviera más días cotizados que los que se obtuviesen por la tabla, se le aplicarían los días acreditados. La tabla permite obtener días presuntos en función de la edad de jubilación y de la edad que se tenía a 31-12-66.

Por ejemplo a una jubilación a los 64 años teniendo a 31-12-66 30años le corresponden 267 días presuntos.

Finalmente se suman las tres partidas anteriores si las hubiera. Los mejor es transformar cada una de ellas en días para obtener los años cotizados de la forma:

La jubilación en no alta

Hay tres condiciones para causar derecho a la prestación de jubilación en situación de no alta.:

-

Tener cumplidos 65 años. Es inviable poderse jubilar antes de los 65 años.

-

Cumplir con el periodo de cotización mínimo exigible (15 años de los cuales 2 están dentro de los 15 inmediatamente anteriores al hecho causante).

-

El hecho causante no puede estar referido al cese del trabajo. La fecha del hecho causante tendrá que ser la fecha de solicitud de la pensión de jubilación.

Cuantía

Antes de 1972 se determinaban dos escalas distintas.:

-

Escala mínima, porcentaje que se aplicaba a nivel nacional

-

Escala complementaria, función de las distintas mutualidades a las que estuviera adscrito el trabajador.

| carencia entonces Mínimo Complementario |

| 10 años 25% 25% Función de la mutualidad |

| 11 años 26% 26% |

| 12 años 27% 27% |

| ....................................................................................... |

| 35 años 50% 50% |

En los reglamentos siguientes a la L.S.S. no se llego a unificar las dos escalas, por lo que se entendió que deberían estar unificadas ambas escalas.

Así, la tabla anterior a la actual seria el resultado de sumar el mínimo con la complementaria.

| 10 años 50 % |

| 11 años 52% |

| ............................................. |

| 35 años 100% |

En 1985 se cambian las bases sobre el acceso a la pensión de jubilación, se establece el paso paulatino de los 10 años de carencia a los 15 años.

1985 ........................... 10 años

.........................................

1995 ............................ 15 años

De igual forma la tabla de porcentajes se fue modificando hasta el año 1995. Si en la tabla anterior con 15 años de creencia se tenia derecho a un 60%, con la nueva tabla, a los 15 años se tiene derecho al 50%.

Ahora se va sumando un 3% a cada año adicional de cotización hasta el año 25. Del 25 al 35 año se aumenta de 2 en 2.

¿Como se aplica la tabla?

Hay una formula de calculo directo de los días presuntos de cotización en función de la edad.

(EDAD (1-10-67)-20) x 250'5

da con bastante precisión el numero de días de cotización

Jubilación en situación de pluriactividad

El sujeto ha realizado dos o más actividades encuadradas en diferentes regímenes de la Seguridad Social. Para definir la pluriactividad en relación a las pensiones cabe distinguir si el sujeto está o no en alta en cada uno de los regímenes:

-

Alta en dos o más regímenes: Se aplican las normas establecidas para cada uno de los regímenes en relación a causar derecho a la pensión.

-

Si no está en alta en ninguno o tan solo en uno de ellos, y en ellos reúne los requisitos necesarios para tener derecho a la pensión: Es necesario que las cotizaciones en ambos regímenes se superpongan al menos durante 15 años (art. 161.5 LGSS relacionado con art. 6 del RD 1699/85 de 2 de Octubre)

Dinámica del derecho. Nacimiento

Existe un período de margen de 3 meses para pedir o solicitar la correspondiente pensión. Si se solicita en ese margen, la pensión nace al día siguiente del hecho causante. Si no fuese así, los efectos se retrotraen 3 meses exclusivamente y, por tanto, se pierden días de pensión.

La pensión de jubilación es imprescriptible, por tanto, el sujeto tiene derecho a ella en cualquier momento. En situación de alta o alta asimilada podrá tener derecho a ella siempre y cuando la solicite en tiempo adecuado. Cuando no esté en alta o alta asimilada, se hace nacer el derecho en el momento en que se solicita.

Duración

Como tal pensión tiene carácter vitalicio. Si existen causas de suspensión, se suspenderá el derecho a percibir tal pensión (no se extingue). Una posibilidad de esto es efectuar trabajos por cuenta propia o ajena que den lugar a la inclusión en algún régimen de la Seguridad Social. No es incompatible la realización del trabajo con la jubilación si se suspende el derecho al cobro de ésta.

Las consecuencias de este posible trabajo son:

-

Se suspende el cobro de la pensión

-

Se deja de tener derecho a la asistencia sanitaria a la que tienen derecho los pensionistas. Pasaría a tener el derecho equivalente de los trabajadores en activo.

-

El empresario y el trabajador tienen la obligación de dar el alta en la Seguridad Social y cotizar.

-

Las nuevas cotizaciones en este trabajo no tienen efecto para la BR que sirvió para calcular la pensión. Si que va a suponer el tiempo cotizado dos consecuencias:

-

Aumento del porcentaje correspondiente a los años de cotización.

-

Si se hubiese jubilado antes de los 65 años, el tiempo que haya estado trabajando le va a suponer el aumento de la edad para la reducción aplicada por jubilación anticipada. Por ejemplo, si se jubiló a los 62 años y trabaja 2 años más, la edad de jubilación pasa a considerarse 64.

Extinción

-

Por fallecimiento.

-

Por sanción. Técnicamente no sería extinción. En la LISOS no se contempla como causa de extinción y si de suspensión. La conducta fraudulenta podría acarrear, aparte de la suspensión, la devolución de las prestaciones indebidas.

Régimen de compatibilidades e incompatibilidades.

La norma que lo regula es el art. 16 de OM de 18-1-67: “El disfrute de la pensión de jubilación es incompatible con la prestación de cualquier trabajo por cuenta propia o ajena que de lugar a la inclusión en el Régimen General de la Seguridad Social”. La incompatibilidad se produce con el disfrute de la pensión pero no con el derecho a la pensión o condición de pensionista, según se ha visto anteriormente, al poder realizar un trabajo si se suspende el derecho a cobro de la pensión.

Puede existir compatibilidad o incompatibilidad con otras pensiones públicas. Para conocer de la existencia o no de compatibilidad, habrá que acudir a las normas de desarrollo de cada pensión. En relación a la pensión de jubilación, se produce compatibilidad con:

-

Pensión de viudedad

-

Derecho de los pensionistas para recibir las prestaciones por hijo a cargo.

En relación a la incompatibilidad, rige con:

-

Prestaciones de incapacidad permanente absoluta, no así con la incapacidad permanente total (ya que ésta lo es con un trabajo)

El Pago

La entidad obligada es el INSS. La responsabilidad es de la entidad gestora, pero se han de aplicar los principios de responsabilidad en función del cumplimiento o no de las obligaciones del empresario. Es factible que el INSS anticipe el pago si la empresa tiene responsabilidad y es insolvente, sin perjuicio de, posteriormente, reclamar estos anticipos al empresario.

Tema 31

Protección por Jubilación (II)

La Jubilación Anticipada en casos de pluriactividad

La Ley 47/1998 de 23 de Diciembre fija las reglas para el reconocimiento de la jubilación anticipada para algunos casos especiales de jubilación anticipada. Si un sujeto ha cotizado en varios regímenes, se intenta favorecer el que el sujeto tenga derecho a la pensión de jubilación anticipada aunque no cumpla con los requisitos necesarios en el Régimen por el que deba resolverse el derecho por ser el Régimen por el que más cotizaciones se hayan producido, pudiéndose reconocer la pensión por dicho régimen siempre que en alguno de los otros se cumpla el requisito de edad necesario.

Quien va a resolver sobre la entidad que va a conceder la pensión será aquel en que el sujeto haya realizado más cotizaciones. En la Ley se establece el supuesto de que el sujeto no haya cumplido la edad mínima para causar derecho a la pensión en el régimen por el que se le ha de reconocer la pensión. Para poder reconocer el derecho a la pensión cumpliendo el mínimo de edad en alguno de los demás regímenes por los que se ha cotizado se establecen dos condiciones:

-

Que el interesado haya sido mutualista a 1-1-67 o fecha anterior o haya realizado cotizaciones anteriormente a esa fecha en un país extranjero.

-

Que, al menos la cuarta parte de las cotizaciones del trabajador se hayan hecho en los regímenes que reconocen el derecho a la jubilación anticipada, salvo que el total de cotizaciones en la vida laboral haya sido de 30 años o más, en cuyo caso, será suficiente con acreditar un mínimo de 5 años cotizados en los regímenes que reconozcan tal derecho a jubilación anticipada.

En todo caso, el reconocimiento del derecho a la pensión de jubilación anticipada, corresponde al Régimen en el que el trabajador haya realizado mayor número de cotizaciones

Jubilación y otras prestaciones en contratos a tiempo parcial

La última disposición que lo regula es el RD 144 de 29-1-99 que desarrolla al RD 15/98 de 27 de Noviembre. Habla de la jubilación parcial (jubilación antes de los 65 años con contrato a otro trabajador que supla por relevo al jubilado parcialmente). Este RD 144 regula la Acción Protectora del Trabajo a Tiempo Parcial, concerniendo a la Jubilación en Contratos a Tiempo Parcial los primeros artículos del RD.

En el art. 1 del RD 144 se habla del ámbito de aplicación de este RD. Los trabajadores afectados son los incluidos dentro del campo de aplicación del Régimen General, del Régimen Especial del Carbón, y por cuenta ajena en el Régimen de Trabajadores del Mar. Todos estos trabajadores tienen la totalidad de protección en relación a todas las posibles contingencias, independientemente de la parcialidad de su contrato.

Para acreditar los períodos de cotización necesarios para causar derecho a la pensión de jubilación se tendrán en cuenta únicamente las horas trabajadas. Estas horas se transforman en días teóricos de cotización, para ello, se dividen las horas trabajadas entre 5 que se considera el equivalente al módulo anual de jornada (1826 horas).

Si existen lagunas de cotización anteriores al hecho causante, se integrará, con la BC mínima vigente en cada momento y en proporción a la jornada que se esté considerando.

Se determina un período de cotización necesario para el derecho a la jubilación, el período de cotización para jubilación e IT. Para jubilación e invalidez permanente el número de días teóricos de cotización se multiplicará por el coeficiente 1,5. Si existiesen varias actividades a tiempo parcial habría que sumar todas las cotizaciones efectuadas en cada situación o contrato.

Para las demás prestaciones, se establece un período de cotización mínimo comprendido dentro de un lapso de tiempo inmediatamente anterior al hecho causante, este lapso se incrementará en la misma proporción en que se reduzca la jornada efectivamente realizada respecto a la jornada habitual en la actividad correspondiente.

Normas para determinar las prestaciones

La BR para INVALIDEZ PERMANENTE y prestaciones por muerte y supervivencia por contingencias comunes, y jubilación, se calcula teniendo en cuenta las disposiciones vigentes aplicables con carácter general. Para jubilación e INVALIDEZ PERMANENTE por contingencias comunes o accidente no laboral en situación de no alta, cuando existan períodos en los cuales no haya obligación de cotizar, la base mínima integrada de entre las aplicables en la fecha en que se extinguió o interrumpió la obligación de cotizar lo será en proporción al número de horas contratadas en ese momento.

Para pensiones derivadas de contingencias profesionales cuando el trabajador no presta igual número de horas en cada día (jornada irregular), se dividirá el salario semanal o mensual en función del tipo de contrato entre 7 o 30 para determinar el salario diario que servirá de módulo para calcular la BR. Para calcular la base reguladora correspondiente a pensiones derivadas de accidente de trabajo o enfermedad profesional se hará:

La Jubilación Parcial

El RD 144/98 modifica algunos aspectos de la jubilación parcial. Se puede realizar a partir de los 60 años y hasta los 65 y con la obligación de que existan dos figuras contractuales simultaneas:

-

Contrato a tiempo parcial

-

Contrato de relevo

Se puede realizar esta jubilación entre 60 y 65 años. La empresa estará obligada a contratar a otro trabajador por la jornada que el jubilado deja de realizar. En el art. 9 de este RD se hace referencia a que el trabajador pensionista puede incluso aumentar su banda de jubilación por encima del 50% anterior, siempre que ese porcentaje de actividad se supla con un trabajador. Se admite una jubilación parcial entre el 33% y el 70% de la jornada total.

Los beneficiarios son los trabajadores por cuenta ajena integrados en cualquier régimen de la Seguridad Social que tengan contratos a jornada completa que estén comprendidos entre 60 y 65 años que cumplan con los demás requisitos necesarios para la pensión de jubilación.

Por parte del sujeto que accede a la jubilación parcial se establece un contrato a tiempo parcial según lo establecido en art. 6.2 LET con reducción de horario entre el 30% y el 77%. La empresa concertará a la vez un contrato de relevo con un trabajador en desempleo y que sustituya en la parte que deje libre el trabajador jubilado parcialmente.

Aparte de esto, la empresa tiene obligación de mantener al nuevo trabajador en el mismo puesto de trabajo que el que tenía el jubilado parcialmente. No tendrá que ser exactamente el mismo puesto de trabajo sino un puesto dentro del mismo grupo profesional.

El hecho causante se produce el día en que el trabajador que va a jubilarse parcialmente cese en el desempeño de la jornada total además de formalizar las dos nuevas modalidades contractuales. La cuantía de la jubilación parcial se calcula en función de la edad y el porcentaje de reducción de jornada. Primero hay que calcular la pensión normal de jubilación. A esa pensión se le aplica el porcentaje de reducción de jornada. Esa pensión de jubilación parcial no podrá ser inferior de la que salga al aplicar a la pensión mínima a jornada completa el porcentaje de reducción de jornada.

Se establece la posibilidad de que el jubilado parcialmente pueda cada año variar su reducción de jornada. En cualquier caso, la empresa debe tener completa con los dos contrato la jornada.

Solicitud de la pensión

Debe presentarse ante la entidad gestora correspondiente cuando el trabajador prevea que va a cesar en la realización de servicios a jornada completa. Se prevé que se puede solicitar tres meses antes de la edad en que se tiene derecho. El trabajador que se va a jubilar parcialmente solicita la jubilación y se establece un procedimiento en el que la entidad gestora contesta si el sujeto reúne las condiciones y obtiene, en su caso, la cuantía que le va a corresponder. Se le dan diez días al interesado para, en su caso, hacer las alegaciones oportunas.

Los efectos económicos se producen al día siguiente del hecho causante siempre que se den las condiciones que establece la norma (cese+contrato).

Incompatibilidades

-

Invalidez Permanente Absoluta

-

Gran Invalidez

-

Invalidez Permanente Total que se de en virtud del trabajo que se desempaña con motivo de la jubilación parcial

Los Pactos de Toledo

Son consecuencia de un acuerdo político según el que se elaboró un informe que analizaba las prestaciones de la Seguridad Social y cual sería su futuro a medio plazo. El 6-4-95 se iniciaron los Pactos de Toledo dando como fruto una serie de conclusiones.

Recomendaciones de los Pactos

La situación del sistema antes de los pactos era bastante problemática y se buscan fórmulas para mejorar algunas deficiencias del sistema:

-

Equidad en el sistema retributivo: Se propone que cada vez más, las pensiones guarden una proporcionalidad con las cotizaciones que el sujeto haya aportado al sistema. Los problemas que puede tener el cálculo de la base reguladora sin tener en cuenta esta mayor proporcionalidad son:

-

Puede perjudicar el hecho de que un sujeto, en los últimos años de su vida laboral, vea decrementado su salario y consecuentemente su cotización lo cual afectaría a la pensión notablemente por ser los últimos años los que más en cuenta se tenían. Se propone que se tenga en cuenta toda la vida laboral del trabajador.

-

Puede plantear un sistema poco equitativo. Si una persona cotiza poco al principio de su vida laboral y más al final, tendría más pensión con menos años cotizados que otras personas.

-

No es homogéneo para los regímenes en los que se tienen en cuenta todas las cotizaciones que el sujeto realiza en su vida laboral.

-

No fomenta la cotización durante la vida laboral. En Europa, los sistemas van en la línea de que prime el esfuerzo contributivo durante toda la vida laboral.

-

Valor de los años de cotización. Se debe dar más importancia a toda la vida laboral del trabajador y no solo a los últimos años.

-

Cálculo de las pensiones de invalidez. La crítica es que solo para calcular la pensión se tiene en cuenta el grado de la incapacidad. No se tiene en cuenta el esfuerzo contributivo.

-

Régimen de compatibilidad e incompatibilidad de la pensión de invalidez con el trabajo. La invalidez permanente absoluta es compatible con cualquier trabajo, la permanente total también. Esto puede ir en detrimento de la pensión porque al sujeto le interesa más una pensión de incapacidad que una de jubilación.

-

Límite de las pensiones públicas. En el caso de pluriempleo, la pensión se prorratea en función de la cotización de cada trabajo; En pluriactividad se pueden tener dos pensiones de distintos regímenes. Se ha de unificar un tope en las dos situaciones.

Ante estas situaciones, las recomendaciones planteadas fueron:

-

Ampliar los años de cotización para el derecho a la pensión de jubilación y el cálculo de la base reguladora.

-

Modificar el porcentaje aplicado a la base reguladora en función de los años de cotización.

-

Establecer una nueva fórmula de compatibilidad de las pensiones de invalidez cuando se esté desarrollando una actividad.

-

En cuanto a la edad de jubilación: Se permite la prolongación de la actividad del sujeto por encima de los 65 años, y para incentivar esta prolongación se disminuirá la carga de cotización al trabajador y al empresario. La LCR habla de que se tendrá en cuenta el fomento, a través de incentivos a la empresa, de que el trabajador pueda seguir trabajando después de cumplir los 65 años.

-

Se comprobó que el 70% de las pensiones se causaban a edad inferior a los 65 años. Esto produce una descompensación en el balance de ingresos y gastos. En relación a este hecho, recomendaron:

-

No incentivar las jubilaciones anticipadas

-

Incentivar el retraso en la edad de jubilación a través de beneficios en relación a cotizaciones tanto para el empresario como para los trabajadores.

-

Combinar trabajo a tiempo parcial con la percepción de la pensión de jubilación (incentivando de esta forma la contratación de otro trabajador).

-

En cuanto a la alargación del límite de edad de jubilación, se habla de un límite hasta los 70 años.

-

Otra de las recomendaciones (ya existe, pero el Gobierno no ha hecho uso de ella) es que se mantenga el poder adquisitivo de las pensiones y, de momento, no se ha tenido que aumentar la cuantía de la pensión sobre la revalorización prevista.

-

Se recomienda alargar las edades para el cobro de las pensiones de orfandad y mejorar pensiones de viudedad en caso de escasos ingresos del viudo/a. Esta recomendación ya ha sido llevada al ámbito legislativo.

Tema 32

La Jubilación no Contributiva

La Ley 26/90 da inicio a las Prestación no Contributiva. Es la que desarrolla el mandato constitucional sobre una prestación universal. En el texto de la ley se establece como principio que la financiación de las Prestaciones no Contributivas debe ser asumida por el conjunto de los ciudadanos y, por tanto, que sea extraída vía Presupuestos Generales del Estado. Esta vía podría permitir que la Seguridad Social tuviera un balance de cuentas más equilibrado.

Entre la pensión de jubilación no contributiva y la de invalidez no contributiva hay varias similitudes:

-

Límites de renta

-

Análisis de la unidad familiar

-

Cuantía

Concepto

La diferencia con respecto a la invalidez no contributiva está en la causa de la prestación. La pensión de jubilación no contributiva puede definirse como aquella pensión asistencial que se concede a las personas mayores de 65 años que, por no haber contribuido al sistema de la Seguridad Social o haberlo hecho de forma incompleta y, siempre que no se supere un determinado nivel de rentas, les correspondería una prestación de jubilación.

Beneficiarios

-

Haber cumplido 65 años. Si un ciudadano estuviera cobrando una pensión de invalidez no contributiva, pasaría a cobrar la pensión de jubilación no contributiva. No caben las jubilaciones anticipadas.

-

El derecho a percibir está pensión está limitado a un cuadro de ingresos. Si se superan estos ingresos en función de la situación familiar se imposibilita el cobro de la pensión. El cuadro usado es el mismo que el de la pensión asistencial de invalidez.

-

Se exige residir en territorio español en el momento que se accede a la pensión y haberlo hecho durante 10 años dentro de los comprendidos entre la edad de 16 y 65 años. Además dos de esos 10 años deben ser inmediatamente anteriores a la fecha de solicitud de la pensión. Se aplican las mismas normas que existen de posibilidades de interrumpir la residencia que para la invalidez no contributiva.

Cuantía

Es la misma que para la incapacidad permanente no contributiva. Para este año son 531.370 ptas. El límite de ingresos para quien vive solo es el de la cuantía de la pensión. Si hay más personas conviviendo:

-

Caso 1: Cuando el solicitante conviva con otras personas en una misma unidad económica, se aplicará la pensión inicial más el 70% por cada uno de los convivientes con el solicitante.

-

Caso 2: Cuando la convivencia se produzca entre el solicitante y sus descendientes o ascendientes consanguíneos o por adopción en primer grado, el límite de acumulación de recursos será el resultado de multiplicar por 2,5 lo que se obtuviera en el caso anterior.

Cuando haya en la unidad familiar más de un pensionista no contributivo, se aplica lo visto para invalidez no contributiva.

Extinción del derecho

Hay tres casos:

-

Pérdida de la condición de residente

-

Superación del límite de ingresos.

-

Fallecimiento.

Gestión

La disposición aplicable a las pensiones de jubilación no contributivas es el RD 357/91 de 15 de Marzo por el que se dio desarrollo a la Ley 26/90 de 20 de Diciembre.

La gestión corresponde al INSERSO o a los correspondientes organismos autonómicos con competencias en la materia. El INSERSO o el órgano correspondiente de la Comunidad Autónoma se va a encargar del reconocimiento, gestión y, evaluación del grado de invalidez , y de la gestión de la jubilación no contributiva.

El procedimiento para reconocer el derecho a las Prestaciones no Contributivas se inicia por medio de solicitud del interesado o persona que tenga interés en que se le conceda al sujeto. La entidad gestora tendrá que constatar si el sujeto cumple los requisitos para acceder a la prestación no contributiva (Residencia, ingresos, y convivencia). La entidad gestora comprobará por los medios adecuados si la declaración del interesado es cierta o no.

La Comisión de Seguimiento de la gestión de las Prestaciones no Contributivas tiene como principal objetivo el control del funcionamiento de la gestión de estas pensiones y que no se reconozcan pensiones a quienes no corresponde. Dependen del INSERSO o del correspondiente órgano de la Comunidad Autónoma. Sus funciones son:

-

Establecer iniciativas para mejorar la gestión de las Prestaciones no Contributivas

-

Recibir informes trimestrales periódicos de los correspondientes órganos de gestión sobre la evolución de las Prestaciones no Contributivas que serán remitidos al Consejo General de la entidad gestora.

-

Establecer criterios para elaborar planes específicos en materia de gestión de las Prestaciones no Contributivas.

La entidad gestora deberá crear un fichero que contenga datos referentes a los sujetos pensionistas. Las comunidades autónomas tienen la obligación de comunicar al IMSERSO todas las variaciones producidas cada mes.

Compatibilidad de la pensión de jubilación no contributiva

Es incompatible con el trabajo.

Incompatibilidad con pensiones antiguas de tipo asistencial:

-

Prestaciones asistenciales reconocidas por Ley 45/60 que establecía algo parecido a las actuales Prestaciones no Contributivas.

-

Ayudas (Ley de Integración Social de los Minusválidos) llamadas subsidio de garantía por ingresos mínimos y subsidio por ayuda a disminuidos.

La Prestación no Contributiva por hijos a cargo con las posibles pensiones por minusvalía.

Estas incompatibilidades vienen recogidas en la DA 6ª de la Ley de Pensiones no Contributivas y en el RD 357/91 de 15 de Mayo.

Supuesto práctico

Un matrimonio de 65 años tiene unos ingresos anuales de:

Hombre 150000

Mujer 95000

Conviven con un hijo no pensionista que trabaja y tiene una remuneración anual de 2.380.000 ptas.

Ninguno de los dos supera el tope de ingresos para 1999 que es igual a la pensión base anual:

531.370 ptas.

Se analizará el límite de rentas teniendo en cuenta que es una unidad de convivencia tipo B:

Hay dos personas beneficiarias, entonces la pensión básica se rebaja:

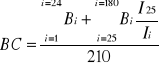

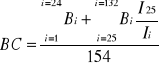

dice que de esta cantidad hay que restar los ingresos recibidos por otros conceptos por los sujetos beneficiarios:

En el art. 14.3 se dice que si los beneficiarios conviven con otras personas que no lo sean, habrá que sumar todos los ingresos y ver la diferencia de estos con respecto del límite total.

La suma de las pensiones no podrá ser superior al límite calculado más arriba:

Que es superior al límite, por lo que habrá que reducir las pensiones en:

Esta reducción se aplicará de forma proporcional a cada uno de los cónyuges.

Por último, de todas estas operaciones, la cuantía mínima nunca podrá ser inferior a la cuarta parte de la pensión básica. Luego, si saliese menor a 132582 ptas. la correspondiente pensión quedará ajustada a este valor tope.

Tema 33

El SOVI

El SOVI se extinguió el 1-1-67 fecha en la que se estableció el actual sistema en base a la Ley de la Seguridad Social de 1966 que derogó todas las disposiciones anteriores referentes a la jubilación y a la invalidez. Mediante una norma posterior (RD 6-7.67) se volvió a poner en vigor la normativa anterior durante un tiempo y de forma transitoria.

En 1972, la Ley 24 de 21 de Junio declaró con carácter indefinido en vigor la normativa SOVI hasta la Ley General de la Seguridad Social de 1974. En la actualidad, la DT 7ª de la LGSS de vigencia todas las normas sobre el SOVI para todas aquellas personas que estuviesen afiliadas el 1-1-67 y hubieran cotizado al SOVI., pudiendo conservar los derechos adquiridos.

Evolución legislativa de protección por vejez

1ª fase: Ley de 27 de Febrero de 1908, de carácter voluntario, tenía un sistema de libertad subsidiada (se compaginaban dos sistemas opuestos, se daba la libertad de afiliación por parte del asegurado y por otro lado, el Estado garantizaba las prestaciones en las que pudiera haber un límite muy bajo). A este sistema gestionado por el INP, le sigue una segunda fase.

2ª fase: Régimen de Retiro Obrero que es un seguro social obligatorio por vejez o jubilación que lo inician el RDL de 11 de Marzo de 1919 y RDL de 21-1-1921. El sistema se va transformando en base a la obligatoriedad a través del régimen del subsidio de vejez por norma de 1-8-39, el régimen de seguro de vejez e invalidez de 29-12-48, el seguro de vejez e invalidez de por RD de 2-955, y el SOVI por Orden de 15-7-94. Todo esto se complementa con un sistema complementario. El régimen de mutualidades laborales de 1946 que se compatibilizaba con los seguros obligatorios, de carácter complementario. Había diferencias entre las distintas mutualidades y así se llegó a la solución de unificación.

Régimen Jurídico del SOVI

Las prestaciones que cubre son:

Vejez.

Los Requisitos para tener acceso son:

-

Necesidad de tener 65 años cuando se solicite o bien 60 años estando en situación de invalidez permanente para el ejercicio de la profesión por contingencias comunes (no por contingencias profesionales).

-

Estar en alguna de las siguientes situaciones:

-

Figurar o haber estado afiliado al antiguo sistema de régimen de retiro obrero antes del 1-1-45.

-

Que se tuviesen acreditados 1800 días entre 1-1-40 y 31-12-66.

-

No tener derecho a ninguna otra prestación a cargo de cualquier régimen que integrase el sistema de la Seguridad Social.

Cuantías.

-

En principio eran fijas y variaban en función de distintas situaciones, que han ido evolucionando, y que actualmente se encuentran todavía vigentes.

Incompatibilidades

-

Entre las distintas prestaciones del SOVI (vejez, invalidez, viudedad).

-

Con cualquier trabajo o actividad que supusiese la incorporación a algún régimen de la Seguridad Social.

Solicitud y efectos

-

Solicitud previa en los treinta días anteriores. El devengo será desde el día siguiente en que el interesado cumple 65 años. Si la solicitud es posterior a cumplir los 65 años devengará un mes siguiente a pedirla. Si la solicita entre 60 y 65 años devengará desde el primer día del mes siguiente a la fecha de la solicitud.

Requisitos para Invalidez

-

Encontrarse en situación similar a incapacidad permanente absoluta, siempre que no derive de accidente de trabajo o enfermedad profesional.

-

Que el sujeto haya estado afiliado al sistema al menos con 5 años de antelación a la fecha de solicitud de la invalidez y que tenga cotizados 1800 días entre el 1-1-40 y el 31-12-66.

-

Tener 50 años cumplidos, aunque se puede alcanzar desde los 30 si se tiene una reducción bastante grande:

-

Carezca de dos extremidades superiores o inferiores.

-

Si no las ha perdido, que estén atrofiadas.

-

Pérdida total de la visión.

-

Enajenación mental que no tenga solución.

-

No tener derecho a otra prestación procedente del régimen de la Seguridad Social.

Las incompatibilidades y cuantía tienen el mismo régimen que para la vejez.

Viudedad

Son sujetos causantes los que:

-

Hayan sido pensionistas de vejez o invalidez en fecha de su fallecimiento.

-

Hubieran estado afiliados al Retiro Obrero cotizando 1800 días

Son sujetos beneficiarios:

-

Los que se encuentren incapacitados de forma total o hubiesen cumplido 65 años. A partir de 50 años, existe una fórmula según la cual si está incapacitado, se le va a permitir cobrar a los 65 años la pensión si sigue incapacitado.

-

No tener derecho al seguro de invalidez o al de vejez.

-

Haber cotizado al menos con 10 años de antelación al fallecimiento.

-

No tener derecho a otra pensión.

-

En el SOVI el requisito de la convivencia ha desaparecido desde la entrada en vigor de la Ley del Divorcio.

Cuantía

-

Inicialmente es el 50% de la pensión de vejez o de invalidez. Desde el 1-1-92 tiene igual cuantía a las otras dos prestaciones del SOVI.

Tema 34

Prestaciones por Muerte y Supervivencia

Se regulan en el Título 2º Capítulo 8º de la LGSS. Dentro de este tipo de prestaciones se incluyen las de: Auxilio por defunción, viudedad, orfandad, en favor de familiares. Todas son producidas por la muerte del sujeto causante.

Causa

En tres de ellas la causa es una disminución de ingresos, pero en la de auxilio por defunción la causa es el exceso de gastos producidos por la muerte (entierro).

En esta prestación se produce la muerte del sujeto causante, distinguiéndose del resto de prestaciones. La muerte no se trata en el sentido del término en Derecho Civil. La muerte legal, a diferencia de la física, es conocer las consecuencias que va a tener la desaparición del sujeto estableciendo plazos a partir de los cuales, si no aparece, existe presunción de muerte legal.

Hay dos sistemas que establecen la muerte legal del sujeto: Las normas del derecho Civil y las normas del derecho de la Seguridad Social.

Derecho Civil: En caso de presunción de fallecimiento por desaparición (arts. 93 y 94 del CC), se produce la declaración de fallecimiento si:

-

Han transcurrido 10 años desde la desaparición y no ha habido noticias del sujeto en ese tiempo.

-

Han transcurrido 5 años desde la desaparición en caso de que sea mayor de 75 años.

-

Han transcurrido dos años desde su desaparición que se produjo por un riesgo evidente de muerte o con acto de violencia contra su vida.

Derecho de la Seguridad Social: El sistema para prever el fallecimiento se establece en art. 172.3 LGSS:

-

Los trabajadores desaparecidos por accidente de trabajo o no, habiendo indicios de que se ha producido la muerte y sin que se hayan tenido noticias suyas durante los 90 días siguientes al accidente, podrán causar derecho a las prestaciones por muerte y supervivencia excepto a la de auxilio por defunción. Los efectos se retrotraen a la fecha del accidente.

Ha perdido la necesidad de ser mujer para causar derecho a esta prestación, por tanto en la actualidad el término de dependencia ha desaparecido.

Existen diferencias en cuanto al régimen de prestaciones en relación a que muerte se haya producido (por riesgos profesionales o por riesgos comunes), saliendo favorecidos los primeros.

Presupuestos protectores que originan esta prestación

-

Exceso de gasto.

-

Defecto de ingresos por dependencia

La contingencia protegida es referida al momento de la muerte, pero en algunos casos no es fácil fijar el momento exacto de la muerte. Para eso la LGSS establece una serie de presunciones:

-

El art. 172.2 LGSS establece una presunción que no admite prueba en contrario y en el sentido de que si se estaba en situación de IPA o Gran Invalidez debidas a contingencias profesionales se presume que la muerte, en su caso, también es debida a causas profesionales.

-

Y la presunción opuesta, que admite prueba en contrario, de que en los casos distintos al caso anterior se supone que la muerte está ocasionada por riesgos comunes. Si se demuestra que la muerte es producida por accidente de trabajo producido en los 5 años anteriores al fallecimiento, se entiende que la muerte es por contingencia profesional.

Auxilio por Defunción

Es la única de estas prestaciones cuyo motivo es el exceso de gastos. Consiste en la entrega de una cantidad de 5000 ptas. para hacer frente a los gastos ocasionados por la muerte del sujeto causante. Hay un orden de prelación en cuanto a quien es el beneficiario de esta prestación, establecido en el art. 173 LGSS:

-

Cónyuge viudo.

-

Hijos.

-

Familiares que hubiesen convivido con el fallecido.

Si no hay ninguna de estas personas, se le podrá pagar esta cantidad a la persona que demuestre que se ha hecho cargo del fallecimiento, y si no hubiera quien hacerse cargo, el INSS los asumirá aunque no superara las 5000 ptas.

Viudedad

Es importante su evolución desde 1974 hasta la actualidad. Para verlo hay que conocer algún artículo del Código Civil y que hacen referencia al matrimonio. En principio, cabe decir que la pensión de viudedad solo se da cuando hay un matrimonio anterior.

En dos Sentencias: se dice lo que se entiende por cónyuge: Así en sentencia del Tribunal Central de Trabajo de 1985 “Quien sobrevive al fallecimiento de un cónyuge un matrimonio regular y eficaz hasta la muerte del causante”. Y en sentencia del Tribunal Supremo de 1975 “Al que unido en legítimo matrimonio al otro cónyuge no ha vuelto a contraer nuevas nupcias”.

En 1981 se legaliza el divorcio.

En el art. 69 del Convenio Colectivo se establece que “se presume, salvo prueba en contrario, que viven juntos desde su matrimonio hasta la muerte, separación, o divorcio”

En la LGSS existía una norma relativa a esta pensión que establecía distinciones en función de que el cónyuge que hubiera muerto fuera el hombre o la mujer:

-

La viuda tendría derecho a la pensión con carácter vitalicio cuando en el momento del fallecimiento del cónyuge reuniera los requisitos:

-

Conviviese habitualmente con el marido. En caso de haber separación judicial cuando por Sentencia se la hubiese declarado inocente o se le hubiese impuesto al marido a pagar una pensión alimenticia.

-

El cónyuge fallecido hubiese acreditado un período de carencia de 500 días dentro de los 5 años inmediatamente anteriores al fallecimiento derivado de enfermedad común, en cualquier otro caso no se exigía período de carencia.

Antes de la entrada en vigor de la Ley 24/72 de 21 de Junio, la mujer se tenía que encontrar en alguno de los siguientes supuestos:

-

Ser mayor de 40 años.

-

Estar incapacitada para el trabajo.

-

Que tuviese hijos del sujeto causante y que tuvieran pensión de orfandad

Estos supuestos se derogaron con la LGSS (74).

En la misma Ley 42/74 se establecía que el viudo podría tener derecho a esta pensión si estuviera incapacitado para el trabajo (Invalidez Permanente Absoluta) y que estuviera a cargo o dependiese económicamente de la esposa fallecida, además que la esposa cumpliera con el requisito de período de carencia. Esta norma (art. 160 LGSS 74) fue derogada por Sentencias posteriores del Tribunal Constitucional debido a que “No se podía permitir que una norma estableciera diferentes causa para causar derecho a la prestación en función del sexo, lo que iría en contra del art. 14 de la Constitución”. Lo que hizo el Tribunal Constitucional fue suprimir el párrafo que hablaba en esa norma de la necesidad de la dependencia económica del viudo respecto de la esposa.

Actualmente , el art. 160 del TR LGSS habla del cónyuge sin ninguna distinción de sexo. Así, la pensión de viudedad ha perdido su condición de dependencia económica. Su razón de ser no es la necesidad de paliar la dependencia económica de un sujeto respecto del otro (a la mujer se le suponía anteriormente). Su objeto actual es paliar el menor nivel de rentas que puede tener la familia en razón del fallecimiento del sujeto causante.

La segunda gran modificación de la pensión de viudedad es la que tiene como consecuencia la entrada en vigor de la Ley 30/81 (Ley del Divorcio) que modifica aspectos del Convenio Colectivo relativos al matrimonio y separación. En la DA 10ª d la Ley del Divorcio, se dice que “la Ley del Divorcio se aplica a separaciones judiciales, separaciones de hecho, y a las que se hayan producido de forma voluntaria”. Por esto, la convivencia ya no va a ser exigible al cónyuge superviviente, para la pensión de viudedad.

Esta línea de interpretación, adoptada por el tribunal Central de Trabajo, tiene apoyo de la Seguridad Social a través de Resolución de la Secretaría Técnica de la Seguridad Social de 23-6.89, que estimó que para causar derecho a la pensión de viudedad ya no era exigible el requisito de convivencia.

Al entrar en vigor la Ley del Divorcio, se han presentado dos situaciones:

-

En cuanto a separaciones producidas antes de la entrada en vigor de la ley: La DA 10.2 establece lo que va a pasar con las parejas que hayan vivido juntos pero no hayan podido separarse de sus anteriores cónyuges antes de la entrada en vigor de la Ley del Divorcio. Así, tendrán derecho a los beneficios de la pensión de viudedad todas aquellas personas que hubiesen vivido juntos y no se hubiesen podido divorciar por no existir la Ley del Divorcio. Así, la pareja que no estaba casada con el otro por no existir entonces la Ley tiene derecho a la pensión de viudedad.

-

Después de la entrada en vigor de la Ley, ya puede haber más de un cónyuge con derecho a la pensión. La DA 10.3 acude a establecer la convivencia como módulo para repartir las distintas pensiones de viudedad que en base al sujeto causante, pudieran derivar en varios beneficiarios. La pensión de viudedad se otorgará a quien haya sido cónyuge legítimo y en función del tiempo de convivencia del sujeto causante con los sujetos beneficiarios. Se está, de esta forma, en presencia de una única pensión de viudedad repartida entre varios beneficiarios que acrediten la correspondiente convivencia. Si los sujetos beneficiarios tuviesen derecho a los complementos por mínimos, éstos tendrán que ser prorrateados en función del tiempo de convivencia.

Esta norma del reparto ha sido controvertida en su aplicación. Hay dos sistemas dependiendo de la situación que se produzca en el momento del fallecimiento:

-

Si el sujeto causante tiene varios beneficiarios y ninguno es cónyuge en el momento del fallecimiento: Se aplicará la norma distributiva según la cual se reparte la pensión de viudedad en función del tiempo de convivencia del sujeto causante con cada uno de los beneficiarios en relación al tiempo entre el primer matrimonio y la muerte. Los tiempos de no convivencia no se contabilizan.

-

Si el sujeto causante deja varios beneficiarios y uno de ellos es cónyuge en el momento del fallecimiento, entonces se lleva a cabo la regla atributiva, según la cual, al cónyuge actual le corresponde en principio toda la pensión de viudedad, y de ésta se le resta lo que les corresponde distributivamente a cónyuges anteriores.

Este criterio ha sido acogido por la Seguridad Social en Circular Nº 2/97 de 20 de Febrero: Asunto cuantía de la pensión de viudedad en divorcio, separación, nulidad” donde se establecieron los dos supuestos anteriores.

Base Reguladora de la pensión de viudedad

Se establecen bases distintas dependiendo de la procedencia del fallecimiento:

-

Si deriva de contingencia común: La BR se obtiene eligiendo el beneficiario las 24 bases de cotización correspondientes a 24 meses ininterrumpidos a elegir entre los 7 años inmediatamente anteriores al hecho causante.(Orden de desarrollo 13-2-67). Se suman esas bases y se dividen entre 28.

-

Si deriva de contingencia profesional: Se obtiene dividiendo por 12 los salarios reales del sujeto causante en el año anterior al fallecimiento. Según R de 5-4-74 de la Seguridad Social “Para prestaciones derivadas de accidentes no laborales y si el cotizante hubiera cotizado una determinada parte de tiempo, se le dará opción a uno de los dos sistemas de cálculo de la BR”..

Casos especiales

-

Si el sujeto está en pluriempleo, se suman todas las BC de los distintos empleos, respetando el tope máximo de cotización (art. 32 de la Orden del 67).

-

Sobre los sujetos que están en situación de jubilación parcial, para nada les puede afectar la situación del tanto por ciento de cotización y de trabajo. Se partirá del supuesto de considerar que el sujeto causante estuviese trabajando a jornada completa.

-

Sobre trabajo a tiempo parcial: Lo mismo que lo explicado en situaciones anteriores.

-

Si el sujeto causante hubiera sido pensionista de jubilación o invalidez: Se parte de la misma BR que se le aplicó al pensionista. A esa BR se le aplica la cuantía del porcentaje correspondiente a la pensión de viudedad (45%) y a esa cantidad se le aplican las revalorizaciones que han tenido las prestaciones de muerte y supervivencia. La O 13-2-67 en su art. 8.2 estableció una doble vía para las pensiones de muerte y supervivencia: Elevar la cuantía del 45% al 60% sin que, en ningún caso, ese 60% fuese superior a la que le hubiese correspondido si el sujeto causante no fuese pensionista. En Gran Invalidez, el 50% del asistente no entra en la BR de estas pensiones. Finalmente el D 1946/72 derogó esta doble vía y estableció como única vía el 45%.

Caso Especial de las uniones de hecho

Para las uniones de hecho, la norma establecida por TS hasta ahora, hace que estas uniones no tengan derecho a la pensión de viudedad. Esta tesis puede cambiar en un futuro, al plantear como agravio el tratarse de una convivencia de caracteres similares a las uniones legales. En este sentido, el TS consideró que es perfectamente válido el dar ventajas a los que han optado por una unión legal, y que hay libertad para adoptar cualquier tipo de unión. Así, el matrimonio sería una unión jurídicamente eficaz.

Causas de extinción de la pensión de viudedad (Orden De Desarrollo 13-2-67)

-

Cuando el Cónyuge (viudo/a) contraiga nuevas nupcias o tome estado religioso. Si el cambio se da antes de los 60 años, el beneficiario tiene derecho a recibir indemnización de 24 mensualidades de la pensión que estuviese recibiendo.

-

Pérdida o privación de la patria potestad, en virtud de alguna de las causas establecidas en el art. 170 CC (desatención a los hijos, incitación a la prostitución, etc.). No aparecía esta causa, de esta forma, en la Orden.

-

Se entendía que era causa de extinción lo que se denominaba, en la Orden, conducta deshonesta o inmoral. Esta causa es actualmente inconstitucional en base al art. 18 CE. Derivada de esta causa se podría plantear si vivir maritalmente con otra persona sin casarse puede suponer la pérdida de la pensión de viudedad. Con arreglo al art. 174.3 de la LGSS y en relación con el art. 101 CC, si sería causa de extinción. Pero algunas Sentencias han dictado que esto no es causa de extinción de la pensión de viudedad.

-

Haber sido declarado culpable en la muerte del sujeto causante.

-

Fallecimiento.

El hecho de que uno de los beneficiarios, cuando existan más de uno, pierda su derecho a la pensión de viudedad, por Resolución de 3-9-90 del Tribunal de la Seguridad Social, la pensión no se pierde sino que se distribuye para aumentar la pensión que les correspondía a los demás beneficiarios.

Si no corresponde el abono de las 24 mensualidades, la pensión extinguida también incrementa la pensión de viudedad de los otros beneficiarios.

Ejemplo sobre el Sistema Distributivo y el Atributivo

Distributivo

Atributivo

Modificaciones actuales de la pensión de viudedad

La LCR ha modificado la pensión de viudedad y la pensión de orfandad. La Ley de Acompañamiento 66/97 para el año 98 ya modificó la pensión de viudedad (La DA 13 modificaba el art. 174 LGSS). Esta modificación indicaba que la pensión de viudedad se iba a repartir en función de si había cónyuge o no en el momento del fallecimiento (esto apareció reflejado en el 174.2). En el apartado 1 se establece que la pensión de viudedad también se puede causar aunque el causante, en el momento del fallecimiento no se encontrase alta o alta asimilada, siempre que el fallecido hubiera tenido un período de cotización de 22 años (así se reflejo en art. 174.1).

Esa modificación ha durado solo un año ya que la Ley 50/98 de Acompañamiento para 1999 en su art. 32 modifica de nuevo el art. 174.1 manteniendo igual su primer párrafo y modificando el segundo, de forma que se rebaja el período de cotización para situaciones de no estar en alta o alta asimilada a 15 años.

Situaciones asimiladas al alta en la pensión de viudedad

Se reconocían en el art. 2 de la O de 13-2-67, se han reconocido otras 9 situaciones asimiladas:

-

Período de inactividad del trabajador contratado por temporada.

-

Período de baja durante los 90 días siguientes a la baja.

-

Trabajadores que perciban los auxilios periódicos de existencia social.

-

La huelga legal o cierre patronal.

-

La amnistía laboral.

-

Los Convenios especiales realizados por Diputados, senadores, Miembros de las CCAA, etc.

-

Los trabajadores que estén percibiendo ayudas por jubilación anticipada,

La LCR de 15-7-97 modificó distintas prestaciones. En relación a la pensión de viudedad, la modificación más importante se recoge en su art. 9 incorporado a la DA 7ª bis de la LGSS. Esta disposición viene a marcar unas cuantías mínimas para la pensión de viudedad cuyos beneficiarios tengan menos de 60 años : "se regularán en los términos que reglamentariamente se establezcan, cuando sin superar los requisitos cuantitativos de renta fijados anualmente en la LPGE para causar derecho a los complementos a mínimos, los interesados no alcancen un determinado límite de rentas y, en atención a sus cargas familiares, se equipararán de modo gradual y en plazo de 3 años a los importes de esta clase de pensión para los beneficiarios con edades entre 60 y 64 años". Así, en este año, en el Decreto de Revalorización se establecen 4 picos de pensión: Para 65 años, entre 60 y 64 años, menor de 60 años con cargas familiares, y menor de 60 años sin cargas familiares.

Repercusión de las uniones de hecho en relación a la pensión de viudedad

La LGSS determina como causa de extinción de la pensión de viudedad el convivir maritalmente con otra persona (jurisprudencialmente ha sido considerada nula). Todos los ordenamientos, y en particular el español, están dando ciertos efectos a las uniones de hecho. Se ha tratado de dar cierta equiparación en cuanto a prestaciones de la Seguridad Social a aquellas personas unidas de hecho. En 1996, por Proposición del Grupo Socialista, se pretendía dar ciertos efecto jurídicos a las uniones de hecho.

En nuestro ordenamiento, el matrimonio es el eje central de todo este tipo de prestaciones, lo que no quita para que una nueva Ley que otorgue derecho a prestaciones a parejas de hecho pueda ser declarada constitucional.

El art. 160 de la LGSS del 74 marcaba una diferencia entre viudo y viuda que fue declarada inconstitucional. Un segundo cambio al respecto se produjo con la Ley del Divorcio, en base a la cual no era necesaria la convivencia para causar derecho a la pensión de viudedad. Esto tuvo efectos para el reparto de la pensión de viudedad.

Las uniones de hecho tuvieron un primer reconocimiento en esta Ley para el caso de parejas que habían vivido maritalmente antes de la Ley que no se podían casar por estar prohibido el divorcio. A estas parejas se les reconoció el derecho a la pensión.

Después de esta Ley del Divorcio dejaron de reconocerse este tipo de uniones de hecho a efectos de pensión de viudedad. Actualmente, las uniones de hecho no son situaciones que se puedan entender con lo mismos efectos que un matrimonio jurídico y legalmente eficaz. Sin embargo, se plantea si las uniones de hecho pueden ser causa de extinción de la pensión de viudedad. Por Sentencias del TS de 14-4-94 y de 17-6-94 se establece que las uniones de hecho no pueden ser, en ningún caso, motivo de extinción de la pensión de viudedad, basándose en que las uniones de hecho no pueden ser causa de conseguir una pensión de viudedad.

Pensiones de Orfandad

La pensión de orfandad y la prestación a favor de familiares son de la misma naturaleza que la pensión de viudedad y, por tanto, tienen la misma BR que la pensión de viudedad. La pensión de orfandad tiene como diferencia que el porcentaje a aplicar a la BR para obtener la cuantía es del 20%.

Beneficiarios

-

Hijos del causante cualquiera que sea la naturaleza legal de su filiación (art. 10.1 LCR), siempre que al fallecer el causante sean menores de 18 años o que tengan reducida su capacidad de trabajo en un porcentaje valorado en grado de incapacidad permanente absoluta o gran invalidez. Siempre por supuesto, y para todos los casos, que el causante hubiera tenido el correspondiente período de carencia.

-

Si no efectúa trabajo lucrativo el beneficiario, la edad máxima de derecho a la pensión de orfandad es de 21 años y si han fallecido los dos padres, se ría de 23 años. Esto viene derivado de la DTr 6ª bis LGSS que establecía que si el huérfano no trabajaba tendría derecho:

En 1997: Hasta los 19 años salvo si habían muerto los dos padres, en cuyo caso sería hasta los 20 años.

En 1998: Hasta los 20 años salvo si habían muerto los dos padres, en cuyo caso sería hasta los 21 años.

-

Pueden ser también beneficiarios los hijos que el cónyuge supérstite hubiera llevado al matrimonio, no siendo hijos del causante, siempre que el matrimonio se hubiera celebrado hace dos años, que se pruebe la convivencia de estos con el causante, y que no perciban ninguna prestación de la Seguridad Social.

Existe la posibilidad de incrementar el porcentaje aplicable, si a la muerte del causante no queda cónyuge sobreviviente o falleciese disfrutando la pensión de viudedad, entonces se sumará la pensión de viudedad a la pensión de orfandad. Existe la limitación de que la pensión de viudedad sumada a la pensión de orfandad no podrán superar la BR.

Ejemplo

a)

Un matrimonio con tres hijos menores de 18 años. Fallece el padre teniendo una base reguladora de:

BR = 109.500 ptas.