Derecho

Tasa municipal en Venezuela

UNIVERSIDAD “SANTA MARÍA”

DECANATO DE POST-GRADO

DIRECCIÓN GENERAL DE POST-GRADO

ESPECIALIZACIÓN EN TRIBUTARIO

TASAS MUNICIPALES

Ciudad Bolívar, mayo de 1998.

ÍNDICE

INTRODUCCIÓN

Tasas (Concepto):

INTRODUCCIÓN

La Constitución Nacional de la República de Venezuela regula tres (3) niveles de Poder Público: El Nacional, El Estatal y el Municipal.

Entre nosotros, la Constitución Establece también el Poder Residual a favor de los Estados, pero se regula el nivel Municipal del Poder Público. De allí resulta la norma, según la cual, es de la competencia de cada Estado, “Todo lo que no corresponda, de conformidad con esta Constitución, a la competencia Nacional o Municipal” (Articulo 17 Ordinal 7).

De lo expuesto se desprende que en nuestro País existe un Poder Tributario originario de los Municipios; es decir, un ámbito de tributación propio, consagrado en la Carta Fundamental, que no puede ser desconocido ni limitado por el legislador.

Ese ámbito es precisamente el que se define en el Artículo 31 de la Constitución, conforme al cual, los Municipios tendrán los siguientes ingresos tributarios.

Las Patentes (Impuestos) sobre Industria y Comercio.

Las Patentes sobre Vehículos.

Los Impuestos sobre Inmuebles Urbanos.

Los Impuestos sobre Espectáculos Públicos.

Las Tasas Municipales.

Con respecto a este último ramo de ingresos la redacción del Ordinal 2° del Artículo 31 de la Constitución es sumamente amplia; pues, se refiere a “las tasas por el uso de los bienes o servicios”. En efecto por el uso de los bienes municipales que hagan los particulares, el Municipio percibe un precio o un canon, mientras que por la prestación de los servicios municipales el Municipio recibe un precio o una tasa. La expresión “Tasa”, éste término constituye una especie dentro del genero “Tributo”, es precisamente la figura que se determina en el proyecto de Código Tributario para América Latina (M.C.T.A.L.), como: “Tasa es el tributo cuya obligación tiene como hecho imponible la prestación efectiva o potencial de un servicio público individualizado en el contribuyente. No es tasa la contraprestación recibida del usuario en pago de servicios no inherentes al Estado”.

De lo expuesto podemos señalar que la palabra “Tasa” en el Artículo de la Constitución tiene el significado tanto de tributo, cuando el pago lo percibe el Municipio con ocasión de prestar servicios inherentes al Estado, como de precio, cuando se trata de una interpretación por el caso de los bienes municipales, o por la prestación de servicios inherentes al Estado.

Por lo que la expresión “Tasas Municipales” que hemos incluido dentro de los tributos originarios de los Municipios se debe entender en sentido propio; es decir, como una especie dentro del genero tributo.

Tasas (Concepto):

Las Tasas decimos que también es un tributo, pero cuyo hecho generador está integrado por una actividad de Estado divisible e inherente a su soberanía. Cuando decimos divisible, lo estamos diferenciando del impuesto. El impuesto es indivisible a su soberanía, los estamos asemejando al impuesto, ambos devienen de la potestad tributaria del Estado, hallándose esa actividad estatal relacionada directamente con el contribuyente. Dicho esto encontramos que la tasa es un tributo al igual que el impuesto, creada por la Ley pero a diferencia del impuesto, relativo a una actividad estatal especifica y determinada, mientras que el impuesto no guarda vinculación con actividad estatal alguna. Con relación al contribuyente y a la tasa si establece una relación de actividad o relación del contribuyente con el Estado, por esa especial actividad que el Estado hace en su beneficio o a su favor y algo que va a diferenciar la tasa, con carácter prioritario del impuesto, es que el producto de los impuestos, no está afectado a gasto alguno, sino que se recauda y constituye una tasa o fondo común con cargo al cual se van a gastar o aplicar los créditos presupuestarios, pero el producto de las tasas, dicen los teóricos, que está afectado exclusivamente, a la finalidad del mismo servicio, es decir, el producto de la tasa será reaplicado o reinvertido al mismo servicio que se presta. En otras palabras, lo que recaudamos por ejemplo, por la autopista Coche-Tejerías, se aplicará al mantenimiento, en ampliación y construcción de la misma autopista Coche-Tejerías, lo que entra se utiliza en la misma obra o servicio.

Dicho esto podemos diferenciar a la tasa del impuesto, en que en el impuesto no hay una vinculación con actividad estatal alguna del Estado, mientras que en la tasa si existe una vinculación con una especial actividad del Estado.

Otros autores nos van a traer otros conceptos, pero también en desuso y ya veremos por qué. Hay quienes opinan, que la tasa se diferencia del impuesto por cuanto en la tasa se percibe un provecho, mientras que en el impuesto no. Si ahondamos y profundizamos en las disquisiciones teóricas al respecto, descubrimos que en realidad en la tasa el provecho es inmediato, pero en el Impuesto, el provecho es mediato en el tiempo; a la larga todos nos beneficiamos con el pago de los impuestos, en la medida que el Estado, con los recursos del presupuesto que proviene en grado bastante importante de los impuestos.

Y en cuanto a otros elementos, para diferenciar a la tasa del impuesto, algunos autores hablan de voluntariedad, que son palabras, como diciéndonos, la tasa es voluntaria, el impuesto es obligatorio, también se critica eso de voluntariedad, porque en el fondo eso es relativo, por cuanto es cierto que la tasa es voluntaria en la medida en que si yo quiero o no quiero utilizo o no utilizo el servicio. En este sentido la tasa es voluntaria, el impuesto no, el impuesto se adeuda y se paga y usted, esta obligado a ello, bástese que ocurra en el espacio y el tiempo, las circunstancias que dan logro al nacimiento del mismo, que se genere el impuesto, que se cause el impuesto, que ocurra lo que llaman el hecho imponible, o sea, aquel susceptible de causar esa obligación para que se quede obligado con el Estado a pagar el tributo independientemente de su voluntad, de lo que quiera o no lo quiera. Se causó el tributo, se paga el impuesto. Se percibió la renta, se paga el impuesto sobre la renta. Por ejemplo: Se recibió una herencia, se paga el impuesto a la herencia, se compro una caja de cigarrillos se paga el impuesto en el precio. Se compro una caja de whisky, se paga el impuesto en el precio. Pero en el caso de las tasas sostienen algunos autores, que esto no sucede la tasa es voluntaria, si quiero la utilizo, sino utilizo el servicio, no pago la tasa; se critica que esto también es relativo, porque desde ese punto de vista podemos entender, que hay una voluntariedad. Pero si nos ubicamos en otro terreno, desde el momento que usted utiliza el servicio, esta obligado a pagar la tasa, no puede sustraerse el pago de la tasa, no puede decir, yo no pago las tasas, entonces en el fondo también es obligatoria.

La Tasa, y aquí vamos a caer en una acepción o concepto que no constituye materia de ingresos tributarios, pero que es interesante para conocerlo, porque les van a responder a una fuente de financiamiento de otras entidades y que conocemos como los precios públicos. Aunque en esencia la palabra responde a la misma idea de precios en el mercado. Pero ¿qué son los precios públicos?. Son otros ingresos, pero que no tienen contenido tributario, como tampoco lo tienen los ingresos provenientes del crédito público, como tampoco lo tienen los ingresos domiciliarios o patrimoniales, del dominio del Estado.

Entonces traemos a colación los precios que son otros ingresos públicos, pero no de origen tributario, o sea, no son tributos, para concatenárselo con las tasas y a fin de poder determinar cuando se está en presencia de un precio. Se dice que la diferencia entre el precio y la tasa, es que en el precio se recobra el costo del servicio, más un margen de utilidades, es decir, que queda utilidad, mientras en la tasa, solo se recobra el costo del servicio. La tasa cubre el costo y punto. El precio cubre el costo más utilidad, también se dirá que a medida que descendemos en su análisis de fronteras se hacen imprecisas, porque de repente vamos a confundir una tasa con una contribución o viceversa pero hay quienes opinan que, a lo mejor, esta diferenciación no es la clave para distinguir un precio de una tasa, por cuanto se podría pensar en que, hay tasas que cubren el costo nada más, a mediano y largo plazo, se hacen deficitarias, como mecanismos de financiamiento del servicio, esto debido, primero, a que los costos suben y segundo porque un servicio que solo cubre los costos, acaso dejará margen para el mantenimiento. Entonces hay quienes dicen, que podemos hablar también de tasas, aunque no haya utilidad. Pero surge una interrogante ¿y si también hay utilidad, entonces como la distingo del precio, si me dicen que la diferencia del precio con la tasa es que en el precio queda un margen de utilidad, por oposición a la tasa que solo cubre el costo?. En cuanto a esta posición entran a opinar otros tratadistas, en el sentido que se puede admitir que a la tasa cubre el costo del servicio más un razonable y prudente margen de utilidad, que asegure el mantenimiento del servicio, pero cuando ese margen de utilidad no es ni razonable ni prudente, sino más evidente, si estamos en presencia de un precio y precios sin los ingresos o mecanismos de financiamiento con que otras entidades de financiamiento con que otras entidades públicas subsisten y sobreviven. Algunos tratadistas opinan que cuando estamos en presencia de un servicio monopolizado por el estado, independientemente de por donde o a donde desemboca el pago de ese servicio, estamos en presencia de tasas.

En este sentido nos podemos dar cuanta como los conceptos se van entremezclando y es aquí donde debemos detectar la sutil diferencia que en un determinado momento no puede reivindicar un argumento u oposición y poder acertadamente diferenciar cuando estamos ante un precio público o ante otras especies de precios. No estamos hablando de tributo. Pueden hablar de un precio político. Entonces el precio político se diferencia del precio público, en que en el precio público hay déficit, pero el Estado absorbe el déficit, porque es por razones políticas que debe prestar ese servicio con carácter de exclusividad o monopolio. Pero en síntesis las tasas por oposición al precio tendrá dos diferencias fundamentales, la tasa es un tributo y está dirigida a la cobertura del costo y su afectación o producido será aplicado al mismo servicio. El precio también es un mecanismo de financiamiento de órganos del sector público en virtud de los cuales, por el mercado o la libre competencia donde juegan o entran a participar estas entidades, cuyo presupuesto debe ser financiado, mediante recursos financieros que asumen la denominación doctrinaria de precios, porque es de ineludible necesidad para el Ente Público que presta el servicio, no solamente la cobertura del servicio, del costo del servicio, sino reinversiones de gran envergadura y proyección de implicaciones que reclaman como mínimo de subsistencia, para que esas empresas sobrevivan financieramente, con márgenes de utilidad suficientes para multiplicar las reinversiones a lo largo de los años, máxime con el crecimiento de la población y la demanda de bienes y servicios.

Ahora bien, otra diferencia de la tasa es, que esta en función de actividades inherentes a la soberanía estatal, parece que nos están diciendo, que la tasa se justifica, se causa y existe cuando estamos en presencia de servicios que el Estado presta porque son inherentes a su soberanía política, fronteras, para dar un ejemplo de manifestaciones de la soberanía del Estado por oposición a las actividades que no son inherentes a la soberanía estatal, que no han sido funciones clásicas y tradicionales del Estado como por ejemplo transporte, actividades que muy bien pueden y han desempeñado los particulares. Pero que para cuando el Estado se mete a transportistas y percibe ingresos por el servicio de transporte que presta en obsequio de estas diferenciaciones que tratamos de destacar, que si estamos en presencia de actividades inherentes al Estado, podemos hablar de tasas, pero si estamos en presencia de actividades no inherentes que no son de la esencia del Estado, pues sencillamente estamos en presencia de precio públicos, cuando hablamos de ingresos por determinada actividad.

La tasa es un tributo divisible, particularmente y singularizado, cuyo financiamiento tiene por esencia la cobertura del costo del servicio y su afectación o destino, una vez cobrado o recaudado, es el mismo servicio de que se trate, llámese ese servicio mercados, cementerios, etc. en fin el universo de servicios que el Estado presta directamente individual y particularizadamente a un sujeto y en contraprestación el sujeto le paga una suma de dinero llamada tasa.

Definición de Tasas:

Las Tasas. Noción General:

Es el tributo que probablemente mayores discrepancias ha causado y el que más dificultades presenta para su caracterización. Ello se debe, en parte, a que quienes ha tratado el tema han confundido elementos económicos, jurídicos y políticos. Por otra parte, también influye el arbitrio del legislador, que en diversos países crea presuntas “Tasas” caracterizadas de distinta manera, graduadas en virtud de criterios dispares, con nombres que no siempre responden a la realidad del instituto, recaudadas por organismos diferentes y mediante procedimientos disímiles.

Esto forma muy dificultosas la labor del teórico cuando pretende encontrar las uniformidades del tributo, y mucho más difícil resulta el problema si se quiere dar a la noción de “tasa” un contenido de carácter uniforme, mediante la comparación internacional.

La caracterización correcta de la tasa importancia, no obstante su poca significación económica actual como fuente de ingresos. Por lo pronto, los Municipios las utilizan en forma preponderante en la esfera de su competencia, cubriendo con ellas la mayor parte de sus erogaciones; por otra parte ciertas leyes que establecen exenciones tributarias a favor de entes oficiales, las limitan a los impuestos, pero no las extiende a las tasas.

En el orden internacional, las mutuas exenciones que suelen otorgarse entre sí los Estados con respecto a diplomáticos y cónsules, tienen vigencia con relación a impuestos, pero no la suelen tener en cuanto a tasas.

En otros países, como en el Uruguay, la cuestión presenta importancia fundamental, ya que los gobiernos departamentales están facultados a crear tasas, pero no impuestos, siendo de destacar que en la Argentina es controvertida la cuestión de sí las Municipalidades sólo pueden crear tasas, o están facultadas también para el cobro de impuestos.

Además de estas razones, la caracterización correcta de la tasa tiene trascendencia en virtud del tan necesario perfeccionamiento en la construcción jurídica de la tributación.

A modo de noción general, diremos que según nuestra concepción, la tasa es un tributo cuyo hecho generador está integrado con una actividad del Estado divisible e inherentes a su soberanía, hallándose esa actividad relacionada directamente con el contribuyente.

Características esenciales de la tasa.

1) En primer lugar, hacemos resaltar el carácter tributario de la tasa, lo cual significa, según la caracterización general que dimos del tributo, que la tasa es una prestación que el Estado exige en ejercicio de su poder de imperio. La circunstancia de tratarse de una prestación exigida coactivamente por el Estado, es justamente lo que asigna a la tasa carácter de tributo, ya que de lo contrario nos hallaremos con un precio. Muy importante doctrina -Sin embargo- olvida este punto fundamental cuando afanosamente intenta buscar entre tasas y precios.

2) En segundo lugar, el mismo carácter de tributo de la tasa torna esencial que únicamente pueda ser creada por ley. Esto que parece elemental, ha sido, sin embargo, dejado repetidamente de lado por la jurisprudencia (ver “Fallos”, t.225, p. 668; “La Ley”, t. 37. p. 363). Y ha provocado justificadas reacciones doctrinas (ver Jarach, Curso…, t. 1, ps. 95 y 103)

3) En tercer lugar, la noción de tasa que propugnamos, conceptúa que su hecho generador se integra con una actividad que el Estado cumple y que está vinculada con el obligado al pago. La actuación estatal vinculante es quizá el elemento caracterizador más importante para saber si al enfrentarnos con determinado tributo estamos realmente ante una tasa. Sobre esto la doctrina y jurisprudencia son coincidentes. La Corte Suprema de la Nación ha sostenido que es la naturaleza de la tasa que su cobro corresponda siempre a la concreta, efectiva e individualizada prestación de un servicio relativo al contribuyente (“Fallos”, 234-663). Por su parte, la Suprema Corte de Buenos Aires ha dicho que carece de causa y viola el derecho de propiedad garantizado por la Constitución Nacional, la tasa municipal por inspección de comercio e industria que se cobra sin haberse prestado el servicio correspondiente (revista “Impuestos”, t. 28, p. 303, y t. 29, p. 1079). Esa actividad debe ser efectivamente prestada y no puede ser meramente potencial. En tal sentido, concordamos con Jarach, quien al analizar el M. de C.T.A.L. afirma que le parece inaceptable que la tasa pueda justificarse en un servicio individualizado pero meramente potencial, agregando que tal doctrina ha sido la defensa esgrimida habitualmente por los Municipios de la República Argentina para justificar tasas recaudadas por servicios no prestados (Jarach, Análisis… en “Impuesto”, t. 29, p. 198).

Alguna doctrina, sin embargo, está en contra de esta posición, sosteniendo que la tasa puede surgir tanto de la prestación efectiva como “potencial” del servicio (así lo propone el art. 16 del M.C.T.A.L. y con ello esta de acuerdo -entre otros- Valdés Costa en su Curso…, t. 1, ps. 321 y 32).Otro problema que puede plantearse con relación a la “actividad estatal vinculante” es el problema de la carga de la prueba sobre la efectividad o no de la prestación del servicio.

Tradicionalmente, la jurisprudencia sostuvo que la carga de la prueba con relación a la prestación del servicio correlativo a la tasa, correspondía al contribuyente (ver, por ejemplo, fallo contenido en “J.A.”, t. 1966-II, p. 528). Pero en el caso “Llobert de Delfino, María T., contra Provincia de Córdoba”, del 28 de noviembre de 1969, la Corte Suprema Nacional -en posición que compartimos- afirmó que con respecto a una tasa de servicios por inspección veterinaria preventiva que cobró la provincia demandada, ésta no acreditó, como le correspondía, la efectividad de los servicios invocados. Esa circunstancia -agrego la Corte- es suficiente para declarar la ilegitimidad del cobro efectuado. Comentando este fallo, Carlos M. Giuliana Fonrouge hace notar que hasta el momento del fallo los tribunales argentinos arrojan sobre el actor la carga de la prueba de la “no prestación de los servicios”, por presumir su prestación, situación que se ha invertido en el caso comentado, manifestándose el autor citado acorde con esta última jurisprudencia sentada por la Corte Suprema Nacional (ver fallo y comentario citados en revista “Impuestos”, t. 28, p.303). No obstante la posición de más alto tribunal del país y de la justicia que la informa, algunos fallos posteriores han mantenido la criticable teoría de que el contribuyente debe probar la no prestación del servicio. Así lo ha resuelto, por ejemplo, el Tribunal Superior de Córdoba en los autos “Banco Social de Córdoba c. Municipalidad de Córdoba. Inconstitucionalidad (fallo del 5/8/83, publicado en “Diario Jurídico” de Córdoba, n° 316). Se ha sostenido allí que no es cierto, por un lado, que los hechos negativos sean de imposible demostración y, por otro, que el contribuyente pudo acreditar “innumerables indicios” de la no prestación del servicio, con posibilidades “acaso mayores” que el propio fisco.

Esta tesis no puede aceptarse. En el caso concreto, la tasa se cobraba por la prestación del servicio de “inspección general e higiene”. ¿Qué prueba, aun indiciaria, pudo aportar el contribuyente de la falta de prestación de un servicio estatal que no deja huella? Lo contrario sucede con el Estado, que siempre tiene a su alcance el testimonio de los inspectores que desarrollan la tarea, las actas labrada a tal efecto, la demostración del costo de los trabajos y toda la documentación avalante.

4) En cuarto lugar, se afirma que dentro de los elementos caracterizantes de la tasa se halla la circunstancia de que el producto de la recaudación sea exclusivamente destinado al servicio respectivo.

Así lo dispone el M.C.T.A.L., al afirmar en su art. 16 que “… su producto no debe tener un destino ajeno al servicio que constituye el presupuesto de la obligación…”. El profesor Valdés Costa se halla es esta posición, sosteniendo que no se concibe que el producto de una tasa se destine a fines ajenos a aquellos para cuyo funcionamiento constituye su único presupuesto. Afirma Valdés: “Si se establece un tributo en ocasión del funcionamiento de un servicio para destinarlo a otro, ese tributo no es una tasa” (Curso… t. I, ps. 315 y 316).

Discrepamos, sin embargo, en este aspecto, con el distinguido profesor uruguayo. Creemos que una cosa es el tributo y otra diferente lo que el Estado haga con los fondos que mediante ese tributo se recauden.

Una vez logrado el fin perseguido mediante el tributo, que es la obtención del recurso, el tributo se agota en su contenido y cesa el aspecto tributario de la actividad financiera, porque todo lo atinente al destino y administración del recurso ya obtenido es materia de orden presupuestario, y no tributario (de acuerdo en cuanto a este enfoque, Becker, Teoría…, p. 260; Cortés Domínguez, Ordenamiento…, p. 178).

Será, en efecto, la ley presupuestaria la que indique si determinamos recursos se afectarán a gastos determinados o si ingresarán en rentas generales, de manera tal que todos los ingresos -sin discriminación- entren a un fondo común y sirvan para financiar todas las erogaciones (debe hacerse notar que la ley presupuestaria argentina adopta como principio general le de no afectación de recursos, según lo dispone el art. 3, punto 1, del decreto-ley 23.354).

Creemos, en consecuencia, que en nada puede alterar la esencia de un tributo el destino que se resuelva dar a los fondos obtenidos, y por ello no estamos acordes con la fórmula del M.C.T.A.L. en este aspecto y con la opinión del Dr. Valdés Costa, para quien el punto “destino de los fondos” es elemento caracterizador y esencial de la tasa. Al contrario, coincidimos con Ferreiro Lapatza, para quien las tasas son tributos “cuyo producto debe ser empleado para financiar los gastos del Estado en general, sin afectaciones particulares” (autor cit., Curso…, p. 358).

El profesor Dino Jarach -por su parte-, que expresó en las Sextas Jornadas Latinoamericanas de Derecho Tributario su disconformidad con el Modelo en el punto “destino de los fondos”, expuso importantes argumentos impugnativos que pueden consultarse en su Análisis del M.C.T.A.L. OEA/BID (revista “Impuestos”, t. 29, ps. 189 y ss., especialmente p. 198).

5) En quinto lugar creemos que es fundamentalmente para la nación de la tasa el hecho de que el servicio sea “divisible”, aunque, en realidad, esta característica surge implícita de la naturaleza “particularizada” del servicio estatal que da lugar al tributo en estudio.

En tal sentido, es evidente que la divisibilidad es necesaria, dado que si el servicio que da lugar a la tasa, será imposible su particularización a persona alguna. Como bien dice Giannini, la tasa constituye una prestación debida por el desarrollo de una actividad del ente público que afecta particularmente al obligado, lo que sólo podrá comprobarse en los servicios que se consideran divisibles (Instituciones…, p. 51).

6) en sexto lugar, corresponde examinar nuestra adhesión a la tesis de que la actividad estatal vinculante debe ser inherente a la soberanía estatal.

Consideramos que este punto debe ser tratado con la mayor objetividad posible, puesto que se trata de un problema muy controvertido y por donde los argumentos en uno y otro sentido son de gran peso.

a) Alguna doctrina se pronuncia en contra de la exigencia según la cual los servicios que dan lugar a tasas deben ser inherentes a la soberanía del Estado. Así, Jarach, que se halla en esta tesitura, se pregunta cuales son, en la moderna doctrina constitucional y política, los fines inherentes al Estado. Afirma este tratadista que los cometidos del Estado han sufrido en los últimos decenios una sustancial ampliación, y nada impide que ciertos objetivos considerados otrora como confiados exclusivamente a la actividad de los particulares, sean hoy reconocidos como tareas ineludibles del Estado (Análisis…, en rev. “Impuestos”, t. 29, p.198).

El profesor uruguayo Gabriel Giampietro Borrás (Las tasas…, p. 514) tampoco admite que las tasas deban corresponder únicamente a servicios estatales inherentes a su soberanía. Manifiesta que esta concepción excluye del campo de las tasas múltiples actividades (como transportes, comunicaciones, comunicaciones, educación, etc.), que según la opinión de importante doctrina y de la legislación de muchos países, dan lugar a tasas.

b) La teoría opuesta sostiene, por el contrario, que sólo los servicios inherentes a la soberanía estatal pueden dar lugar a tasas. Tal concepción ha sido defendida por Mario Pugliese (Le tasse…, ps.63 y 64), aceptada por autores como ramón Valdés Costa (Curso…, t. 1, p. 302), recibida por el Modelo de C.T.A.L. (art. 16). Por nuestra parte, también nos adherimos a esta postura.

Nuestra idea es, en síntesis, la siguiente. Aun admitiendo la moderna concepción intervencionista que amplia el campo de acción del Estado y que torna indispensable su obligación de actuar promoviendo el bienestar general, aun aceptándolo como verdad indiscutible, creemos factible efectuar una clara división según la diferente entidad de las necesidades públicas que el Estado debe satisfacer.

Algunas, como la defensa de la soberanía ante ataques externos, la administración de justicia y el orden interno, son necesidades públicas absolutas, y si el Estado no las satisface, deja de existir como tal, por lo menos en el concepto de lo se considera Estado de Derecho.

Las actividades que interesan al progreso y al bienestar general (necesidades públicas relativas) se cumplen también obligatoriamente en el Estado moderno, pero dentro de los limites de las posibilidades materiales y sin que la falta de cumplimiento afecte su subsistencia, desde el plano jurídico.

Dejando de lado la actuación relativa a la defensa externa de la soberanía, que es indivisible, encontramos dos tipos de actividades inherentes a la soberanía que al ofrecer la posibilidad de divisibilidad pueden dar lugar a tasas. Ellas son las actuaciones relativas al poder de policía (actos administrativos en sentido estricto) y las referidas a la administración de justicia con poder de imperio.

En ambos casos, el Estado tiene la obligación jurídica de prestar los servicios, porque es imprescindible que lo haga y porque así surge de las normas constitucionales y legales pertinentes. Ese carácter de actividades que no puede dejarse de prestar, lleva, por lógica consecuencia, al principio de la presunción de su gratuitidad. Porque si el Estado debe prestar esos servicios tan trascendentales que afectan su propia subsistencia, no puede subordinar su prestación a que sean retribuidos o no. Pero si puede establecer gravámenes en ocasión del cumplimiento de tales actividades y hacerlos pagar a las personas concretas con respecto a las cuales la actividad de algún modo se singulariza.

Quiere decir que el principio de gratuitidad se modifica al cobrarse “tasas”, pero sólo porque una ley así lo decide. Por esta razón, es posible admitir que la tasa sea realmente un tributo. Ello es porque la circunstancia de que se obligue a pagar sumas de dinero a las personas con respecto a las cuales la actividad se particulariza, no emana de la presunción de onerosidad del servicio, sino de la innegable facultad del Estado de imponer gravámenes, es decir, de invadir coactivamente los patrimonios particulares.

Diferencia con el Impuesto.

La diferencia más evidente consiste en la vinculación de la tasa con una actividad estatal cuyas características hemos descrito, actividad, ésta, que no existe en el impuesto, lo cual lleva al jurista brasileño Geraldo Ataliba a decir que se trata (el impuesto) de un tributo no vinculado.

Se ha pretendido encontrar otras diferencias que no responden, sin embargo, a la realidad de lo que es esencialmente la tasa. Por ejemplo, se ha argumentado que una diferencia entre ambas figuras es la ventaja que proporciona la tasa y que no existe en el impuesto (sostiene este criterio, entre otros, Berliri, Principios…, t. 1, p. 447).

Pero si bien es cierto que en la mayoría de los casos el obligado obtiene provecho del servicio que da lugar a la tasa (por ejemplo, el pago de la tasa que se cobra para autorizar la utilización de espacios públicos para propaganda), en otras ocasiones ese provecho no se da en absoluto, y ello no altera la naturaleza de las sumas que se ve obligado a pagar el contribuyente, por el solo hecho de particularizarse la actividad a su respecto (por ejemplo, tasa por sellado que paga quien tramita una autorización administrativa que le es denegada, o la tasa por sellados de actuación que paga el perdidoso en juicio civil o el condenado en juicio penal). Pensamos, de acuerdo con importante doctrina (Giannini, Valdés Costa, Giuliani Fonrouge), que la ventaja o provecho no constituye la esencia de la tasa y no es elemento válido para diferenciarla, en todos los casos, del impuesto.

Tampoco es nota característica de la tasa y diferenciadora del impuesto, el hecho de que las tasas sea voluntaria, puesto que su cobro depende de que el particular demande el servicio.

A veces es cierto que la tasa surge de la voluntariedad, en cuyo caso se diferenciaría del impuesto por tal razón; pero esa regla no tiene valor constante, puesto que como la voluntariedad no constituye la esencia de la tasa, puede darse el caso de tasas exigidas con motivo de servicios que si bien se particularizan con respecto a determinada persona que se ve obligada a su pago, no depende en absoluto de la concreta solicitud del sujeto en cuestión. Tal lo que sucede, por ejemplo, con el control de pesas y medidas, con las inspecciones de tipo higiénico, con las tareas de salubridad y desinfección, o a la justicia civil en cuanto al demandado perdidoso (coinciden con lo expresado, entre otros, Giannini Fonrouge, Trotabas, Valdés Costa, Giampiero Borras, Tesoro. En contra: Berliri).

Diferencia entre Tasa y Precio Público.

La Tasa es indudablemente el tributo más cercano a los ingresos de derecho privado denominados “precios”, y allí que la distinción entre uno y otro sea uno de los más intrincados problemas del derecho tributario. Cabe advertir que la discriminación no encierra una mera cuestión teórica, sino que, al contrario, la adscripción de un ingreso a una u otra categoría, constituye una premisa necesaria para resolver varias cuestiones prácticas. Por ejemplo con respecto al principio “solve et repete”, el cual, en los países en que rige, se aplica en cuanto a tributo pero no en cuanto a precios, o con relación a la competencia de órganos judiciales o administrativos que resolverán las controversias planteadas y que pueden diferir según que el ingreso sea o no tributario (ver Giannini, Instituciones…, p. 55). También puede anotarse diferencias en cuanto a la vía de ejecución en caso de incumplimiento. Será la “ejecución fiscal” si se trata de tasas, pero no corresponderá ese trámite judicial si se trata de tasas de precios. De igual manera y de tratarse de tasa (tributo), existirá prelación del Estado sobre otros acreedores, lo que no sucederá respecto de precios.

Este difícil problema ha originado diversas teorías. Entre ellas mencionamos:

Algunos teóricos sostienen que hay precio cuando la prestación del servicio deja margen de utilidad, y tasas cuando el producto se limita a cubrir el costo del servicio (Einaudii y Cammeo).

Otro criterio sostiene que cuando el Estado presta el servicio en condiciones de libre competencia nos hallamos ante un precio, y que en cambio, cuando lo hace en monopolio, da lugar a tasas (Duverger).

Según otra posición, el carácter de tasa o de precio debe deducirse esencialmente del modo en que la relación aparezca legalmente disciplinada, teniendo en cuanta sobre todo su desenvolvimiento histórico. Se sostiene que según el régimen jurídico que se haya adoptado para regular determinada relación, se desprenderá si ésta ha sido configurada con arreglo al esquema del contrato (precio) o de una obligación emanada no de la voluntad de las partes sino directamente de la ley (tasas). En esta posición se hallan Giannini, Giuliani Fonrouge y Ataliba, entre otros.

Una ultima posición diferencia “tasa” de “precios”, afirmando que la ejecución de actividades inherentes a la soberanía (que tengan la posibilidad de ser divisibles), sólo puede dar lugar a tasas, y que todas las otras sumas que el Estado exija como contraprestación de un bien, la concesión de un uso o goce, la ejecución de una obra o la prestación de un servicio o inherente, da lugar a un precio, que podrá ser un precio público, pero que no es el tributo denominado “tasa”.

Para esta concepción, las normas de dinero que se exige, por ejemplo, con motivo de servicios postales, telegráficos, telefónicos, y de comunicaciones en general, de provisión de electricidad y energía, de provisión de gas natural, de agua corriente y servicios cloacales, de instrucción pública, de transporte estatizados, etc., no son otra cosa que precios públicos.

Aceptamos desde el plano conceptual esta última posición, aunque reconocemos que en nuestro derecho positivo varias actividades que no pueden considerarse inherentes a la soberanía dan lugar a prestaciones que los legisladores denominan “tasas”.

Así, en la legislación argentina suele considerarse tasas las de barrido y limpieza de las calles, de recolección de basura, alumbrado público, correo y comunicaciones, no así las sumas pagadas en retribución de transporte y energía eléctrica, existiendo grandes dudas y discrepancias jurisprudenciales sobre la provisión de aguas corrientes y desagües cloacales. Pero los criterios de distinción son caprichosos y no responden a ningún concepto jurídico racional (ver, al respecto, Giuliani Fonrouge, Derecho…, t. 2, p. 999).

Clasificación:

No existe tampoco coincidencia entre los autores con respecto a la clasificación, habiendo autores como Giampietro Borrás y Giuliani Fonrouge que estiman poco útil para la consideración jurídica del tema, el análisis de las muy diversas clasificaciones que ha efectuado la doctrina.

Coincidiendo en líneas generales con las concepciones de Pugliese y Valdés Costa, proponemos la siguiente sistematización de las tasas:

Tasas Judiciales

De jurisdicción civil contenciosa (juicios civiles propiamente dichos, comerciales, rurales, mineros, contencioso-administrativos, etc.).

De jurisdicción civil voluntaria (juicios sucesorios, informaciones sumarias, habilitaciones de edad, venias supletorias, etc.).

De jurisdicción penal (procesos de derecho penal común y derecho penal contravencional).

II) Tasas Administrativas

Por concepción y legalización de documentos y certificados (autenticaciones, legalizaciones, documentos de identidad, pasaportes, etc.).

Por controles, fiscalizaciones, inspecciones oficiales (salubridad, pesas y medidas, seguridad en las construcciones, etc.).

Por autorizaciones, concesiones y licencias (permisos de edificación, de conducir, de caza y pesca, de espacio para puestos de venta o para publicidad en la vía pública, etc.).

Por inscripción en los registros públicos (registro civil, del automotor, prendario, de propiedades, etc.).

Por actuaciones administrativas en general (sellado por tramites y actuaciones en vía administrativa).

El primer grupo deriva de la actividad jurisdiccional con poder de imperio, que sólo al Estado incumbe, mientras que las segundas emanan del poder de policía en sentido amplio y entendiendo como tal el complejo de medidas reguladoras del orden interno y tendientes primordialmente a proteger la seguridad y sanidad públicas.

Graduación.

Respecto de este tema retomamos la línea de pensamiento que se expresa en el trabajo Verdades y ficciones en torno al tributo denominado tasa, publicado en revista “La Información” en enero de 1972.

Comencemos por afirmar que éste sea probablemente el punto más dificultoso de dilucidar sobre la tasa, y de ahí las múltiples teorías contradictorias acerca de la cuestión. Esta dificultad es tan notoria que la propia Corte Suprema Nacional ha sostenido disimiles criterios a través del tiempo, conforme se verá seguidamente. En alguna medida la complejidad de la cuestión ha incidido en las variantes en el pensamiento del autor, a quien la profundización de la cuestión y la experiencia de los años transcurridos, han demostrado los peligros de indefinición jurídica, vaguedad científica, e indefensión del contribuyente que encierran la tesis del “equilibrio del costo total del servicio” y de la graduación según la capacidad económica del contribuyente.

Veamos, en primer lugar, cuales son los criterios sustentados sobre el punto:

Una parte de la doctrina (Laferriére, Mehl) sostiene que la tasa debe ser graduada según el valor de la ventaja que por el servicio obtiene el obligado; Pugliese adopta parcialmente esta tesis, ya que si bien no admite que la ventaja pueda tener vinculación con el límite global de la detracción, puede tenerse en cuanta la ventaja por el particular (Le tasse…, cit., p. 45).

De obtener ventaja el particular en quien el tributo se individualiza, ella puede se un elemento a tener en cuanta en la fijación del monto, pero como no es característica esencial de la tasa -según hemos afirmado- la obtención de la ventaja, el criterio no será útil en todos los casos, por lo cual pierde su validez general. Tampoco es admisible sostener que en el caso de real obtención de provecho, este sea el único criterio valorable para la fijación de la cuantía, y por último se debe también tener en cuanta la dificultad en apreciar en cifras el provecho objetivo y subjetivo que proporciona el servicio.

Otra teoría sostiene que la tasa debe graduarse por el costo del servicio en relación con cada contribuyente. La Corte Suprema Nacional argentina llegó a sostener que es de la “naturaleza de la tasa tener relación con el costo del servicio” (ver “Fallos”, t. 201, p. 545; t. 234, p.663).

Autores como Alberto Spota afirma que la “causa” de la tasa es la relación entre el servicio y el quantum de lo percibido (autor cit., La adecuada proporción entre el servicio público y la tasa retributiva, en “J.A.”, 1946-IV-148).

Esta teoría sufrió una evolución y la jurisprudencia admitió que aun cuando el monto de la tasa exceda el costo del servicio, la tasa no es jurídicamente inválida (ver “La Ley”, t. 94, p. 649), de donde surge la elasticidad de este criterio de medición, que consiguientemente pierde rigor científico. La concepción señalada, en la actualidad, se inclina por afirmar que la relación “costo-importe”, aun necesaria como elemento de la tasa, no puede ser una igualdad matemática o una equivalencia estricta. Lo que sí debe existir es una prudente, razonable y discreta proporcionalidad entre ambos términos.

Es evidente que el costo del servicio puede ser uno de los elementos valorables para la fijación de la cuantía del tributo y quizá el más importante, pero no el único criterio. Por otra parte, la fijación de lo que se debe entender por “costo” real de un servicio con relación a cada contribuyente, es muy difícil de determinar, y de allí las oscilaciones de la jurisprudencia argentina, que ha debido hacer una serie de disquisiciones al respecto. Así, por ejemplo, se ha afirmado que el costo del servicio a retribuir no es el “costo por contribuyente” sino el gasto total que demanda el funcionamiento del servicio (“La Ley”, t. 40, p. 8; t. 95, p.174), que ese costo no significa sólo los gastos de la oficina que presta concretamente el servicio (“La Ley”, t. 45, p. 301), ni que debe medirse en relación con las inspecciones concretas realizadas cuando la tasa se cobra por un servicio de fiscalización (“La Ley”, t. 96, p. 601). Por otra parte, tampoco es exacto afirmar que el costo (y la consiguiente cuantía) haga a la naturaleza de la tasa, o sea, su “causa”.

En este último aspecto, la doctrina es generalmente coincidente. Giuliani Fonrouge sostiene que la cuantía de la tasa no es elemento que pueda influir en su configuración jurídica (autor y ob. cit., t. 2, p. 992); Valdés Costa dice que esa relación económica “costo-importante” no puede influir en la naturaleza jurídica del tributo, ya que “la cuantía de la contraprestación en si misma no puede determinar un cambio de naturaleza jurídica” (autor y ob. cit., t. 1, p. 316); Gabriel Giampietro niega a la “cuantía” el atributo de formar parte, como elemento integral y característico de la noción de la tasa, y por lo tanto niega que “el devengo mude su naturaleza al vaivén siempre oscilante de su magnitud económica” (autor y ob. cits., p. 48).

Creemos que las consideraciones precedentemente expuesta son exactas, puesto que la cuantía de la tasa no hace a su naturaleza como figura tributaria. Esa fijación es el resultado de la valoración política del legislador, tal como sucede en los demás tributos.

Pero eso no quiere decir que -tal como sucede en todos los tributos- esa fijación de monto no tenga sus limites. Sólo que, como bien dice Giampietro, tales límites hacen a su legitimidad, pero no a su naturaleza.

Ello es lógico si se tiene en debida cuenta la diferencia que existe entre un tributo en su estructura objetiva y la forma como es graduado en los casos concretos. Por ejemplo, un impuesto puede ser confiscatorio y en tal caso declarado ilegitimo y anulado su cobro por vía judicial, pero no por ello dejará de ser el tipo tributario “impuesto”, atento a su construcción objetiva, no alterando su esencia el hecho de que su utilización concreta resulte ilegitima por haber sido cuantitativamente fijado en forma confiscatoria.

La tasa tiene también límites que son naturales a su propia conformación objetiva y que están referidos a su cuantía. Esos límites deben partir de la noción básica según la cual ella es un tributo vinculado, estando constituido su hecho generador por una determinada actividad estatal que puede ser individualizada con respecto a determinada persona. De allí que la fijación del monto no pueda tomar en cuenta circunstancias inherentes a la persona o a los bienes del obligado (que son hechos generadores del impuesto), sino únicamente circunstancias atinentes a la actividad vinculante en sí misma, por ser ella, y no otra cosa, lo que genera la obligación de tributar tasas.

Resulta indudable, entonces que la base de medición de las tasas debe estar relacionada con su hecho generador (la actividad vinculante), así como, en los impuestos, tal base de medición se conecta con situaciones relativas al sujeto pasivo, a sus bienes o actividades, que son consideradas hechos imponibles por la Ley.

En consecuencia, tales criterios de graduación tendrán en cuanta una serie de aspectos relativos a la actividad que desarrolla el Estado y al servicio que surge prestado como consecuencia de tal actividad. Podrá se la importancia o necesidad del servicio, la jerarquía del órgano estatal que lo ejecuta, el grado de utilidad que el servicio presta a la colectividad en general, la utilidad que él significa para el individuo en quien la actividad se singulariza (en caso de existir tal utilidad, ventaja o provecho), el costo general del servicio y el costo por individuo (si fuera factible de establecer), etc. En definitiva, todas las circunstancias relativas a la actividad estatal que sean útiles como elementos valorativos para que el legislador decida en qué medida razonable deben contribuir a solventar los gastos del Estado,, aquellos que concretamente se ven afectados directamente por dicha actividad y los servicios consiguientes.

De la consideración precedente, deducimos como lógica conclusión que para que la tasa sea legitima, y no arbitraria, tiene que existir una discreta y razonable proporción entre el monto exigido y las características generales de la actividad vinculante. En alguna oportunidad la jurisprudencia ha sostenido que “es de la esencia de la tasa su correlación aproximada con el servicio. Cuando ella se altera, aquélla pierde su causa y su cobro es ilegitimo e inconstitucional en la medida que exceda la proporcionalidad debida” (C.F. de Rosario fallo del 2/8/65, contenido en “La Ley”, t. 120, p. 358).

Lo que en cambio resulta jurídicamente inadmisible es que la graduación de la tasa tenga en cuanta la mayor o menor riqueza del obligado, o sea, en otros términos, su capacidad contributiva.

Es indudable que en ejercicio de su poder fiscal el Estado puede elegir, para solventar sus gastos, la forma tributaria no inconstitucional que más convenga a los lineamientos de su política fiscal, pero al mismo tiempo es necesario que el sistema tributario tenga cierta coherencia desde el punto de vista jurídico. Los servicios que el Estado presta a la colectividad, inherentes o n o a su soberanía, pueden ser financiados con cualesquiera de sus recursos, los principales de los cuales son -evidentemente- los tributarios. Si se trata concretamente de servicios inherentes a su soberanía, ya sean divisibles (como la administración de justicia) o indivisibles (como la defensa militar), ellos son en principio gratuitos, porque hacen a su esencia, y su financiamiento provendrá principalmente del más importante de sus recursos tributarios, que es el impuesto. Para distribuir la carga impositiva, el legislador dentro de las valoraciones que le son propias, recurrirá, sin embargo, a todos aquellos elementos que transformen esa distribución en lo más justa posible, para lo cual tendrá en cuanta preponderadamente la capacidad contributiva real o presunta de los obligados a contribuir. De donde surge que tales personas, coercitivamente llevadas a tributar mediante impuestos, están contribuyendo al financiamiento de los servicios indivisibles del Estado, por un lado, pero también al funcionamiento de los servicios divisibles que en la mayoría de los casos sólo ilusoriamente podrían financiarse íntegramente con tasas.

Por esta razón, si el Estado resuelve recurrir a un tributo diferente como forma de lograr otros ingresos, además de los impositivos, y para ello se vale de la circunstancia concreta del ejercicio de determinadas actividades que presta obligatoriamente, pero que son divisibles y susceptibles, por lo tanto, de ser singularizadas en lo que respecta a determinadas personas, la tributación que exige a esas personas que se ven involucradas por el servicio, no puede ser también graduada por su mayor o menor riqueza, puesto que esa misma potencialidad económica ya ha sido tenida en cuanta para la aplicación de los impuestos que tales personas han abonado, habiendo ellas contribuido también (al igual que el resto de los contribuyentes) a financiar ese mismo servicio respecto al cual ahora quedan afectadas. Que paguen una suma tributaria “extra” por esa especial afectación del servicio a su respecto, es equitativo, pero que vean acrecentada o alterada su obligación de tributar, por su situación patrimonial ya tenida en cuanta al cobrárseles el impuesto, y que nada tiene que ver con el servicio concreto de les atañe, es una superposición tributaria inaceptable que trae una situación tributaria injusta y que se presta a abusos y a la muchas veces irracional doble imposición interna.

Aporte del inevitable problema de superposición que se crea y que contribuye a elevar la presión fiscal individual en forma inconveniente, se da otra situación que puede ser ilegitima, cual es el hecho de que, basándose la graduación de la tasa en la potencialidad económica del obligado, el monto de ella a resultar manifiestamente desproporcionado con el servicio recibido. A veces la jurisprudencia argentina se ha alzado contra esta situación arbitraria resolviendo que “no acreditada en autos, ni aproximadamente la proporcionalidad necesaria entre el servicio posible y la tasa, resultando evidente una desproporción extraordinaria que justifica la resistencia al pago por la demanda, la suma que ésta deberá abonar, será fijada por el tribunal (“La Ley”, t. 120, p. 358).

En el Brasil, los abusos de los Estado y Municipios dieron lugar a las más severas criticas de la doctrina y a resoluciones jurisprudenciales que corrigieron las distorsiones, fulminando de inconstitucionalidad varias falsas tasas, que encubrían verdaderos impuestos.

Para dar término a esta situación, el Código Tributario Nacional brasileño, en su art. 77, prohibió que las tasas tuvieran la misma base de cálculo y el mismo hecho generador que los impuestos, mientras que la Constitución estableció que para la cobranza de las tasas no se podía tomar base de cálculo la que haya servido para la incidencia de los impuestos.

No sucede, en cambio, lo mismo en la República de Argentina, donde la falta de normas claras y precisas con respecto al Instituto tributario de la tasa ha traído una serie de concepciones erróneas en cuanto a su graduación, las cuales han sido avaladas por la jurisprudencia. Se ha admitido así que ciertas tasas se graduaran según la productividad económica de la explotación que determina el servicio según la capacidad económica del contribuyente, lo cual llevó a que se considerasen válidas tasas de inscripción de negocios medidas por los ingresos brutos del contribuyente, o de inspección de motores según el capital en giro de la empresa.

Los argumentos que se han dado para justificar este tipo de resoluciones no son convenientes. La Corte ha dicho, por ejemplo, que la graduación de la tasa según la capacidad contributiva tiende a cobrar a los menos capacitados una contribución menor que la requerida a los de mayor capacidad, “equilibrando de este modo el costo total del servicio” (“La Ley”, t. 83, p. 348). Es evidente que ese “equilibrio del costo total del servicio” no es otra cosa que una ficción y configura lo que destaca Giuliani Fonrouge: “Un prodigio de equilibrio jurídico para conciliar los arbitrios legislativos con ciertos conceptos tradicionales” (autor y ob. cits. t. 2, p. 991).

En definitiva, creemos que graduar las tasas sobre la base de la capacidad contributiva es incorrecto y origina confusión entre figuras específicas que deberían estar diferenciadas, como lo exige la debida construcción de la ciencia jurídica tributaria; además, puede dar lugar a superposiciones tributarias confiscatorias y a fallas estructurales del sistema en su conjunto, aspectos estos últimos que influyen en detrimento de una coherente política fiscal.

ANÁLISIS AL PRESUPUESTO ALCALDÍA DEL MUNICIPIO HERES 1998

Permisos Municipales: Se estima recaudar para el ejercicio 1998 Bs. 80.000.000,00, para alcanzar la estimación, se tiene previsto incrementar la tasa estipulada para el otorgamiento de permisos por distintos conceptos.

Certificaciones y Solvencias: Se estima recaudar por este concepto para el Ejercicio 1998, Bs. 22.000.000,00, para ello se hace preciso incrementar la Tasa que en la actividad es de Bs. 50.000,00 coordinar con los Entes Fiscales, a fin de que para la tramitación de algunos asuntos, tales como venta de fondos de comercio, venta de inmuebles, traspaso de vehículos, hacer efectivo el pago a contratistas y proveedores, la exigencia del Certificado de Solvencia Municipal expedido por la Dirección de Hacienda Municipal.

Mensuras y Deslindes: La recaudación por este concepto, estimado para el ejercicio 1998, es de Bs. 1.000.000,00 para alcanzarla se hace preciso la reunión de las tasas estipulados en la Ordenanza que rige la materia.

Aseo Urbano: La recaudación por este concepto, estimada para el Ejercicio Fiscal 1998, es de Bs. 450.000.000,00,00. Tomando en consideración la modificación a la Ordenanza de aseo urbano domiciliario se tiene previsto efectuar una revisión a las tasas estipuladas por el servicio de aseo urbano considerando las circunstancies económicas y los costos del servicio.

Matadero Municipal: La recaudación por este concepto, estimada para el Ejercicio Fiscal 1998, es por la cantidad de Bs. 155.000.000,00, por cuanto la recaudación, por lo que va de transcurrido del ejercicio 1997, se observa un comportamiento acorde con lo estimado.

Mercados: La recaudación por este concepto, estimada para el Ejercicio Fiscal 1998, es por la cantidad de Bs. 41.000.000,00, para el logro de esta meta se tiene previsto revisar los cánones de arrendamiento, continuar con el reacondicionamiento y ampliación de los mercados como también sistematizar el régimen de comerciantes.

Cementerios Municipales: Por este rubro se estima recaudar Bs. 3.000.000,00, para obtener dicha recaudación se implementará un efectivo control de la tasa estipulada.

Terminal de Pasajeros: Se estima recaudar por este concepto la cantidad de Bs. 55.000.000,00, mediante un efectivo control del cobro de la tasa de salida, como también un incremento de esta y de los cánones de arrendamiento.

Otros Tipos de Tasa: Se estima recaudar por este concepto Bs. 25.000.000,00, para el logro de dicha recaudación se ajustará la tasa que debe pagar todo solicitante de terreno, tanto en arrendamiento como en opción a compra, la cual, en la actividad es de Bs. 1.000,00 suma ésta, que no cubre o compensa los gastos ocasionados para la tramitación de la solicitud.

Presupuesto de Ingresos 1998

| FUENTE DE INGRESO | MONTO ESTIMADO Bs. |

| INGRESOS ORDINARIOS | 8.866.175.953,00 |

| IMPUESTOS DEL DOMINIO MINERO | 2.500.000,00 |

| RENTA MINERA | 2.500.000,00 |

| IMPUESTOS DE EXPLOTACION MINERA | 2.500.000,00 |

| IMPUESTOS INDIRECTOS | 186.500.000,00 |

| IMPUESTOS SOBRE LA RENTA | 186.500.000,00 |

| REPAROS ADMINISTRATIVOS A PERSONAS JURIDICAS Y NATURALES | 186.500.000,00 |

| IMPUESTOS INDIRECTOS | 4.390.330.000,00 |

| INMUEBLES URBANOS | 350.000.000,00 |

| PATENTE DE INDUSTRIA Y COMERCIO | 3.625.800.000,00 |

| PATENTE DE VEHICULOS | 18.500.000,00 |

| PROPAGANDA COMERCIAL | 55.350.000,00 |

| ESPECTACULOS PUBLICOS | 75.820.000,00 |

| APUESTAS LICITAS | 78.560.000,00 |

| DEUDA MOROSA | 180.500.000,00 |

| OTROS IMPUESTOS INDIRECTOS | 5.800.000,00 |

| INGRESOS NO TRIBUTARIOS | 834.036.438,00 |

| INGRESOS POR TASAS | 834.036.438,00 |

| COPIA DE DOCUMENTOS | 2.036.438,00 |

| PERMISOS MUNICIPALES | 80.000.000,00 |

| CERTIFICADOS Y SOLVENCIAS | 22.000.000,00 |

| MENSURAS Y DESLINDES | 1.000.000,00 |

| ASEO DOMICILIARIO | 450.000.000,00 |

| MATADERO MUNICIPAL | 155.000.000,00 |

| MERCADOS MUNICIPALES | 41.000.000,00 |

| CEMENTERIOS MUNICIPALES | 3.000.000,00 |

| TERMINAL DE PASAJEROS | 55.000.000,00 |

| OTROS TIPOS DE TASAS | 25.000.000,00 |

| DIVERSOS | 102.000.000,00 |

| RECARGOS O INTERES MORATORIOS | 95.000.000,00 |

| MULTAS Y RECARGOS | 7.000.0000,00 |

| INGRESOS POR VENTAS DE BIENES Y SERVICIOS DE LA ADMINISTRACIÓN PÚBLICA | 3.000.000,00 |

| VENTA DE BIENES O SERVICIOS | 3.000.000,00 |

| VENTA DE GACETAS MUNICIPALES Y FORMULARIOS | 3.000.000,00 |

| INGRESOS DE LA PROPIEDAD | 75.500.000,00 |

| INTERESES POR DINERO EN DEPÓSITO | 75.500.000,00 |

| ARRENDAMIENTO DE TIERRAS Y TERRENOS | 500.000,00 |

| ARRENDAMIENTO DE EJIDOS | 500.000,00 |

| INGRESOS POR APORTES A MUNICIPIOS | 3.272.309.515 |

| SITUADO MUNICIPAL | 2.969.207.053,00 |

| APORTES ESPECIALES PARA GASTOS DE INVERSIÓN | 303.102.462,00 |

| INGRESOS EXTRAORDINARIOS | 351.246.780,00 |

| ENDEUDAMIENTO PÚBLICO | 76.246.780,00 |

| EMISIÓN DE TÍTULOS Y CONTRATACIÓN DE PRESTAMOS INTERNOS | 76.246.780,00 |

| OBTENCIÓN DE PRESTAMOS A LARGO PLAZO | 76.246.780,00 |

| RESERVAS DEL TESORO NO COMPROMETIDAS | 120.000.000,00 |

| RESERVAS DEL TESORO MUNICIPAL NO COMPROMETIDAS | 120.000.000,00 |

| INGRESOS POR OPERACIONES DIVERSAS | 155.000.000,00 |

| VENTA DE BIENES | 155.000.000,00 |

| TRANSFERENCIAS | 169.437.289,00 |

| TRANSFERENCIAS PARA FINANCIAR GASTOS DE CAPITAL DEL SECTOR PÚBLICO DE GOBIERNOS MUNICIPALES | 169.437.289,00 |

| TOTAL: | 9.386.860.022,00 |

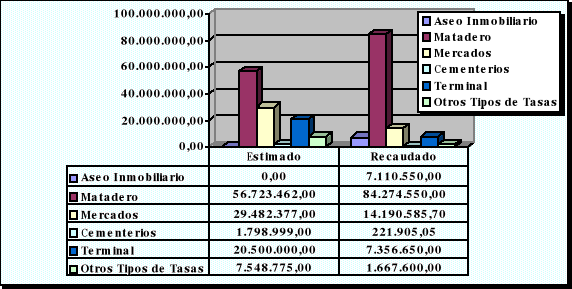

ANÁLISIS DEL PRESUPUESTO ALCALDÍA DEL MUNICIPIO HERES AÑO 1997

Permisos Municipales: Se estima recaudar para el Ejercicio Fiscal 1997 Bs. 38.340.651,00, considerando que el comportamiento de este ingreso es positivo para alcanzar la estimación, se tiene previsto incrementar la tasa estipulada para el otorgamiento de permisos por espectáculos públicos.

Certificados y Solvencias: Se estima recaudar por este concepto para el Ejercicio Fiscal 1997 Bs. 8.000.000,00, para ello se hace preciso incrementar la tasa que en la actualidad es de Bs. 50,00 coordinar con los Entes Fiscales, a fin de que para la tramitación de algunos asuntos, tales como venta de fondos de comercio, venta de Inmuebles, hace efectivo el pago de contratistas y proveedores, la exigencia del certificado de Solvencia Municipal, expedido por la dirección de Hacienda Municipal, como también se incrementará el monto de la tasa estipulada en el Parágrafo Primero del Artículo 8 de la Ordenanza sobre Patente e Impuesto de Industria Comercio servicio y actividades similares.

Mensuras y Deslindes: La recaudación por este concepto estimada para el Ejercicio Fiscal 1997 es de Bs. 24.388,00. Para alcanzarlas se hace preciso la revisión de las tasas estipuladas en la Ordenanza que rige la materia.

Matadero Municipal: La recaudación por este concepto estimada para el Ejercicio Fiscal 1997, es por la cantidad de Bs. 56.723.462,00, por cuanto la recaudación por lo que va de transcurrido del ejercicio 1996, se observa un comportamiento acorde con lo estimado.

Se tiene previsto efectuar una revisión a las tasas estipuladas por el servicio de matanza, considerando las circunstancias económicas y los costos del servicio.

Mercados: Se estima recaudar para el Ejercicio Fiscal 1997 por este rubro Bs. 29.482.377,00. Para el logro de esta meta se tiene previsto revisar los cánones de arrendamiento, continuar con el reacondicionamiento y ampliación de los mercados como también sistematizar el registro de comerciantes.

Cementerios Municipales: Por este rubro se estima obtener Bs. 1.798.999,00. Para obtener dicha recaudación, se implementará un efectivo control de la tasa estipulada.

Terminal de Pasajeros: Se estima recaudar por este concepto, la cantidad de Bs. 20.500.000,00, mediante un efectivo control del cobro de la tasa de salida, como también un incremento de esta y de los cánones de arrendamiento

Otros Tipos de Tasas: Se estima recaudar por este concepto Bs. 7.540.775,00. Para el logro de dicha recaudación se ajustará la tasa que debe pagar todo solicitante de terreno, tanto en arrendamiento como en opción a compra, la cual en la actualidad es de Bs. 1.000,00 suma ésta que no cubre o compensa los gastos ocasionados para la tramitación de la solicitud.

Presupuesto de Ingresos 1997

| FUENTE DE INGRESO | MONTO ESTIMADO Bs. |

| INGRESOS ORDINARIOS | 3.805.284.6300,00 |

| IMPUESTOS DEL DOMINIO MINERO | 950.973,00 |

| RENTA MINERA | 950.973,00 |

| IMPUESTOS DE EXPLOTACION MINERA | 950.973,00 |

| IMPUESTOS DIRECTOS | 80.098.452,00 |

| IMPUESTOS SOBRE LA RENTA | 80.098.452,00 |

| REPAROS ADMINISTRATIVOS A PERSONAS JURIDICAS Y NATURALES | 80.098.452,00 |

| IMPUESTOS INDIRECTOS | 1.624.245.864,00 |

| INMUEBLES URBANOS | 365.149.767,00 |

| PATENTE DE INDUSTRIA Y COMERCIO | 1.108.933.732,00 |

| PATENTE DE VEHICULOS | 9.800.000,00 |

| PROPAGANDA COMERCIAL | 9.000.000,00 |

| ESPECTACULOS PUBLICOS | 15.729.031,00 |

| APUESTAS LICITAS | 12.000.000,00 |

| DEUDA MOROSA | 99.233.334,00 |

| OTROS IMPUESTOS INDIRECTOS | 4.400.000,00 |

| INGRESOS NO TRIBUTARIOS | 162.910.652,00 |

| INGRESOS POR TASAS | 162.910.652,00 |

| COPIA DE DOCUMENTOS | 500.000,00 |

| PERMISOS MUNICIPALES | 38.340.651,00 |

| CERTIFICADOS Y SOLVENCIAS | 8.000.000,00 |

| MENSURAS Y DESLINDES | 24.388,00 |

| MATADERO MUNICIPAL | 56.723.462,00 |

| MERCADOS MUNICIPALES | 29.482.377,00 |

| CEMENTERIOS MUNICIPALES | 1.798.999,00 |

| TERMINAL DE PASAJEROS | 20.500.000,00 |

| OTROS TIPOS DE TASAS | 7.540.775,00 |

| DIVERSOS | 34.952.652,00 |

| RECARGOS O INTERES MORATORIOS | 29.589.996,00 |

| MULTAS Y RECARGOS | 5.362.656,00 |

| INGRESOS POR VENTAS DE BIENES Y SERVICIOS DE LA ADMINISTRACIÓN PÚBLICA | 2.505.680,00 |

| VENTA DE BIENES O SERVICIOS | 2.505.680,00 |

| VENTA DE GACETAS MUNICIPALES Y FORMULARIOS | 2.505.680,00 |

| INGRESOS DE LA PROPIEDAD | 5.500.382,00 |

| INTERESES POR DINERO EN DEPÓSITO | 5.000.000,00 |

| ARRENDAMIENTO DE TIERRAS Y TERRENOS | 400.382,00 |

| ARRENDAMIENTO DE EJIDOS | 400.382,00 |

| INGRESOS POR APORTES A MUNICIPIOS | 1.894.219.975,00 |

| SITUADO MUNICIPAL | 1.894.219.975,00 |

| INGRESOS EXTRAORDINARIOS | 212.340.000,00 |

| ENDEUDAMIENTO PÚBLICO | 119.340.000,00 |

| EMISIÓN DE TÍTULOS Y CONTRATACIÓN DE PRESTAMOS INTERNOS | 119.340.000,00 |

| OBTENCIÓN DE PRESTAMOS A LARGO PLAZO | 119.340.000,00 |

| RESERVAS DEL TESORO NO COMPROMETIDAS | 75.000.000,00 |

| RESERVAS DEL TESORO MUNICIPAL NO COMPROMETIDAS | 75.000.000,00 |

| INGRESOS POR OPERACIONES DIVERSAS | 18.000.000,00 |

| VENTA DE BIENES | 18.000.000,00 |

| TRANSFERENCIAS | 265.200.000,00 |

| TRANSFERENCIAS PARA FINANCIAR GASTOS DE CAPITAL DEL SECTOR PÚBLICO DE GOBIERNOS MUNICIPALES | 265.200.000,00 |

| TOTAL: | 4.282.824.630,00 |

GRÁFICO COMPARATIVO DE INGRESOS

PRESUPUESTO ALCALDÍA DEL MUNICIPIO HERES 1997

ANÁLISIS A LA ORDENANZA SOBRE EL TERMINAL DE PASAJEROS DE CIUDAD BOLÍVAR.

Creación

La Ordenanza sobre el terminal de Pasajeros del Municipio Heres del Estado Bolívar, fue creada de conformidad con lo dispuesto en el Artículo 76 numeral 3 de la Ley Orgánica de Régimen Municipal, en fecha 10 de febrero de 1998, el cual prevé lo siguiente:

“Son facultades de los Concejos o Cabildos:

3- Sancionar Ordenanzas y dictar acuerdos…”

Estructura

La Ordenanza sobre el terminal de pasajeros de Ciudad Bolívar, está dividida en cinco (5) Capítulos, cada uno de los cuales se refiere a un aspecto diferente.

Tiene un total de cincuenta y cuatro (54) Artículos. Algunos Artículos suelen dividirse en Parágrafos que son especie de ampliación al alcance del contenido del Artículo.

Contenido de los Capítulos.

Capítulo I: Disposiciones Generales.

Capítulo II: De las Normas Operativas del Servicio.

Capítulo III: De la Administración del Terminal.

Capítulo IV: De las Sanciones.

Capítulo V: Disposiciones finales.

Estructura Analítica.

Capítulo I: Disposiciones Generales.

Artículo 1: Objeto: Regular la Organización y funcionamiento del Terminal de Pasajeros interurbano de Ciudad Bolívar y prestación de servicios de transporte terrestre en vías públicas extraurbanas, así como las actividades mercantiles que en ellos se realicen. Establece las tarifas tasa y contribuciones que causen la prestación de servicio en el Terminal.

Artículo 2: La operación del Terminal. Concepto.

Artículo 3: Debe operar bajo supervisión, coordinación y control de Administración del terminal de Pasajeros de Ciudad Bolívar, aquellas personas naturales o jurídicas o colectivas, dedicadas a la prestación de servicio extraurbano, desde el terminal del Municipio hasta cualquier otro País.

Artículo 4: Es deber del director de Transporte Municipal de Heres o del Funcionario en quien delegue de hacer cumplir esta Ordenanza y el Reglamento Interno de Pasajeros.

Artículo 5: Personas que pueden prestar servicio de transporte extraurbano en Ciudad Bolívar. Por quien deben ser autorizadas.

Artículo 6: Limitación de prestar servicio de transporte de pasajeros por quienes cubren rutas urbanas o suburbanas en Ciudad Bolívar de estar solventes en la cancelación de Tributos Municipales.

Artículo 7: Obligación de los que presten servicio en el terminal de Ciudad Bolívar de estar solventes en la cancelación de Tributos Municipales.

Artículo 8: Requerirán subscribir contrato civil o mercantil con la Alcaldía de Heres, las personas jurídicas o naturales distintas a las que presten servicio de transporte de pasajeros, además de cumplir con las disposiciones a que haya lugar.

Artículo 9: Requisitos que deben cumplir los vendedores ambulantes. Sanciones aplicables. Primacía para otorgar estos permisos a los ciudadanos venezolanos, mayores de edad y que cumplan con los requisitos exigidos.

Artículo 10: La figura del voceador ambulante. Requisitos que deben cumplir.

Artículo 11: Obligación de firmar contrato de uso y servicio con la Alcaldía, a todas las empresas de transporte de pasajeros que se encuentren establecidos en el terminal.

Artículo 12: Obligaciones de las Empresas que presten servicios en el terminal de pasajeros de dotar de carnet a sus empleados.

Artículo 13: Los listines se entregaran a las personas naturales o jurídicas que operen en el terminal.

Artículo 14: Prohibiciones a los pasajeros. Multa aplicada a la violación de las normas.

Artículo 15: Prohibición de modificar las instalaciones del terminal sin autorización, Multa por contravención.

Artículo 16: Los pasajes de cortesía. Requisitos que se deben cumplir para obtenerlos.

Artículo 17: Requisitos que deben cumplir las personas naturales o jurídicas que presten servicio de transporte de pasajeros para ejercer esta actividad. Ante quien se interpone. Lapso para autorizar el funcionamiento del servicio.

Capitulo II: De las normas operativas del servicio.

Artículo 18: Obligaciones que deben cumplir las personas jurídicas que prestan servicio de transporte de pasajeros.

Artículo 19: Datos que deben contener los listines.

Artículo 20: De la revisión de los listines. La efectuará el fiscal de pista de la Alcaldía.

Artículo 21: Tipos de listines.

Artículo 22: La Administración del Terminal y Dirección Sectorial de Transito Terrestre verificarán las medidas de seguridad y condiciones de las unidades de transporte.

Artículo 23: Excepción a lo previsto en el Artículo 106.

Artículo 24: Disposiciones que deben cumplir los que presten servicio de transporte de pasajeros desde el terminal de Ciudad Bolívar.

Artículo 25: Control del sistema de salidas de transporte de pasajeros quien lo lleva.

Artículo 26: Limitaciones a la Administración del Terminal de Pasajeros.

Artículo 27: Caso en que la Administración del Terminal puede alterar las salidas y escalafones del transporte.

Artículo 28: Zona de desembarque de los vehículos provenientes de otros terminales. Prohibición de invadir las pastas de tráficos por parte de los visitantes.

Artículo 29: Prohibición de dormir dentro de los vehículos estacionados en el terminal. Podrán permanecer en el terminal a los que corresponde la salida en las primeras horas de la mañana.

Artículo 30: Obligación de reparar daños causados por quienes prestan servicio en el terminal.

Artículo 31: Prohibición de reparar los vehículos en el terminal. Excepto sustitución de cauchos.

Artículo 32: Prohibición de responder y suministrar combustibles y lubricantes en el terminal.

Artículo 33: Se consideran vías públicas las pistas del terminal a los efectos de la aplicación de transito terrestre.

Artículo 34: Vehículos de carga que pueden permanecer en el terminal. Lapso para permanecer en el terminal. Cantidad de vehículos de carga permitidos dentro del terminal. Obligación de la Administración de hacer cumplir esta medida.

Artículo 35: Funcionario competente para ejercer la Administración del terminal.

Artículo 36: Funciones de la Administración del terminal de pasajeros.

Artículo 37: Obligación de disponer de oficinas por parte de los que presten servicio de transporte de pasajeros. Cesión de uso.

Artículo 38: La estimación del canon de arrendamiento de locales la efectuará la Alcaldía. Condiciones. Lapso del contrato.

Artículo 39: Impuesto a cancelar por cobro de salida por parte de los que presten transporte de pasajeros.

Artículo 40: La tasa de salida. Quienes la cancelan. Quienes son designados agentes de retención de esta recaudación. La Hacienda Municipal, organismo recaudador. Deber de los transportistas de entregar listines y tasas de salida.

Artículo 41: Servicios Públicos que deben funcionar en el terminal con la condición de comodato o terminal.

Artículo 42: Usuarios que transitarán en el terminal. Desalojo a quienes no reúnan las condiciones.

Artículo 43: Prohibición de expender licores en el terminal.

Artículo 44: Disposiciones que deben cumplir los usuarios del terminal.

Capítulo IV: De Las Sanciones.

Artículo 45: Obligación de transportistas que presten servicio en el terminal de pasajeros de cumplir esta Ordenanza. Sanciones por incumplimiento.

Artículo 46: Lapso para cancelar las multas. Condiciones.

Artículo 47: Se aplicarán sanciones mediante resolución. Procedimientos y condiciones para su notificación.

Artículo 48: Suspención de las actividades por incumplimiento de multas.

Artículo 49: Recursos Administrativos que pueden interponer los afectados.

Artículo 50: Casos en que se pueden modificar las tasas previstas en el Artículo 39 y 40 de esta Ordenanza.

Artículo 51: Posibilidad de realizar publicidad comercial solo a los que realicen actividades comerciales en el terminal.

Artículo 52: Obligación de la Administración del Terminal de recibir reclamos, aplicar sanciones y remisión de expedientes a la instancia respectiva.

Capítulo V: Disposiciones Finales.

Artículo 53: Remisión a la aplicación de la Resolución N°.066 a lo no previsto en esta Ordenanza.

Artículo 54: Entrada en vigencia.

ANÁLISIS A LA ORDENANZA DE CONFORMIDAD CON LO PREVISTO EN EL ARTÍCULO 114 DE LA LEY ORGÁNICA DE RÉGIMEN MUNICIPAL

La Ley Orgánica de Régimen Municipal, en el referido Artículo nos establece que en los casos de creación de Ordenanzas para exigir el pago de impuestos, tasas o contribuciones municipales, se deberán determinar sobre la base de los siguientes aspectos: La materia o acto gravado, cuantía del tributo, término y la oportunidad en que este se cause y se haga exigible, las demás obligaciones a cargo de los contribuyentes, los recursos administrativos a favor de éstos y las penas y sanciones pertinentes.

A continuación pasamos al estudio de la Ordenanza del Terminal de Pasajeros de conformidad con el Artículo 114 ejusdem:

La Materia o Acto Gravado.

En primer lugar grava un impuesto que deben cancelar las unidades de transporte y carros propuestos que presten servicio en el terminal por cobro de salida (Artículo 39 de la Ordenanza).

En segundo lugar la tasa de salida que deben cancelar los usuarios del transporte de pasajeros.

Pago de habilitación de aquellas unidades de transporte que no presten servicio en el terminal al ser autorizados para ello. (Artículo 6, Páragrafo Único).

Esta Ordenanza también regula en canon de arrendamiento que deben cancelar los que realicen actividades comerciales distintas a la del transporte de pasajeros, que aunque no es una tasa al momento de ingresar al fisco ingresa como tasa por concepto de terminal de pasajeros, tales actividades son el arrendamiento de los locales que funcionan en el terminal, restaurantes, venta de víveres, etc. y los vendedores ambulantes.

La Cantidad Del Tributo.

En los casos de prestación de servicio de transporte de pasajeros por parte de las unidades destinadas al efecto, se toma como base para cancelar esta tasa el destino final, es decir, el punto de llegada.

Las unidades de transporte con capacidad de 30 hasta 52 puestos: 50% sobre el costo de un pasaje (Artículo 39).

Unidades con capacidad de hasta 30 puestos 40%, sobre el costo de un pasaje.

Unidades de transporte con capacidad distinta a las previstas anteriormente, el impuesto que pagarán se calcula de la siguiente manera: Multiplicando por el costo del pasaje del destino final de esa unidad, por el factor 0,6%.

Costo de un pasaje x 0,6%

En los casos de prestación de servicio de transporte por parte de los carros propuestos la base para calcular este impuesto es el destino final:

Los carros porpuestos en salida de ruta larga: pagarán un impuesto del 30% sobre el valor de un pesaje.

Los carros porpuestos en salida de ruta corta: pagarán un impuesto del 20% sobre el valor de un pasaje.

Tasa de salida que deben cancelar los pasajeros.

Rutas larga: 50,00 Bs.

Rutas cortas: 20,00 Bs.

Termino y Oportunidad En Que Se Causa.

En los casos de prestación de servicio de transporte, el pago de impuesto se causa al momento de la salida, al momento que va a prestar el servicio a los pasajeros, bien sea de los autobuses o de los carros porpuestos.

En los casos del pago de las tasas que efectúan los pasajeros, al momento en que va a hacer el servicio de transporte que se preste en el terminal, generalmente se exige anexo al boleto.

En el caso de habilitación de unidades de transporte al momento en que se concede la autorización.

Demás Obligaciones Que Deben Cumplir Los Contribuyentes.

Obligaciones, requisitos, deberes y disposiciones que deben cumplir las empresas de transporte de pasajeros que funcionen en el terminal (Artículos 10, 11, 12, 17, 18, 24, 40 Parágrafo Único).

Obligación de suscribir contrato con la Alcaldía de Heres a los que realicen actividades comerciales distintas a la prestación del servicio de transporte de pasajeros (Artículo 8).

Obligación de los vendedores ambulantes de solicitar autorización, de firmar y cumplir carta compromiso con la Administración del terminal (Artículo 9).

Deber de las unidades de transporte habilitadas para prestar este servicio en el terminal de tener seguro de responsabilidad civil, estar en optimas condiciones mecánicas, sanitarias y de seguridad (Artículo 23).

Deber de las unidades de transporte provenientes de otro terminal de desembarcar en las zonas demarcadas para tales fines (Artículo 28).

Obligación de reparar los daños que se causen en las instalaciones del terminal por parte de las personas que estén adscritas a una organización o empresa sea conductora o no, en todo caso la empresa será directa y solidariamente responsable (Artículo 30).

Disposiciones que debe cumplir toda persona que transite en las instalaciones del terminal de pasajeros.

Los Recursos Administrativas a Favor de los Contribuyentes.

Al respecto el Artículo 49 de la presente Ordenanza establece que los interesados, afectados, por las decisiones de la Administración del Terminal, podrán interponer los Recursos que procedan de acuerdo con la Ley Orgánica de Procedimientos Administrativos, los cuales se mencionan a continuación:

Revisión de Oficio. Artículo 81 de la L.O.P.A.

Recursos de Reconsideración. Artículo 94 de la L.O.P.A.

Recursos Jerárquico. Artículo 95 de la L.O.P.A.

Recurso de Revisión. Artículo 97 de la L.O.P.A.

Penas y Sanciones Pertinentes.

A los vendedores ambulantes: la reincidencia en el incumplimiento de las normas previstas en el Artículo 9, acarrea revocatoria del permiso (Artículo 9 Parágrafo Primero).

La violación de las disposiciones de la Ordenanza por parte de personas jurídicas, naturales o colectivas de cualquier índole, que presten servicio o realicen actividades dentro de las instalaciones del terminal será sancionada de la siguiente manera (Artículo 45):

Con amonestación verbal o escrita por faltas leves.

Las faltas por hechos de competencia desleal, alteración del orden interno del terminal, por inmoralidad, la sanción es la separación temporal del terminal o expulsión en caso de reincidencia de acuerdo a la gravedad de la falta.

Multa que oscilen entre 10.000,00 y 75.000,00 Bolívares, considerando la gravedad de la infracción.

Suspención del servicio temporal o definitivo de acuerdo a la gravedad de la falta.

OBSERVACIONES A LA ORDENANZA

En el Artículo 17 Numeral 2 y 24.

Artículo 17 Numeral 2: “Presentar, anexa a su solicitud, copia certificada del Acta Constitutiva y de los Estatutos de la Empresa e igualmente copia de la Cédula de Identidad del representante legal de la misma, si es persona jurídica colectiva; si es persona jurídica natural, deberán acompañar su solicitud con copia de la Cédula de Identidad del interesado”.

Persona jurídica colectiva o persona jurídica natural: Consideramos que de acuerdo a la clasificación de las personas que da el Código Civil Venezolano en su Artículo 15 es, o, persona natural ó personas jurídicas; aunque consideramos que la intensión del Legislador al decir persona jurídica natural se esta refiriendo a firma personal y las jurídicas colectivas a cooperativas, asociaciones, etc. Que son los nombres que generalmente utilizan las empresas transportistas que prestan este servicio en el terminal de pasajeros.

Artículo 18: “Las personas jurídicas permisadas…, sopesa de sanciones al cumplimiento de sanciones disposiciones”.

Consideramos que hubo error de transcripción, debería decir: sopena de sanciones al cumplimiento de las siguientes disposiciones.

Artículo 39: Este Artículo establece que quienes ejerzan actividades de transporte extraurbano de pasajeros, deberán cancelar un impuesto.

Al respecto consideramos en principio que la Ordenanza está regulando el uso de un servicio en consecuencia una tasa, mal podría llamar el Legislador a este tributo impuesto.

Artículo 42: Establece que personas pueden transitar por el terminal:

Viajeros.

Funcionarios y personal al servicio del terminal de pasajeros.

Las personas debidamente autorizadas por la Alcaldía.