Economía y Empresa

Swaps

INTRODUCCIÓN

En el presente veremos que son los swaps y los cuatro tipos básicos: tasas de interés, de divisas, de materias primas y de acciones y valores. Así como una introducción a la forma básica de cada uno de ellos, cómo se fija el precio de los swaps, cómo se generan y se forman los mercados por parte de los agentes y corredores de swaps, así como la manera en que los agentes administran los libros de swaps, los orígenes de estos mercados y quienes son los participantes más importantes de este mercado.

Ningún otro mercado en la historia financiera ha crecido tan rápidamente o ha evolucionado en forma tan drástica como lo han hecho los mercados de swaps. Desde su introducción inicial en 1979, las tasas de crecimiento anual han excedido un 30% y con frecuencia han ido más allá de un 100%. Esto es un reconocimiento a la eficacia y a la flexibilidad de los instrumentos, a la capacidad y al profesionalismo de la nueva generación de personas dedicadas a las finanzas, y al creciente interés de los directores financieros en relación con la importancia de la administración del riesgo financiero en un entorno de tasas de interés volátiles, de tipos de cambios fluctuantes, de precios de materias primas y de retornos a la inversión de acciones.

Los swaps son los tipos de instrumentos derivados más importante que se han conocido. Otras clases de instrumentos derivados son los futuros, las opciones listadas, los forwards, entre otros. Los swaps se utilizan actualmente en corporaciones industriales y financieras, bancos, compañías de seguros, fondos de pensiones, organizaciones mundiales y gobiernos.

Además de su valor como herramientas para el manejo de riesgos, son también muy útiles para reducir el costo de financiamiento, para arbitrar la curva de rendimiento, para crear instrumentos de sintéticos, para entrar a nuevos mercados y para explotar economías de escala, por nombrar solo algunos.

Concepto de Swap

![]()

Un swap es un acuerdo contractual, evidenciado por un documento sencillo, en el que dos partes, llamadas contrapartes, acuerdan hacerse pagos periódicos entre sí. El acuerdo de swaps contiene una especificación acerca de las monedas de que se han de intercambiar (que pueden ser o no las mismas), la tasa de interés aplicable a cada una (que puede ser fija o flotante), el programa en el que se deben hacer los pagos y cualquier otro tipo de disposiciones orientadas a normar las relaciones entre las partes.

El tipo de swap más común es el llamado swap de tasa fija-por-flotante. En este tipo de swap, la primera contraparte acuerda hacer pagos a tasa fija a la segunda. A cambio, ésta acuerda hacer pagos a tasa flotante a la primera. Estos dos pagos se llaman las ramas o extremos de swaps. La tasa fija es llamada el cupón de swap.

Los pagos están calculados sobre la base de cantidades hipotéticas de activos subyacentes, llamados nocionales. Cuando éstos asumen la forma de sumas de dinero, se les llama principales nocionales. Estos normalmente no se intercambian. Pero si los pagos de las contrapartes se tienen que realizar al mismo tiempo y en la misma moneda, entonces únicamente el interés diferencial entre las dos contrapartes respectivas, al momento de hacer su pago, es lo que necesita intercambiarse.

Los contratos de swaps se hacen a la medida con el fin de satisfacer las necesidades de las contrapartes individuales.Con los contratos hechos a la medida los swaps operan en un entorno de tipo de fuerza de mercado contrarios a los intercambios organizados, en los que operan controles estandarizados a manera de opciones actuales y futuras.

Orígenes de los mercados de swaps

Un tipo de cambio (extranjero) es el número de unidades de una moneda que se puede comprar a cambio de una unidad de otra moneda. Estos tipos de cambio llegaron a ser extremadamente volátiles a principios de la década de los años setenta.Un tipo de cambio (extranjero) es el número de unidades de una moneda que se puede comprar a cambio de una unidad de otra moneda. Estos tipos de cambio llegaron a ser extremadamente volátiles a principios de la década de los años setenta. El incremento drástico en la volatilidad del tipo de cambio creó un ambiente ideal para la proliferación de un documento parecido al swap que pudiese ser utilizado por multinacionales para cubrir operaciones de divisas a largo plazo.

Los swaps eran una extensión natural de los préstamos llamados paralelos, o back-to back, que tuvieron su origen en le Reino Unido como medios para evitar la rigidez del cambio de divisas, que buscaba, a su vez, prevenir una salida de capital británico. Durante los años setenta, el gobierno británico gravó con impuestos las transacciones en divisas, incluyendo a su propia moneda. La intención era encarecer la salida de capital, creyendo que esto alentaría la inversión doméstica haciendo que la inversión en el exterior fuese menos atractiva.

El préstamo paralelo llegó a ser un vehículo ampliamente aceptado por medio del cual podía evitar estos impuestos. El préstamo back-to-back era una modificación sencilla del préstamo paralelo, y el swap de divisas fue una extensión del préstamo back-to-back.

El tipo de préstamo anterior involucra a dos corporaciones domiciliadas en dos diferentes países. Una firma acuerda solicitar fondos en sus mercado doméstico y los presta a la otra firma. La segunda firma, a cambio, solicita fondos en mercado doméstico y los presta a la primera. Mediante este sencillo acuerdo, cada firma está en posibilidad de tener acceso a mercados de capital en un país diferente al suyo sin algún intercambio en los mercados de divisas. Los préstamos paralelos funcionan de manera similar, pero involucran a cuatro firmas.

Los flujos de efectivo de los swaps iniciales de divisas eran idénticos a aquellos asociados con los préstamos back-to-back. Por esta razón, los swaps iniciales de divisas a menudo fueron llamados intercambio de préstamos. Sin embargo, y contrario a lo que sucede con los acuerdos que caracterizan los préstamos back-to-back y paralelos, los swaps involucran un acuerdo sencillo.

Dicho acuerdo especifica todos los flujos de efectivo y estipula que la primera contraparte puede quedar relevada de sus obligaciones de la segunda, si ésta no cumple con sus obligaciones con la primera. Por lo

tanto, los swaps proporcionan la solución al problema de los derechos de establecimiento.

Es importante hacer notar que relevar a una contraparte de sus obligaciones después del incumplimiento de la otra contraparte no significa, y de ninguna manera previene, que la contraparte que no cumplió con sus obligaciones esté en libertad de hacer cargos por daños a la contraparte incumplida.

El otro problema asociado con los préstamos paralelos y back-to-back se solucionó a través de la intervención de corredores de swaps y de generadores de mercado que vieron el potencial de esta nueva técnica de financiamiento.

El primer swap de divisas se cree que fue suscrito en Londres en 1979. Sin embargo, el verdadero swap inicial de divisas, el que llegó al incipiente mercado de swaps de divisas, involucró al Banco Mundial y a IBM como contrapartes. El contrato permitió al Banco Mundial obtener francos suizos y marcos alemanes para financiar sus operaciones en Suiza y Alemania del oeste, sin necesidad de tener que ir directamente a estos mercados de capital.

Aunque los swaps se originaron a partir de un esfuerzo por controlar el intercambio de divisas, no fue sino mucho tiempo después que se reconocieron los beneficios de reducción de costos de y de manejo de riesgos que significaban tales instrumentos. A partir de este momento, el mercado creció rápidamente.

Fundamentos Económicos de los Swaps

La viabilidad de las finanzas de los swaps radica en un número de principios económicos importantes. Los dos más citados son el principio de la ventaja comparativa y el del manejo del riesgo.

El principio de la ventaja comparativa se identificó hace mucho tiempo como la base teórica del comercio internacional. Este principio se explica mucho más fácilmente en el contexto de un mundo que sólo tiene dos bienes económicos.

Cuando existen ventajas comparativas hay la posibilidad de que ambos países se puedan beneficiar del comercio. El grado en que los beneficios se puedan realizar dependerá de la tasa de intercambió y de los costos de la transacción, ambos conceptos son de suma importancia para la viabilidad de los swaps.

El segundo principio importante en el que las finanzas de los swaps descansan está en el principio de los riesgos compensados. Los swaps se utilizan a menudo para cubrir el riesgo de una tasa de interés, de un tipo de cambio, el de los precios de materias primas, y el derivado del retorno de una inversión de valores.

El riesgo de la tasa de interés es el que las tasas de interés se desvíen de sus valores esperados; el riesgo de tipo de cambio es el que los tipos de cambio se desvíen de sus valores esperados, y el riesgo del retorno en una inversión de valores es el que los retornos de la inversión en valores se desvíen de sus valores esperados.

Oferentes de Swaps

Uno de los problemas con los swaps, y que vimos anteriormente, está en la dificultad de encontrar otra parte potencial con necesidades similares. Este problema se resuelve por los agentes de swaps, que trabajan en los bancos de inversión, bancos comerciales y bancos mercantiles; ellos mismos asumen un lado de la transacción - esto se le conoce como posicionamiento de swap -. Con sus servicios como agente, gana un margen de pago-recibo. Esto resulta de la diferencia entre el cupón swap que el agente paga y que el agente recibe.

El problema de encontrar una parte adecuada también se puede resolver mediante el empleo de un corredor de swaps. Los corredores adecuan contrapartes sin que ellos mismos se conviertan en contrapartes de los swaps. Hacen esto a cambio de comisiones. Tanto los corredores de swaps como los agentes de swaps facilitan la actividad de swaps haciendo verdaderamente fácil la adecuación o concordancia de las necesidades de los usuarios finales.

Para dejar más claro lo anterior, tenemos entonces que: el corredor de swaps desempeña la labor de búsqueda y localización de partes con necesidades no armonizadas, y después negocia con cada una de ellas en beneficio de ambas. Durante el proceso de búsqueda y en las etapas iniciales de la negociación, el corredor de swaps asegura el anonimato de las otras partes potenciales.

Cuando actúan como corredores, las instituciones financieras que proporcionan el servicio no asumen algún riesgo, dado que no están tomando posición alguna en el swap.

Mientras que el agente está listo para adecuar cualquier tipo de cambio o de tasa de interés que el cliente requiera, ofreciéndose él mismo con la contraparte del swap.

Suponiendo que el agente no quiere enfrentar el riesgo del tipo de cambio o el de la tasa de interés, puede estar en posibilidad de alejar los riesgos por medio de otro swap, de tal manera que los pagos de tasa fija del lado del agente del swap y el que se consigna en sus libros, se equilibre con el lado del agente que recibe la tasa fija en el swap.

La estructura General del Swap

La estructura básica de un swap es relativamente simple y es la misma para cualquiera de los tipos de swaps que existen. La aparente complejidad de los swaps radica más en la gran cantidad de documentación que es necesaria para especificar completamente los términos del contrato y de las disposiciones y cláusulas especiales que pueden ser incluidas para ajustar el swap a una necesidad específica.

Todos los swaps están construidos alrededor de una misma estructura básica. Dos agentes, llamados contrapartes, acuerdan realizar pagos uno al otro sobre la base de algunas cantidades de activos. Estos pagos se conocen como pagos de servicio. Los activos pueden o no intercambiarse y se denominan nocionales. En la forma genérica del swap, el acuerdo establece un intercambio real o hipotético de nocionales a partir del comienzo de un intercambio hasta la terminación. El swap comienza en su fecha efectiva, que es también conocida como la fecha de valor. Termina en su fecha de terminación. A lo largo de esta duración, los pagos de servicio se harán en intervalos periódicos, tal y como sé específica en el acuerdo del swap. En su forma más común, estos intervalos de pago son anuales, semestrales, trimestrales o mensuales. Los pagos de servicio comienzan a acumularse a partir de la fecha efectiva y se detienen en la fecha de terminación.

El pago o flujo fijo, no cambia a lo largo de la vigencia del swap. El pago flotante, por otro lado, se fija periódicamente. Las fechas actuales en las que los intercambios de pago suceden se llaman fechas de pago.

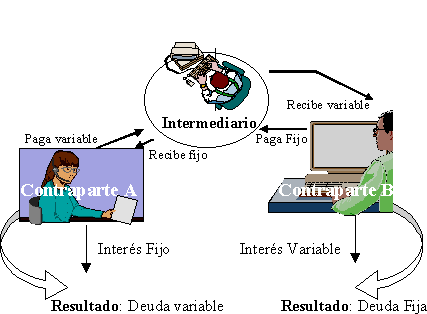

Es muy difícil arreglar un swap directamente entre otros usuarios finales. Una estructura más eficiente consiste en involucrar a un intermediario financiero que sirve como contraparte en dichos usuarios.

Tipos de Swaps

I Swaps sobre materias primas:

Los swaps sobre productos físicos o materia prima fueron introducidos por el Chase Manhatan Bank en 1986. Se generó de inmediato un gran interés en estos instrumentos como vehículos para cubrir los riesgos asociados a movimiento en estos productos. Tanto los productores como los usuarios; muchos de los cuales ya estaban familiarizados con la teoría básica de la cobertura y con el uso de los contratos de futuros para cubrir riesgos en los precios, se orientaron hacia los swaps para cubrir riesgos en el.

Este tipo de swaps, la primera contraparte realiza pagos periódicos a la segunda a un precio unitario fijo por una cantidad nocional de alguna materia prima. La segunda contraparte paga a la primera a un precio unitario variable por una cantidad nocional dada de alguna materia prima. Las materias primas pueden ser iguales o diferentes. No se dan intercambios de las materias primas de referencia entre las contrapartes del swap. Todos los intercambios de materias primas, si es que existe alguno, tienen lugar en los mercados de contado.

En 1989 la CFTC (Commodity Futures Trading Commission) otorgó a los contratos libertad de ejecución, estipulando el cumplimiento de ciertos requisitos. La mayoría de éstos ya constituía una práctica establecida en la Industria de los swaps. El único requisito importante que no constituía una práctica establecida era la proscripción de la utilización de un sistema de fijación de margen para garantizar el desempeño de la relación contractual.

Aquellos agentes que desearon continuar con los swaps fueron forzados a aceptar esta condición, y muchos optaron por limitar sus contratos con contrapartes que ofrecieran las mejores oportunidades. Algunos continuaron tratando con contrapartes que ofrecieran las mejores oportunidades.

También en 1989, los ingenieros financieros de Bankers Trust introdujeron el swap básico de acciones y valores y un buen número de variantes novedosas.

II Swap sobre valores accionarios:

Como en cualquier otra estructura básica, un swap sobre valores accionarios implica un principal referencia, una vigencia específica, intervalos de pago preestablecidos, una tasa fija y una tasa flotante vinculada a algún índice determinado. El cambio novedoso a este tipo de swaps es que la tasa flotante está vinculada al rendimiento total de algún índice accionario. El rendimiento total incluye tanto los dividendos como la apreciación de las acciones. Este puede ser un índice de acciones de base amplia.

III Estructura básica de un swap sobre divisas:

La estructura básica de un swap sobre divisas implica tres conjuntos distintos de flujos de efectivo.

1.- El intercambio inicial de principales

2.- Los pagos de interés realizados en forma recíproca entre cada contraparte, y

3.- El intercambio final, o reintercambio, de principales.

Tanto el intercambio inicial de principales como cualquier reintercambio de ellos se realizan al tipo de cambio spot prevaleciente en el momento de la contratación. Dado que esto puede resultar extraño al principio, resulta lógico una vez que caemos en la cuenta de que la diferencia entre los tipos de cambio spot y adelantados ya se ha tomado en consideración en las tasas de interés del swap.

Los primeros swap sobre divisas, iguales que los primeros swaps sobre tasa de interés, se realizaban directamente entre dos usuarios finales. Un corredor de swaps servía para identificar y hacer concordar a los usuarios finales, y cobraba por ello una comisión. En estos swaps, cada usuario final solicitaba fondos prestados en su mercado local y luego transfería estos fondos prestados a su contraparte en el swap. Un swap sobre divisas típico entre dos usuarios finales, junto con las transacciones relativas en el mercado de dinero se llamaban y algunas veces todavía son llamados intercambios de préstamos. El origen del término se debe a su estructura.

Los primeros swaps sobre divisas, así como los préstamos llamados back-to-back, y los paralelos que los precedieron, se crearon como una alternativa para evadir controles a los flujos de capital. No pasó mucho tiempo sin que se descubriera el valor real de estos instrumentos para reducir costos financieros.

Listas Indicativas de precios: swaps sobre divisas

En este artículo nos referiremos a la valuación de los swaps sobre divisas de fija-por-flotante. El equipo de mercados internacionales de capital del intermediario quizá estime apropiado pagar y recibir tasa fijas para todas las demás monedas en las que él esté formando mercado, Supongamos que todas las tasa fijas están expresadas en base anual o semestral, y el ajuste de una consideración anual, semestral o viceversa, es exactamente el mismo que el swap sobre tasa de interés.

La utilización de las tasas semestrales a anuales en los precios indicativos depende de la convención aceptada en el país cuya moneda se esté empleando. Por ejemplo, en Estados Unidos, la convención es establecer tasa semestrales, mientras que la convención en la mayoría de los países europeos establece tasas anuales. Para mantener las cosas sencillas, suponemos que las tasa de los ejemplos siguientes están expresadas en una base semestral.

En el caso de los swaps sobre divisas, los precios indicativos se expresan a menudo como una tasa media a la que se agregan o sustraen algunos puntos base en función de que el intermediario pague o reciba la tasa fija. Un listado así se muestra abajo, para el caso de tasa de intercambio de marcos alemanes en dólares.

Vencimiento tasa en marcos alemanes

2 años 6.25% sa

3 “ 6.48% sa

4 “ 6.65% sa

5 “ 6.78% sa

6 “ 6.88% sa

7 “ 6.96% sa

10 “ 7.10% sa

Las tasa que se muestran son tasas medias. Deducir 5 puntos base de éstas tasas si el agente paga tasa fija, y añadir 5 puntos base si el agente recibe tasa fija. Todas la operaciones con principales se supone que son tipo bullet. Las expresiones están en función de la tasa LIBOR flata 6 meses.

La estructura de la lista de precios de marcos alemanes a dólares, que se muestra en la tabla, es normal en los swaps sobre divisas, aunque el tamaño del margen de pago y recibo varía en función de la moneda de que se trate.

El intermediario probablemente ofrecerá listados similares para otras monedas fuertes, incluyendo el franco suizo, el franco francés, la libra esterlina, el dólar canadiense y el yen japonés. Un margen entre 4 y 12 puntos base constituye una aproximación gruesa al rango normal de los márgenes de pago y recibo. Los diez puntos base utilizados en este ejemplo son, ciertamente, un poco elevados de acuerdo con los estándares actuales para los swaps de marcos alemanes a dólares.

La correcta determinación de las tasas medias que sirven de base a la valuación de los swaps es una función del grupo de mercados internacionales de capital del banco (del que el intermediario forma parte). Los grupos de mercado de capital operan con una perspectiva internacional y monitorean continuamente los mercados mundiales de capital. Observan cuidadosamente los portafolios de swaps de sus propios bancos y ajustan rápidamente las tasas cuando sospechan que se presentará algún desequilibrio. Un grupo de mercados de capital podría detectar , por ejemplo, que es necesario bajar la tasa media a 4 años y al mismo tiempo elevarla a 5 años.

Swaps sobre divisas sin intercambio inicial de préstamos

El swap directo sobre divisas implica un intercambio inicial de principales y un reintercambio eventual de los mismos. No todos los swaps de este tipo implican dos intercambios de principales.

De manera contraria a los que sucede con el swap sobre divisas que se entiende mejor como un intercambio de préstamos, este swap sobre divisas se percibe mejor como una serie de contratos adelantados (forward) a la tasa vigente de”x” marcos por dólar por ejemplo, con un diferencial de tipo de cambio en el mercado forward normal, en los pagos de interés realizados oír ambas contrapartes.

Valuación fuera del mercado

Así como es necesario realizar ajuste al precio en los swaps sobre tasa de interés las frecuencias de pago difieren de las que se han estipulado en las listas de precios indicativos, y cuando los calendarios de amortización difieren de aquellos que se han estipulado también en dichas listas, con frecuencia es necesario realizar ajustes en el precio por variaciones en los requisitos de los swaps sobre divisas. Por ejemplo, el swap directo de divisas supone pagos semestrales y transacciones de repago al vencimiento. Si el swap sobre divisas requiere pagos a tasas fijas anuales en lugar de pagos semestrales, se necesita un ajuste. Si el swap es amortizable, entonces la vida promedio debe reemplazar el vencimiento. Estos ajustes en el precio del swap sobre divisas son idénticos a los de los swaps sobre tasa de interés. Pero, cuando el swap está fuera del mercado, el ajuste del precio es más complejo de los que resulta para un swap sobre tasa de interés, y por lo tanto conviene plantar otros ajustes de forma separada.

La necesidad de un swap fuera de mercado surge cuando una empresa tiene una obligación existente a una tasa que difiere de la que normalmente prevalece en el mercado.

IV Swaps sobre tasas de interés:

Los agentes regularmente preparan listas de indicativas de precios para uso de su personal en el mercado de capital. Estas listas proporcionan pautas a los agentes y a los que realizan las transacciones para efectuar una valuación de los swaps, y están actualizadas frecuentemente para considerar las condiciones cambiantes del mercado. Los precios asumen la forma de tasa de interés, llamados cupones de swaps, y están expresados en términos de puntos base. Cada punto base es 1/100 de 1%. En el caso de las tasa de interés basadas en dólares, el lado de la tasa fija del swap normalmente se expresa como un margen de la rentabilidad prevaleciente en los activos más recientes del Tesoro de los Estados Unidos ( securities on the run. Estos son los activos de un vencimiento dado más recientemente subastados.

La lista indicativa de precios supone que:

1.- El principal del swap es no amortizable

2.- Los pagos se tienen que hacer semestralmente

3.- El swap está en el mercado

4.- La tasa variable es LIBOR a seis meses

Un swap en el mercado, también conocido como swap a la par, es un swap en el que los valores presentes de los pagos en las ramas variable y fija son iguales, y por lo tanto, no requiere de ninguna cuota de front end para compensar uno u otro lado.

Resulta común para un usuario final requerir principales amortizables o requieren una frecuencia de pago distinta a la semestral. Ocasionalmente, el usuario final de un swap tiene razón al querer un swap que esté suscrito fuera del mercado.

La lista indicativa de precios supone que el swap es no amortizable de tal modo que los pagos de intereses se calculan para el mismo principal de referencia a lo largo del período de vigencia del swap.

Frecuencia de pagos

Los swaps sobre tasa de interés, cuyo precio se ha fijado como un margen sobre instrumentos del Tesoro, suponen pagos de intereses de forma semestral. Cuando el cliente del agente requiere pagos anuales, en oposición a pagos semestrales, el agente debe ajustar la tasa fija de interés para reflejar esta diferencia.

El problema de la fijación de precios surge cuando, por una u otra razón, un cliente del agente requiere un cupón que es diferente de aquellos que se utilizan para los swaps a la par. Muy a menudo, la necesidad de una fijación de precios fuera del mercado surge cuando el cliente tiene un compromiso existente que no puede compensar perfectamente con un cupón a la par.

Los ajustes a la fijación de precios de un swap con el fin de reflejar los requisitos de una contraparte fuera del mercado, pueden manejarse de tres maneras. Todas están basadas en igualar los valores presentes y son equivalentes en el sentido del valor presente. El primer método consiste en determinar el valor presente diferencial entre el swap del mercado y el requerido fuera del mercado. La contraparte que recibe el mayor valor presente pagará esta suma idéntica a la otra contraparte. Si el swap fuera de mercado tiene un cupón por abajo del que existe para los swaps en el mercado, el pago se denomina como una compra a la baja. Si el swap fuera de mercado tiene un cupón por arriba del que existe para los swap del mercado, el pago se denomina como una compra a la alza.

Desequilibrio de mercado y ajustes de tasas de pago y recibo la diferencia entre la tasa fija que un agente debe recibir y la que desea pagar en cualquier momento dado de la vida promedio, es un margen de pago/recibo de swap para un promedio de vida. Al preparar sus listas de precios indicativos y los márgenes implicados, el agente debe tomar en consideración varias cosas. Dela mayor importancia desde luego, son las presiones competitivas del mercado; por eso debe ofrecer precios competitivos si es que desea atraer clientes corporativos e interesados en sus tasas.

Variantes del swap sobre tasa de interés

La estructura original del swap, conocida ahora como plan vainilla, ha hecho surgir, literalmente, a cientos de variantes distintas. Algunas de éstas son considerablemente distintas de la estructura genérica, mientras que otras sólo son variaciones menores. A menudo las variantes se pueden crear mediante la combinación de los demás swap con la estructura genérica. No nos es posible revisar todas la variantes de los swaps sobre tasa de interés, solo las más importantes que se presentan a continuación:

-

Swaps amortizables y acumulables: Los swaps amortizables son swaps cuyo principal está reducido o concentrado en uno o más puntos en el tiempo, previos al vencimiento del swap. Los swaps acumulables son aquellos en los que el principal es incrementado en uno o más puntos del tiempo previo al vencimiento del mismo. Ambos tipos de swaps requieren un calendario separado estipulando la amortización o acumulación de todas principales.

-

Swaps roller coaster: tipo “montana rusa”, estos swaps estipulan un periodo de acumulación seguido de un periodo de amortización de principales.

-

Swaps indexados a hipoteca y de obligación hipotecaria colateral: Clase especial de swap que estipula la amortización de los principales de una manera consistente con la amortización de una hipoteca.

-

Swaps base: también llamados de variables-por -variable (flotante-por-flotante), son swaps en los que ambas ramas son variables, pero están vinculados a dos diferentes índices. Por ejemplo, un lado puede estar vinculado a la tasa LIBOR, mientras que la otra lo está a 3 meses LIBOR.

-

Swaps de curva de rendimiento: estos son swaps en los que ambas ramas son flotantes, pero a diferencia de los swaps base, los lados flotantes pueden estar vinculada a la tasa de largo plazo. Por ejemplo, una rama puede estar vinculada a la tasa de subasta sobre los bonos del Tesoro a 30 años, y la otra puede estarlo a la tasa de la subasta relativa a pagarés del Tesoro a 10 años.

-

Swpas cupón cero: Estos son swaps de fija-por-variable en los que la tasa fija es la de un bono cupón cero. Esto es, no se hace ningún pago en la rama de la tasa fija del swap hasta el vencimiento. Al término de éste, se fija la tasa y se hace un pago simple.

-

Swaps forward: también llamados swaps diferidos, son aquellos en los que el cupón se fija en la fecha de la transacción, pero el swap no comienza hasta una fecha posterior. Esto podría ser 60 días, 1 ano después, etcétera.

-

Swaps de fijación retrasada de tasa: También llamados swaps de fijación diferida de tasa. Estos son swaps que comienzan inmediatamente, pero su cupón no se fija sino en una fecha posterior. El tiempo de fijación de la tasa se deja, con límites contractuales, a la discreción del usuario final. Cuando se fija la tasa, se hace de acuerdo con una fórmula previamente acordada.

-

Swaps pagadero a la demanda colocable y ampliado o swaps con opción: Estos son swaps en lo que una parte tiene el derecho, no la obligación, de extender o acortar la duración del mismo. En un swap pagadero a la demanda, el que paga la tasa fija tiene el derecho a terminar antes el swap. En el swap colocable, el que paga la tasa variable tiene el derecho de extender la duración del swap más allá de la fecha programada de terminación.

-

Swap de tasa límite: Estas son swaps en los que la tasa variable tiene límites. Estos pueden obtenerse mediante la incorporación de dichos límites directamente en los términos del swap, o conseguirse por separado o través de un agente específico.

-

Swaps reversibles: estos son swaps en los que el que paga la tasa fija y el que paga la tasa flotante invierten sus papeles una o más veces durante la vida del mismo. Esto es, el que paga la tasa variable se convierte en el que paga la tasa fija, a su vez, el que paga la tasa fija se convierte en el que paga la tasa variable.

-

Swaps estaciónales: este swap se define en forma amplia como cualquier swap diseñado con el fin de desestacionalizar los flujos de efectivo de una empresa. Existe un buen número de estructuras que pueden hacer esto. Una es con el swap de fija por fija con fechas de pago no concordantes.

-

Swaptions: Las llamadas swaptions son opciones sobre swaps. Esto es, una empresa espera tener necesidad de un swap en fecha posterior, pero no está segura de que el swap sea necesario. Al mismo tiempo, encuentra que la fijación del precio de los swaps actuales es atractiva y quisiera cerrar la operación a ese precio. Por lo tanto, compra una swaption con un swap a la par, lo que le da el derecho, no la obligación, de entrar en este swap durante algún período de tiempo.

-

Swaps basados en activos: la mayoría de los swaps se realizan con el fin de tranformar el carácter de la obligaciones de los usuarios finales. En años recientes, muchos swaps se han suscrito con el fin de transformar el carácter de los activos de dichos usuarios. Cobertura contra el riesgo en la tasa de interés: Muchas empresas están expuestas al riesgo de movimientos en la tasa de interés. Muchas veces el riesgo por naturaleza, es de un periodo. Cuando el riesgo en la tasa de interés es por un periodo así, fácilmente puede ser cubierto con futuros sobre tasas de interés o con u contrato adelantado sobre tasas de interés. En otro caso el riesgo de la tasa de interés es multiperiodico por naturaleza. En estos casos el riesgo puede ser cubierto con un despliegue de futuros o un swap. Si la exposición se extiende muy lejos en le futuro entonces las alternativas utilizando futuros normalmente no funcionan, porque los futuros mayores a un año son raramente líquidos. Los contratos adelantados también pueden ser no líquidos o simplemente ser no eficaces en su costo. En cualquier evento, la alternativa del swap es preferible.

Ejemplo de valoración de un swap de tipo de interés

El 7 de abril de 1992 un operador entra en un swap de dos años de 100 millones de dólares con un cliente. El operador recibe un tipo anual de 5,66 % y paga el LIBOR semianual. El LIBOR está inicialmente a 5,47 %. En la tabla mostramos cuales son los tipos de interés vigentes

| Periodos | Tipos |

| 1 mes | 5,375 |

| 3 meses | 5,39 |

| 6 meses | 5,41 |

| 1 año | 5,49 |

| 2 años | 5,85 |

| 3 años | 5,99 |

Lo primero que hacemos es crear una tabla con el calendario de pagos. La cantidad fija se calcula multiplicando el nocional por el tipo de interés y los días transcurridos normalizándolo a 360 días:

100.000.000 · 365 · 0,0566 ð 360 = 5.738.611

El interés pagado por la parte variable se hacen de la misma manera:

100.000.000 · .0547 · 183 ð 360 = 2.780.583

| Fecha | Días | Flujos Fijos | Flujos Variables |

| 07/04/92 |

| 100.000.000 | 100.000.000 |

| 09/04/92 | 2 |

|

|

| 09/10/92 | 183 |

| 102.780.583 |

| 09/04/93 | 365 | 5.738.611 |

|

| 09/04/93 | 365 | 105.738.611 |

|

Aplicando lo comentado más arriba en la tabla 3 se suma a los intereses el nominal nocional.

Calculamos el tipo actuarial de la manera siguiente:

Por ejemplo; el tipo a un mes es de 5,375. Entonces el tipo actuarial utilizando la ecuación 4.

El de tres meses será entonces:

El de seis meses será entonces:

El tipo actuarial a un año se normaliza de esta manera:

0,05662 = (1,0549 x 365 ð 360)

El de dos años se haría así:

0,059313 = (1,0585 x 365 ð 360)

Y el de tres años:

0,060732 = (0,0599 x 365 ð 360)

Como comentamos más arriba los tipos actuariales para periodos iguales o inferiores a un año son los tipos cupón cero. Para el cálculo de los tipos cupón cero para dos años y para tres años procedemos de la siguiente manera:

Cálculo del tipo cupón cero a dos años

Supongamos que tenemos un bono de nominal y que paga un cupón igual al tipo actuarial de dos años. Este bono podemos disgregarlo en dos bonos cupón cero el cual el primer flujo se actualiza al tipo cupón cero a un año. Y el segundo flujo se actualiza al tipo cupón cero a dos años, objeto de nuestro cálculo.

0r2 = 5,9421 %

Para el del tercer año procedemos igual:

0r3 = 6,0874 %

Todos estos cálculos los resumimos en la tabla 3

| Periodos | Tipos | Tipo Actuarial | Cupón cero |

| 1 mes | 5,375 | 5,5879 | 5,5879 |

| 3 meses | 5,39 | 5,5779 | 5,5779 |

| 6 meses | 5,41 | 5,5604 | 5,5604 |

| 1 año | 5,49 | 5,5662 | 5,5662 |

| 2 años | 5,85 | 5,9313 | 5,9421 |

| 3 años | 5,99 | 6,0732 | 6,0874 |

Lo que procede ahora es calcular los tasas de actualización para esos periodos. Utilizaremos la interpolación simple. Una vez obtenidos esos valores calculamos el Valor actual Neto de cada flujos de caja. La tabla 4 recoge todos estos cálculos.

| Fecha | Días | Flujos Fijos | Flujos Variables | Días | Tipo interpolados | Factores de descuento | Valor presente |

| 07/04/92 |

| 100.000.000 | 100.000.000 |

|

|

|

|

| 09/04/92 | 2 |

|

| 2 |

|

|

|

| 09/10/92 | 183 |

| 102.780.583 | 185 | 5,5605 | 0,97294505 | -99.999.860 |

| 09/04/93 | 365 | 5.738.611 |

| 367 | 5,6829 | 0,94594052 | 5.428.385 |

| 09/04/93 | 365 | 105.738.611 |

| 732 | 5,9428 | 0,89067596 | 94.78.839 |

|

|

|

|

|

|

|

| -392.636 |

Para el receptor fijo el swap tiene un valor negativo de 392.636 $.

Conclusión

La mayoría de las coberturas se diseñan para compensar el riesgo asociado con una volatilidad en el precio a la que están expuestos un productor, un consumidor o un inversionista. Mediante su entrada en un swap o en alguna otra forma de instrumento derivado, una parte puede cubrir el riesgo asociada a las fluctuaciones en un precio bajo el supuesto de que la cantidad es conocida.

La eficiencia de la utilización de un swap cualquiera que sea su uso, dependerá de conocimiento del mercado global de capitales y la eficiencia del mercado en la que estamos participando. El elegir un buen agente o corredor también es de suma importancia, ya que será el responsable de que el rendimiento de nuestro capital sea positivo.

El swap es un instrumento que puede ser de gran ayuda dentro de planes contingentes en la empresa, para proteger de sucesos inesperados, solo si sabemos emplear éstos instrumentos, sacaremos provecho de ellos.

A diferencia de los forwards, que son contratos que terminan en una fecha en particular, los swaps podrán emplearse para coberturas calendarizadas, que pueden proteger a un negocio de ciertos fenómenos cíclicos de la misma macroeconomía.

INDICE

-

INTRODUCCION

-

CONCEPTO DE SWAP

-

ORIGENES DE LOS MERCADOS DE SWAPS

-

FUNDAMENTO ECONOMICOS DE LOS SWAPS

-

OFERENTES DEL SWAPS

-

ESTRUCTURA GENERAL DEL SWAP

-

TIPOS DE SWAPS:

-

SWAP SOBRE MATERIAS PRIMAS

-

SWAP SOBRE VALORES ACCIONARIOS

-

SWAP SOBRE DIVISAS

-

SWAP SOBRE TASAS DE INTERES

-

EJEMPLO DE VALORACION DE UN SWAP DE TIPO DE INTERES

-

CONCLUSION

Derivados Financieros

Descargar

| Enviado por: | Arica-chile |

| Idioma: | castellano |

| País: | Chile |