Contabilidad

Auditoría

¿Para qué realizamos la Auditoría?.

Para expresar una opinión profesional independiente, respecto a sí dichos estados presentan la situación financiera, los resultados de las operaciones, las variaciones en el capital contable y los cambios en la situación financiera de una empresa, de acuerdo con principios de contabilidad, aplicados sobre bases consistentes.

Busque en un medio de comunicación escrito o electrónico - Internet -, Diario Oficial de la Federación, un "Dictamen" de estados financieros.

La respuesta se encuentra atrás.

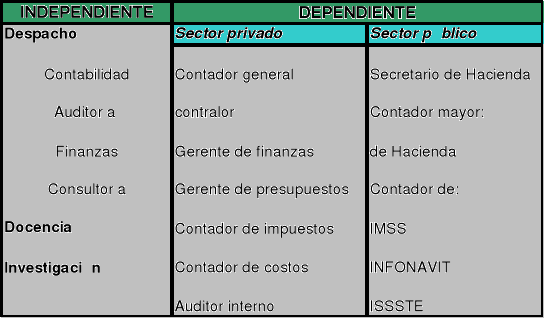

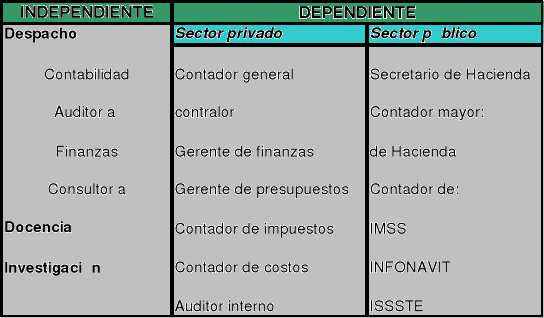

¿Cuál es el campo de acción del Contador Público?

Podemos decir que el campo de actuación profesional, es una gran manzana, a la que podemos hacer un primer corte en dos mitades, en donde una de ellas nos colocaría en el trabajo independiente y la otra en la actividad dependiente.

Transcriba el artículo 50. Constitucional.

A ninguna persona podrá impedirse que se dedique a la profesión, industria, comercio o trabajo que le acomode, siendo lícitos. El ejercicio de esta libertad solo podrá vedarse por determinación judicial cuando se ataque el derecho de terceros, o por resolución gubernativa, dictada en los términos que marque la ley, cuando se ofendan los derechos de la sociedad. Nadie puede ser privado del producto de su trabajo, sino por resolución judicial.

La ley determinará en cada estado, cuales son las profesiones que necesitan título para su ejercicio, las condiciones que deban llenarse para obtenerlo y las autoridades que han de expedirlo.

Nadie podrá ser obligado a prestar trabajos personales sin la justa retribución y sin su pleno consentimiento, salvo el trabajo impuesto como pena por la autoridad judicial, en cual se ajustará a lo dispuesto en las fracciones I y II del artículo 123.

En cuanto a los servicios públicos solo podrá ser obligatorios en los términos que establezcan las leyes respectivas, el de las armas y los jurados, así como el desempeño de los cargos concejiles y los de elección popular, directa o indirecta. Las funciones electorales y censales tendrán carácter obligatorio y gratuito, pero serán retribuidas aquellas que se realicen profesionalmente en los términos de esta constitución y las leyes correspondientes. Los servicios profesionales de índole social serán obligatorios y retribuidos en los términos de la ley y con las excepciones que ésta señale.

El Estado no puede permitir que se lleve a efecto ningún contrato, pacto o convenio que tenga por objeto el menoscabo, la pérdida o el irrevocable sacrificio de la libertad de la persona, por cualquier causa.

Tampoco puede administrarse convenio en que la persona pacte su proscripción o destierro, o en que se renuncie temporal o permanentemente a ejercer determina profesión, industria o comercio.

El contrato de trabajo solo obligará a prestar el servicio convenido por el tiempo que fije la ley, sin poder exceder de un año en perjuicio del trabajador, y no podrá extenderse, en ningún caso, a la renuncia, a la pérdida o menoscabo de cualquiera de los derechos políticos o civiles.

La falta de cumplimiento de dicho contrato, por lo que respecta al trabajador, solo obligará a éste a la correspondiente responsabilidad civil, sin que en ningún caso pueda hacerse coacción sobre su persona.

Transcriba los casos en los cuales un Contador Público, que según señala el Código de Ética Profesional, no posee independencia mental.

Se considera que no hay independencia ni imparcialidad para expresar una opinión que sirva de base a terceros para tomar decisiones, cuando el contador público:

Sea cónyuge, pariente consanguíneo o civil en línea recta sin limitación de grado, colateral dentro del cuarto y afín dentro del segundo, del propietario o socio principal de la empresa o de algún director, administrador o empleado del cliente, que tenga intervención importante en la administración del propio cliente.

Sea, haya sido en el ejercicio social que dictamina o en relación al cual se le pide su opinión, o tenga tratos verbales o escritos encaminados a ser director, miembro del consejo de administración, administrador o empleado del cliente o de una empresa afiliada, subsidiaria o que esté vinculada económica o administrativamente, cualquiera que sea la forma que se le designe y se le retribuyan sus servicios. En el caso del comisario, se considera que subsiste la independencia e imparcialidad.

Tenga, haya tenido en el ejercicio social que dictamine o en relación al que se le pide su opinión, o pretenda tener alguna injerencia o vinculación económica en la empresa, en un grado tal que pueda afectarse su libertad de criterio.

Reciba en cualquier circunstancia o motivo, participación directa sobre los resultados del asunto que se le encomendó de la empresa que contrató sus servicios profesionales y exprese su opinión sobre estados financieros en circunstancias en las cuales su emolumento dependa del éxito de cualquier transacción.

Sea agente de bolsa de valores en ejercicio.

Desempeñe un puesto público en una oficina que tenga ingerencia en la revisión de declaraciones y dictámenes para fines fiscales, fijación de impuestos y otorgamiento de exenciones, concesiones o permisos de transcendencia y decisiones sobre nombramientos de contadores públicos para prestar servicios a dependencias o empresas estatales.

Perciba de un solo cliente, durante más de dos años consecutivos, más del 40% de sus ingresos u otra proporción que aún siendo menor, sea de tal manera importante al total de sus ingresos que le impida mantener su independencia.

Investigue en el Código Fiscal de la Federación capítulo de delitos, aquellos en los que pueda incurrir el licenciado en Contaduría, transcríbalos y dé su opinión.

CÓDIGO FISCAL

Infracciones a disposiciones fiscales cometidas por funcionarios públicos

ARTICULO 87. Son infracciones a las disposiciones fiscales, en que pueden incurrir los funcionarios o empleados públicos en el ejercicio de sus funciones:

I. No exigir el pago total de las contribuciones y sus accesorios; recaudar, permitir u ordenar que se reciba el pago en forma diversa a la prevista en las disposiciones fiscales;

II. Asentar falsamente que se ha dado cumplimiento a las disposiciones fiscales o que se practicaron visitas en el domicilio fiscal o incluir en las actas relativas datos falsos, y

III. Exigir una prestación que no esté prevista en las disposiciones fiscales, aun cuando se aplique a la realización de las funciones públicas.

IV. Divulgar, hacer uso personal o indebido de la información confidencial proporcionada por terceros independientes que afecte su posición competitiva a que se refieren los artículos 46, frac-non IV y 48, fracción VII de este código.

Multas por infracciones a disposiciones fiscales cometidas por funcionarios públicos

ARTICULO 88. Se sancionará con una multa de $68,958.00 a $91,944.00, a quien cometa las infracciones a las disposiciones fiscales a que se refiere el artículo 87.

Infracciones cuya responsabilidad recae sobre terceros

ARTICULO 89. Son infracciones cuya responsabilidad recae sobre terceros, las siguientes:

I. Asesorar o aconsejar a los contribuyentes para omitir el pago de una contribución; colaborar a la alteración, inscripción de cuentas, asientos o datos falsos en la contabilidad o en los documentos que se expidan, y

II. Ser cómplice en cualquier forma no prevista, en la comisión de infracciones fiscales.

Multas por infracciones de terceros

ARTICULO 90. Se sancionará con una multa de $18,046.00 a $36,092.00, a quien cometa las infracciones a las disposiciones fiscales a que se refiere el artículo 89.

Multas por infracciones no previstas

ARTICULO 91. La infracción en cualquier forma a las disposiciones fiscales, diversa a las previstas en este Capítulo, se sancionará con multa de $164.00 a $1,650.00.

Dictamen financiero. Infracciones

ARTICULO 91 A. Son infracciones relacionadas con el dictamen de estados financieros que deben elaborar los contadores públicos de conformidad con el artículo 52 de este Código, el que el contador público que dictamina no observe la omisión de contribuciones recaudadas, retenidas, trasladadas o propias del contribuyente, en el informe sobre la situación fiscal del mismo, por el periodo que cubren los estados financieros dictaminados, cuando dichas omisiones se vinculen al incumplimiento de las normas de Auditoría que regulan la capacidad, independencia e imparcialidad profesionales del contador público, el trabajo que desempeña y la información que rinda como resultado de los mismos, y siempre que la omisión de contribuciones sea determinada por las autoridades fiscales en ejercicio de sus facultades de comprobación mediante resolución que haya quedado firme.

No se incurrirá en la infracción a que se refiere el párrafo anterior, cuando la omisión determinada no supere el 20% de las contribuciones recaudadas, retenidas o trasladadas, o el 30%, tratándose de las contribuciones propias del contribuyente.

Multas a contadores públicos

ARTICULO 91 B. Al contador público que cometa las infracciones a que se refiere el artículo 91-A de este Código, se le aplicará una multa del 10% al 20% de las contribuciones omitidas a que se refiere el citado precepto, sin que dicha multa exceda del doble de los honorarios cobrados por la elaboración del dictamen.

CAPITULO II De los delitos fiscales

Requisitos para el ejercicio de la acción penal por delitos fiscales

ARTICULO 92. Para proceder penalmente por los delitos fiscales previstos en este capítulo, será necesario que previamente la Secretaría de Hacienda y Crédito Público:

I. Formule querella, tratándose de los previstos en los artículos 105, 108, 109, 110, 111, 112 y 114, independientemente del estado en que se encuentre el procedimiento administrativo que en su caso se tenga iniciado;

II. Declare que el Fisco Federal ha sufrido o pudo sufrir perjuicio en los establecidos en los artículos 102 y 115, y

III. Formule la declaratoria correspondiente, en los casos de contrabando de mercancías por las que no deban pagarse impuestos y requieran permiso de autoridad competente, o de mercancías de tráfico prohibido.

En los demás casos no previstos en las fracciones anteriores bastará la denuncia de los hechos ante el Ministerio Público Federal.

Los procesos por los delitos fiscales a que se refieren las tres fracciones de este artículo se sobreseerán a petición de la Secretaría de Hacienda y Crédito Público, cuando los procesados paguen las contribuciones originadas por los hechos imputados, las sanciones y los recargos respectivos, o bien estos créditos fiscales queden garantizados a satisfacción de la propia Secretaría. La petición anterior se hará discrecionalmente, antes de que el Ministerio Público Federal formule conclusiones y surtirá efectos respecto de las personas a que la misma se refiera.

En los delitos fiscales en que sea necesaria querella o declaratoria de perjuicio y el daño o el perjuicio sea cuantificable, la Secretaría de Hacienda y Crédito Público hará la cuantificación correspondiente en la propia declaratoria o querella. La citada cuantificación sólo surtirá efectos en el procedimiento penal. Para conceder la libertad provisional, excepto tratándose de los delitos graves previstos en este Código, para efectos de lo previsto en el artículo 194 del Código Federal de Procedimientos Penales, el monto de la caución que fije la autoridad judicial comprenderá, en su caso, la suma de la cuantificación antes mencionada y las contribuciones adeudadas, incluyendo actualización y recargos que hubiera determinado la autoridad fiscal a la fecha en que se promueva la libertad provisional. La caución que se otorgue en los términos de este párrafo, no sustituye a la garantía del interés fiscal.

En caso de que el inculpado hubiera pagado o garantizado el interés fiscal a entera satisfacción de la Secretaría de Hacienda y Crédito Público, la autoridad judicial, a solicitud del inculpado, podrá reducir hasta en un 50% el monto de la caución, siempre que existan motivos o razones que justifiquen dicha reducción.

Se consideran mercancías los productos, artículos y cualquier otros bienes, aun cuando las leyes los consideren inalienables o irreductibles a propiedad particular.

El monto de las cantidades establecidas en este Capítulo, se actualizará en el mes de enero de cada año, con el factor de actualización correspondiente al periodo comprendido desde el mes de diciembre del penúltimo año al mes de diciembre del último año inmediato anterior a aquel por el cual se efectúa el cálculo, de conformidad con el procedimiento a que se refiere el artículo 17-A de este código.

Obligación de las autoridades fiscales de constituirse en coadyuvantes de Ministerio Público

ARTICULO 93. Cuando una autoridad fiscal tenga conocimiento de la probable existencia de un delito de los previstos en este código y sea perseguible de oficio, de inmediato lo hará del conocimiento del Ministerio Público Federal para los efectos legales que procedan, aportándole las actuaciones y pruebas que se hubiere allegado.

Sanción pecuniaria en los delitos fiscales

ARTICULO 94. En los delitos fiscales la autoridad judicial no impondrá sanción pecuniaria; las autoridades administrativas, con arreglo a las leyes fiscales, harán efectivas las contribuciones omitidas, los recargos y las sanciones administrativas correspondientes, sin que ello afecte al procedimiento penal.

Concepto de responsables de los delitos fiscales

ARTICULO 95. Son responsables de los delitos fiscales, quienes:

I. Concierten la realización del delito;

II. Realicen la conducta o el hecho descritos en la ley;

III. Cometan conjuntamente el delito;

IV. Se sirvan de otra persona como instrumento para ejecutarlo;

V. Induzcan dolosamente a otro a cometerlo;

VI. Ayuden dolosamente a otro para su comisión, y

VII. Auxilien a otro después de su ejecución, cumpliendo una promesa anterior.

Responsable de encubrimiento en los delitos fiscales

ARTICULO 96. Es responsable de encubrimiento en los delitos fiscales, quien, sin previo acuerdo y sin haber participado en él, después de la ejecución del delito:

I. Con ánimo de lucro adquiera, reciba, traslade u oculte el objeto del delito a sabiendas de que provenía de éste, o si de acuerdo con las circunstancias debía presumir su ilegítima procedencia, o ayude a otro a los mismos fines;

II. Ayude en cualquier forma al inculpado a eludir las investigaciones de la autoridad o a sustraerse de la acción de ésta, u oculte, altere, destruya o haga desaparecer las huellas, pruebas o instrumentos del delito o asegure para el inculpado el objeto o provecho del mismo.

El encubrimiento a que se refiere este artículo se sancionará con prisión de tres meses a seis años. Correlación: Art. 15CPDF.

Funcionarios que participan en la comisión de delitos fiscales

ARTICULO 97. Si un funcionario o empleado público comete o en cualquier forma participa en la comisión de un delito fiscal, la pena aplicable por el delito que resulte se aumentará de tres meses a tres años de prisión.

Punibilidad de los delitos fiscales en grado de tentativa

ARTICULO 98. La tentativa de los delitos previstos en este código es punible, cuando la resolución de cometer un hecho delictivo se traduce en un principio de su ejecución o en la realización total de los actos que debieran producirlo, si la interrupción de éstos o la no producción del resultado se debe a causas ajenas a la voluntad del agente.

La tentativa se sancionará con prisión de hasta las dos terceras partes de la que corresponda por el delito de que se trate, si éste se hubiese consumado.

Si el autor desistiere de la ejecución o impidiere la consumación del delito, no se impondrá sanción alguna, a no ser que los actos ejecutados constituyan por sí mismos delito.

Delitos fiscales continuados

ARTICULO 99. En el caso de delito continuado, la pena podrá aumentarse hasta por una mitad más de la que resulte aplicable.

Para los efectos de este código, el delito es continuado cuando se ejecuta con pluralidad de conductas o hechos, con unidad de intención delictuosa e identidad de disposición legal, incluso de diversa gravedad.

Prescripción de la acción penal por delitos fiscales

ARTICULO 100. La acción penal en los delitos fiscales perseguibles por querella de la Secretaría de Hacienda y Crédito Público, prescribirá en tres años contados a partir del día en que dicha Secretaría tenga conocimiento del delito y del delincuente; y si no tiene conocimiento, en cinco años que se computarán a partir de la fecha de la comisión del delito. En los demás casos, se estará a las reglas del Código Penal aplicable en materia federal.

Procedibilidad de la condena

ARTICULO 101. No procede la substitución y conmutación de sanciones o cualquier otro beneficio a los sentenciados por delitos fiscales, cuando se trate de los delitos previstos en los artículos 102 y 105 fracciones I a la IV cuando les correspondan las sanciones previstas en las fracciones II y III segundo párrafo del artículo 104; 108 y 109 cuando les correspondan las sanciones dispuestas en la fracción III del artículo 108, todos de este código. En los demás casos, además de los requisitos señalados en el código Penal aplicable en materia federal, será necesario comprobar que los adeudos fiscales están cubiertos o garantizados a satisfacción de la Secretaría de Hacienda y Crédito Público.

Delitos de contrabando

ARTICULO 102. Comete el delito de contrabando quien introduzca al país o extraiga de él mercancías:

I. Omitiendo el pago total o parcial de las contribuciones o cuotas compensatorias que deban cubrirse;

II. Sin permiso de autoridad competente, cuando sea necesario este requisito, y

III. De importación o exportación prohibida.

También comete delito de contrabando quien interne mercancías extranjeras procedentes de las zonas libres al resto del país en cualquiera de los casos anteriores, así como quien las extraiga de los recintos fiscales o fiscalizados sin que le hayan sido entregadas legalmente por las autoridades o por las personas autorizadas para ello.

No se formulará la declaratoria a que se refiere el artículo 92, fracción II, si el monto de la omisión no excede de $15,211.00 o del diez por ciento de los impuestos causados, el que resulte mayor. Tampoco se formulará la citada declaratoria si el monto de la omisión no excede del cincuenta y cinco por ciento de los impuestos que deban cubrirse cuando la misma se daba a inexacta clasificación arancelaria por diferencia de criterio en la interpretación de las tarifas contenidas en las leyes de los impuestos generales de importación o exportación, siempre que la descripción, naturaleza y demás características necesarias para la clasificación de las mercancías hayan sido correctamente manifestadas a la autoridad.

Circunstancias que originan la presunción de comisión del delito de contrabando

ARTICULO 103. Se presume cometido el delito de contrabando y se sancionará con las mismas penas que el contrabando, cuando:

I. Se descubran mercancías extranjeras dentro de los lugares y zonas de inspección y vigilancia permanente, sin los documentos que acrediten su legal tenencia, transporte, manejo o estancia en el país;

II. Se encuentren vehículos extranjeros fuera de una zona de veinte kilómetros en cualquier dirección contados en línea recta a partir de los límites extremos de la zona urbana de las poblaciones fronterizas, sin la documentación a que se refiere la fracción anterior;

III. No se justifiquen los faltantes o sobrantes de mercancías que resulten al efectuarse la descarga de los medios de transporte, respecto de las consignadas en los manifiestos o guías de carga;

IV. Se descarguen subrepticiamente mercancías extranjeras de los medios de transporte, aun cuando sean de rancho, abastecimiento o uso económico;

V. Se encuentren mercancías extranjeras en tráfico de altura a bordo de embarcaciones en aguas territoriales sin estar documentadas;

VI. Se descubran mercancías extranjeras a bordo de una embarcación en tráfico mixto, sin documentación alguna;

VII. Se encuentren mercancías extranjeras en una embarcación destinada exclusivamente al tráfico de cabotaje, que no llegue a su destino o que haya tocado puerto extranjero antes de su arribo;

VIII. No se justifique el faltante de mercancías nacionales embarcadas para tráfico de cabotaje, y

IX. Una aeronave con mercancías extranjeras aterrice en lugar no autorizado para el tráfico internacional.

Penalidad del delito de contrabando

ARTICULO 104. El delito de contrabando se sancionará con pena de prisión:

I. De tres meses a cinco años, si el monto de las contribuciones o de las cuotas compensatorias omitidas, es de hasta $647,828.00, respectivamente o, en su caso, la suma de ambas es de hasta $971,742.00;

EVALUACIÓN.

Complete el espacio en blanco:

Auditoría es el examen crítico que realiza un Licenciado en Contaduría o Contador Público independiente de los libros, registros, recursos, obligaciones, patrimonio y resultados de una entidad, basado en normas, técnicas y procedimientos específicos con la finalidad de opinar sobre la razonabilidad de la información financiera.

Investigue por lo menos dos conceptos de Auditoría de estados financieros.

-

El objetivo de los estados financieros, es rendir una opinión profesional independiente sobre la razonabilidad con que estos presentan los la situación financiera y los resultados de las operaciones de una empresa de acuerdo con principios de contabilidad, aplicados sobre bases consistentes.

-

Es el examen crítico que realiza un Licenciado en contaduría o CP independiente, de los libros registros, recursos, obligaciones, patrimonio y resultados de una entidad basado en normas, técnicas y procedimientos específicos con la finalidad de opinar sobre la razonabilidad de la información financiera.

Elabore su propio concepto de Auditoría.

Es el examen de los estados financieros de una entidad, con el objeto de que el Contador Público independiente emita una opinión profesional respecto así dichos estados representan la situación financiera, los resultados en las operaciones, las variaciones en el capital contable y los cambios en la situación financiera de un a empresa de acuerdo a los principios de contabilidad generalmente aceptados, aplicados sobre bases consistentes.

¿Cuál es el objetivo de la Auditoría de estados financieros?

Es para que la información financiera goce de la aceptación de terceras personas, es necesario que un Contador Público independiente le imprima el sello de confiabilidad a los estados financieros a través de su opinión escrita en un documento llamado "Dictamen".

¿Cuáles son los campos específicos de actuación del Contador Público?

Tiene como campo de acción el control y la información financiera en sus aspectos:

Proceso, valuación y preparación de la información financiera " contabilidad y costos".

Análisis, interpretación y aplicación de la Legislación Tributaria" impuestos".

Interpretación de la información financiera en la obtención y aplicación de recursos materiales " finanzas".

E valuación de la información financiera "Auditoría"

Otras afines.

Mencione ¿cuál es la actividad que le es privativa al Contador Público?

La Auditoría de los estados financieros.

¿Cuáles son los requisitos mínimos que debe poseer todo profesional?

Título registrado

Cédula profesional otorgada por la Dirección General de Profesiones (SEP)

Guardar secreto profesional (excepto a las autoridades, cuando así se requiera)

Las inconformidades suscitadas por la prestación de servicios, se resolverán:

Con las partes

Con la intervención de alguna autoridad correspondiente.

Si la resolución es favor del cliente, el profesionista no tendrá derecho a cobrar honorarios e indemnizará al cliente por los años y perjuicios sufridos y si es a favor del profesionista el cliente tendrá que pagar honorarios y daños sufridos incluyendo gastos legales.

¿Por qué el dictamen es la culminación de la Auditoría de estados financieros?

Por que después de haber realizado la Auditoría, el dictamen es un escrito donde el auditor da su opinión, sobre la razonabilidad de los estados financieros.

Defina ¿qué entiende por contabilidad?

Es la técnica que basada en principios, y por medio de un sistema, se captan, registran, y procesan las operaciones económico-financieras que realiza una entidad, con la finalidad de controlar e informar, a través de los estados financieros la marcha de sus finanzas.

¿Por qué el Contador Público a través de su dictamen proporciona confianza a los usuarios sobre la información financiera?

Porque el contador público para realizar auditorias debe cumplir con requisitos que se establecen, su opinión en el dictamen se cerciora sobre la razonabilidad de los datos asentados en los estados financieros así las personas interesadas pueden tomar una decisión basándose en la opinión del contador público, el cual adquiere una responsabilidad social y legal.

Mencione ocho usos y usuarios de la información financiera.

-

Los dueños, socios o accionistas, para tener confianza y seguridad en sus aportaciones o inversiones.

-

El consejo de administración, para garantizar la correcta administración de la entidad de acuerdo con sus metas y objetivos.

-

Los comisarios, para vigilar la correcta administración de la entidad.

-

Los directivos y funcionarios, para comparar lo real con lo planeado y programado; y así, tomar decisiones correctivas - ejecutivas -.

-

Los trabajadores, para conocer el resultado de las operaciones de la entidad y asegurarse del cumplimiento de la participación de utilidades.

-

Los proveedores y acreedores, para determinar y vigilar constantemente el límite de crédito.

-

La Banca (sistema financiero), para determinar el monto de los financiamientos de acuerdo con la capacidad de pago, así como obtener la seguridad y garantía de los créditos de acuerdo con la productividad de la entidad.

-

El Estado (Federal, Estatal y Municipal), para tener seguridad de que los causantes han declarado correcta y justamente sus impuestos, así como la obtención correcta de datos para fines estadísticos y para la planeación económica del país, acorto, mediano y largo plazo.

-

Inversionistas, para evaluar la conveniencia en ingresar como accionista de acuerdo con el rendimiento de la entidad.

Mencione los requisitos que debe reunir el Contador Público para obtener la confianza de terceros.

Conocimientos técnicos en las áreas de:

A saber:

Contabilidad y costos

Impuestos y contribuciones

Finanzas

Auditoría

Otras áreas relativas a la formación del Contador Público como: Cómputo, matemáticas, administración, derecho, economía, etc.

Poseer título de Contador Público debidamente reconocido por el poder Ejecutivo Federal.

Práctica profesional.

Cuidado y Diligencia profesional

Independencia mental.

¿Cuáles son los conocimientos técnicos que debe tener el Contador Público?

Contabilidad y costos

Impuestos y contribuciones

Finanzas

Auditoría

Otras áreas relativas a la formación del Contador Público como: Cómputo, matemáticas, administración, derecho, economía, etc.

¿Por qué el Contador Público, al realizar cualquier trabajo, debe tener cuidado y diligencia profesional?

El Contador Público al aceptar cualquier trabajo, de antemano, se obliga a desarrollarlo con la más estricta responsabilidad, aplicando toda su destreza, aptitud y capacidad para lograr un trabajo de alta calidad profesional.

¿Cuándo un Contador Público se considera que tiene independencia mental?

El Contador Público, al realizar la Auditoría, debe mantener una actitud independiente en todos los asuntos relativos al desarrollo de su trabajo, con la finalidad de Dictaminar en forma imparcial de acuerdo con el resultado de sus pruebas.

¿En qué casos el Contador Público no tiene independencia mental?

Se considera que no hay independencia ni imparcialidad para expresar una opinión que sirva de base a terceros para tomar decisiones, cuando el contador público:

Sea cónyuge, pariente consanguíneo o civil en línea recta sin limitación de grado, colateral dentro del cuarto y afín dentro del segundo, del propietario o socio principal de la empresa o de algún director, administrador o empleado del cliente, que tenga intervención importante en la administración del propio cliente.

Sea, haya sido en el ejercicio social que dictamina o en relación al cual se le pide su opinión, o tenga tratos verbales o escritos encaminados a ser director, miembro del consejo de administración, administrador o empleado del cliente o de una empresa afiliada, subsidiaria o que esté vinculada económica o administrativamente, cualquiera que sea la forma que se le designe y se le retribuyan sus servicios. En el caso del comisario, se considera que subsiste la independencia e imparcialidad.

Tenga, haya tenido en el ejercicio social que dictamine o en relación al que se le pide su opinión, o pretenda tener alguna injerencia o vinculación económica en la empresa, en un grado tal que pueda afectarse su libertad de criterio.

Reciba en cualquier circunstancia o motivo, participación directa sobre los resultados del asunto que se le encomendó de la empresa que contrató sus servicios profesionales y exprese su opinión sobre estados financieros en circunstancias en las cuales su emolumento dependa del éxito de cualquier transacción.

Sea agente de bolsa de valores en ejercicio.

Desempeñe un puesto público en una oficina que tenga ingerencia en la revisión de declaraciones y dictámenes para fines fiscales, fijación de impuestos y otorgamiento de exenciones, concesiones o permisos de trascendencia y decisiones sobre nombramientos de contadores públicos para prestar servicios a dependencias o empresas estatales.

Perciba de un solo cliente, durante más de dos años consecutivos, más del 40% de sus ingresos u otra proporción que aún siendo menor, sea de tal manera importante al total de sus ingresos que le impida mantener su independencia.

¿Por qué los funcionarios de la administración de una entidad son los primeros responsables en la elaboración de los estados financieros?

Debido a que su Departamento de Contabilidad procesa los datos y proporciona información financiera para la toma de decisiones acerca de:

La situación o posición financiera de la entidad a una fecha determinada, por medio del estado financiero conocido como Balance General.

El resultado de un período determinado, por medio del estado financiero conocido como Estado de Resultados.

Los movimientos a una fecha determinada del Patrimonio de la entidad, identificado como Estado de Variaciones en el Capital Contable.

Los cambios en la situación financiera a una fecha determinada, denominado con el mismo nombre.

¿Cuál es la responsabilidad social del Contador Público?

El Contador Público como profesional siempre debe tener presente que por el puesto que ocupa en la sociedad, sus iniciativas o decisiones o la ausencia de ellas, afectarán siempre a una gran masa anónima, ante la cual es responsable. Es decir, el Contador Público no es sólo responsable ante quien paga sus servicios, sino ante la comunidad, a la cual pertenece y debe de servir con alto grado de ética profesional y de solidaridad social.

¿Cuál es la responsabilidad legal del Contador Público?

La ley fija y establece responsabilidades concretas, llegando a configurarse delitos. La Auditoría Externa como actividad privativa del Licenciado en contaduría, tiene esa característica sobre todo cuando se realiza para efectos fiscales.

¿Qué establece el artículo 5º Constitucional?

A ninguna persona podrá impedirse que se dedique a la profesión, industria, comercio o trabajo que le acomode, siendo lícitos. El ejercicio de esta libertad solo podrá vedarse por determinación judicial cuando se ataque el derecho de terceros, o por resolución gubernativa, dictada en los términos que marque la ley, cuando se ofendan los derechos de la sociedad. Nadie puede ser privado del producto de su trabajo, sino por resolución judicial.

La ley determinará en cada estado, cuáles son las profesiones que necesitan título para su ejercicio, las condiciones que deban llenarse para obtenerlo y las autoridades que han de expedirlo.

Nadie podrá ser obligado a prestar trabajos personales sin la justa retribución y sin su pleno consentimiento, salvo el trabajo impuesto como pena por la autoridad judicial, en cual se ajustará a lo dispuesto en las fracciones I y II del artículo 123.

Mencione 3 puntos principales de la ley general de profesiones, reglamentaria del artículo 50. Constitucional.

Título técnico.

Cédula profesional otorgada por la Dirección General de Profesiones(SEP)

Guardar secreto profesional, (excepto a las autoridades, cuando así se requiera).

¿Qué establece el artículo 52 del Código Fiscal de la Federación?

Las disposiciones legales que el Licenciado en contaduría debe observar en su ejercicio de su profesional.

Art. 52 se presumirá ciertos, salvo prueba en contrario, los hechos afirmados: en los dictámenes formulados por contadores públicos sobre los estados financieros de los contribuyentes o las operaciones de enajenación de acciones que realice; en la declaratoria formulada con motivo de la devolución de saldos a favor del impuesto al valor agregado; en cualquier otro dictamen que tenga repercusión fiscal formulado por el contador público o relación con el cumplimiento de las disposiciones fiscales: o bien en las aclaraciones que dichos contadores formulen respecto de sus dictámenes, siempre que se reúnan los siguientes requisitos:

Correlación: Arts. 32-A CFF (Obligación de dictaminar estados financieros); 46 AL 51 CFF (de los estados financieros dictaminados); 55 RCFF(Revisión del dictamen y otros documentos); 56 RCFF (Ejercicio de las facultades de comprobación); 126 RLISR ( Dictamen tratándose de enajenación de acciones);15 -A RLIVA ( Solicitud de devolución de saldos a favor).

Requisitos para presunción de certeza de los dictámenes contables.

Que el contador público que dictamine este registrado ante autoridades fiscales para estos efectos, en los términos del reglamento de este código. Este registro lo podrán obtener únicamente:

Las personas de nacionalidad mexicana que tengan título de contador público registrado ante la Secretaria de Educación Pública y que sean miembros de un colegio de contadores reconocido por la misma Secretaría, cuando menos en los tres años previos a la presentación de la solicitud de registro correspondiente.

Las personas extranjeras con derecho a dictaminar conforme a los tratados internacionales de que México sea parte.

Correlación: art. 45 RCFF

Que le dictamen o la declaración formulada con motivo de la devolución de saldos a favor del impuesto al valor agregado, se formulen de acuerdo con las disposiciones del reglamento de este código y las normas de Auditoría que regulan la capacidad, independencia e imparcialidad profesionales del contador público, el trabajo que desempeña y la información que rinda como resultado de los mismos, y

Correlación: Arts. 52 y 53 RCFF (impedimentos para dictaminar estados financieros)

Que el contador público emita, conjuntamente, con su dictamen, un informe sobre la revisión de la situación fiscal del contribuyente, en el que consigne, bajo protesta de decir verdad, los datos que señale el reglamento de este código.

correlación: art. 54RCFF

Efectos de las opiniones de los dictámenes contables.

Las opiniones o interpretaciones contenidas en los dictámenes, no obligan a las autoridades fiscales. La revisión de los dictámenes y demás documentos relativos a los mismos se podrá efectuarse en forma previa o simultanea al ejercicio de las otras facultades de comprobación respecto de los contribuyentes responsables solidarios.

Cuando el contador público no dé cumplimiento a las disposiciones referidas en este artículo, o no formule el dictamen fiscal habiendo suscrito el aviso presentado por el contribuyente o no formule el dictamen fiscal estando obligado a su presentación o no aplique procedimientos de auditoría, la autoridad fiscal, previa audiencia, exhortará o amonestará al contador público registrado, o suspenderá hasta por dos años los efectos de su registro, conforme al reglamento de este código. Si hubiera reincidencia o el contador hubiere participado en la comisión de un delito de carácter fiscal, se procederá a la cancelación definitiva de dicho registro. En estos casos se dará inmediatamente aviso por escrito al colegio profesional y, en su caso, a la Federación de Colegios Profesionales a que pertenezca el contador público en cuestión.

correlación: Arts. 30 penúltimo párrafo CFF y 58 RCFF.

Las sociedades o asociaciones civiles conformadas por los despachos de contadores públicos registrados, cuyos integrantes obtengan autorización para formular los dictámenes a que se refiere el primer párrafo de este artículo, deberán registrarse ante la autoridad fiscal competente, en los términos del reglamento de este código.

CAPÍTULO 1 DEL LIBRO DE AUDITORÍA 1, AUTOR ISRAEL OSORIO SÁNCHEZ, EDITORIAL ECAFSA.

Descargar

| Enviado por: | El remitente no desea revelar su nombre |

| Idioma: | castellano |

| País: | México |